-

18-01-2017 02:04 PM #61

Member

- Ngày tham gia

- Dec 2015

- Bài viết

- 210

- Được cám ơn 45 lần trong 41 bài gởi

Kính gửi: Anh/Chị,

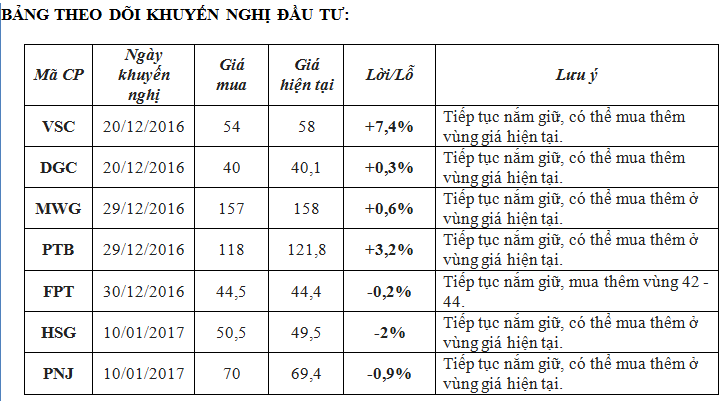

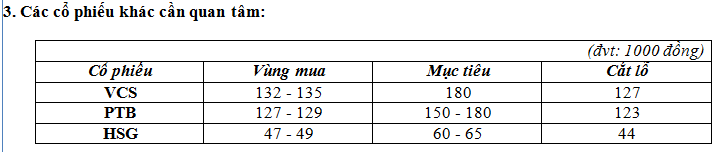

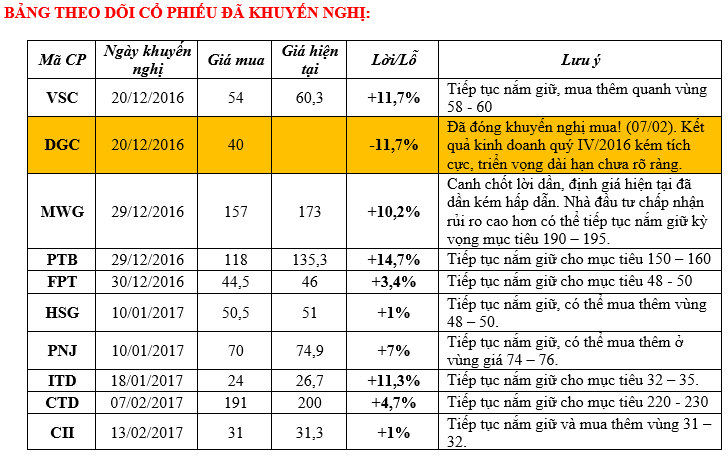

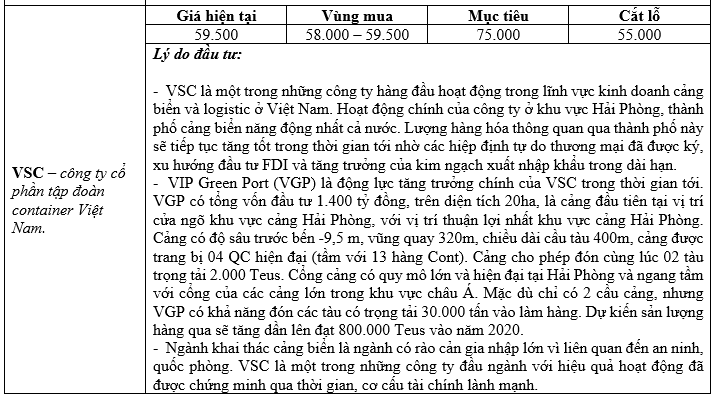

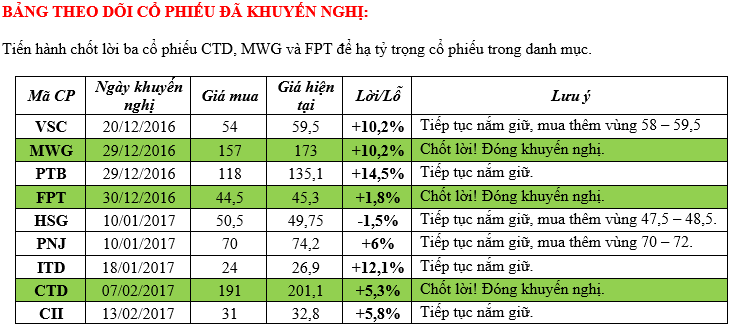

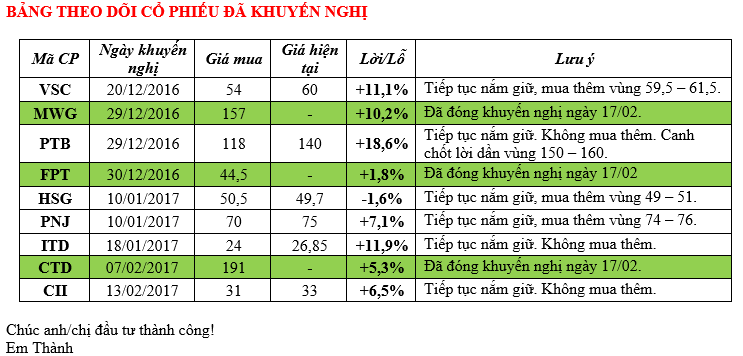

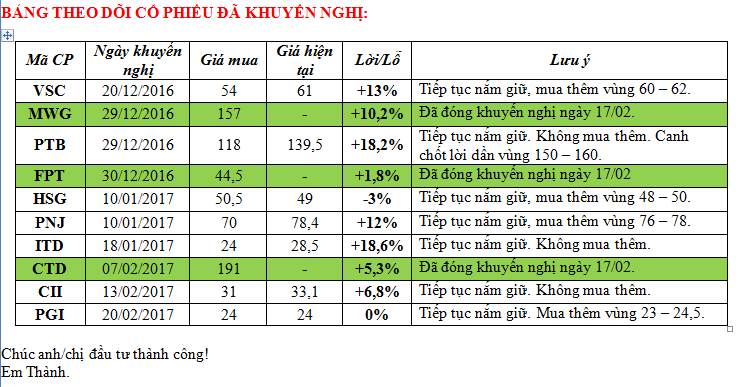

BẢN TIN THỊ TRƯỜNG NGÀY 18/01/2017

Bản tin này gồm có:

· Thông tin vĩ mô nổi bật.

· Thông tin doanh nghiệp niêm yết.

· Cổ phiếu cần quan tâm.

I. Thông tin vĩ mô nổi bật:

Thủ tướng Nguyễn Xuân Phúc: Sẽ nới ‘room’ ngân hàng sớm nhất trong năm nay

- Trong cuộc phỏng vấn với Bloomberg Television ngày 13/1, Thủ tướng cho biết sẽ nâng tỷ lệ sở hữu (raise the celling) và mở rộng cánh cửa vào thị trường chứng khoán cho các nhà đầu tư nước ngoài. Ông Phúc nói: “Chúng tôi sẽ cố gắng làm điều đó trong năm nay.”

- Việt Nam đang giới hạn tỷ lệ sở hữu của khối ngoại tại các ngân hàng là 30% và đang tìm cách thu hút thêm đầu tư để củng cố hệ thống tài chính. Hệ thống này đang chao đảo bởi sự gia tăng đột biến nợ xấu tại các doanh nghiệp nhà nước.

- Thủ tướng không đưa ra tỷ lệ sở hữu nước ngoài mới. Bên cạnh đó, ông Phúc cho biết chính phủ có thể bán toàn bộ cổ phần tại các ngân hàng đang gặp khó khăn nếu có nhà đầu tư nước ngoài nào tỏ ý quan tâm. Trong đó, ông Phúc đã đề cập đến OceanBank. Ngân hàng Nhà nước mua lại OceanBank vào năm 2015 nhưng vẫn tiếp tục hoạt động yếu kém.

II. Thông tin doanh nghiệp niêm yết:

1. DPM: ước lợi nhuận cả năm đạt 1.392 tỷ đồng

- Tổng công ty Phân bón và Hóa chất Dầu khí (DPM - sàn HOSE) ước cả năm 2016 đạt doanh thu 8.159 tỷ đồng, lợi nhuận trước thuế đạt 1.392 tỷ đồng, lần lượt giảm 17,18% và 25,96% so với năm trước.Trong năm 2016, sản lượng kinh doanh Đạm Phú Mỹ ước đạt 830.000 tấn, kinh doanh NH3 ước đạt 32.707 tấn, kinh doanh UFC85 đạt 4.617 tấn, hóa chất khác ước đạt 1.919 tấn.

- Theo DPM, doanh thu và lợi nhuận năm 2016 của Tổng công ty thấp hơn năm 2015 chủ yếu do giá bán các loại phân bón, hóa chất giảm sâu. Cụ thể, giá bán DPM và phân bón khác lần lượt giảm 17% và 11%, giá bán NH3 giảm hơn 32% so với năm 2015. DPM hy vọng rằng, sự chững lại về kết quả kinh doanh năm 2016 và 2017 sẽ là cơ hội để rà soát cải tiến toàn bộ hệ thống nhằm chuẩn bị cho sự bứt phá và phát triển những năm tới. Dự án trọng điểm như NPK và nâng cấp mở rộng tăng cống suất nhà máy NH3 sẽ đi vào hoạt động cuối năm nay.

Với kết quả kinh doanh được công bố, hiện tại, DPM đang được giao dịch ở mức P/E = 8,4 lần. Trong bối cảnh năm 2017, tình hình kinh doanh có thể tiếp tục gặp khó khăn khi phải cạnh tranh gay gắt với phân bón Trung Quốc và giá khí đầu vào có xu hướng tăng. Tuy nhiên, bên cạnh đó vẫn có một số điểm tích cực với DPM. (1): hiện tượng hạn hán như năm 2016 sẽ khó có khả năng xảy ra trong năm 2017 khiến nhu cầu phân bón trong nước tăng lên. (2): bộ Công Thương dự định trình Chính Phủ về việc xem xét đưa phân bón vào nhóm mặt hàng chịu thuế 0%, giúp các doanh nghiệp trong ngành tiết giảm được chi phí nâng cao tính cạnh tranh. (3) dự án NPK – NH3 mới dự kiến đưa vào vận hành từ cuối năm 2017 sẽ là động lực tăng trưởng của DPM. Với các nhận định như trên, người phân tích đưa ra quan điểm “trung lập” đối với cổ phiếu DPM.

2. MBB: kết quả kinh doanh 2016 và thông báo tổng giám đốc mới.

- Ông Lưu Trung Thái, Phó chủ tịch Hội đồng quản trị Ngân hàng TMCP Quân đội (MB) vừa được bổ nhiệm giữ chức vụ Tổng giám đốc MB.Ông Thái sẽ chính thức điều hành MB từ ngày 16/1/2017 thay cho Thiếu tướng, TS. Lê Công. Cũng từ ngày 16/1/2017, Thiếu tướng, TS Lê Công sẽ đảm nhiệm chức vụ là Phó chủ tịch HĐQT ngân hàng TMCP Quân đội.

- Kết thúc năm 2016, MB đạt lợi nhuận trước thuế (của riêng Ngân hàng) 3.711 tỷ đồng, tăng 17,8% so với năm 2015, vượt 4,5% so với kế hoạch. Các chỉ tiêu kinh doanh khác của ngân hàng cũng hoàn thành và hoàn thành vượt mức kế hoạch đề ra.

3. CTG: Phát hành thành công 2000 tỷ trái phiếu với lãi suất 5,8%/năm.

- Ngân Hàng TMCP Công Thương Việt Nam (VietinBank, mã CTG-HosE) mới đây cho biết đã phát hành thành công 2.000 tỷ đồng trái phiếu không chuyển đổi và không có bảo đảm. Trái phiếu được phát hành ngày 22/12/2016 và đáo hạn ngày 22/12/2021, kỳ hạn 5 năm. Đại lý phát hành là CTCP Chứng khoán Ngân hàng Công Thương Việt Nam. Đáng chú ý, lãi suất của khoản trái phiếu này được áp dụng ở mức cố định cho cả 5 năm là 5,8%/năm.Đây là mức lãi suất thấp kỷ lục nếu so với các đợt phát hành trái phiếu của các doanh nghiệp, tổ chức tài chính thời gian gần đây.

- Đối với đợt phát hành này, lãi suất cố định trong 5 năm đầu là 7,5%/năm. VietinBank có quyền mua lại trước hạn Trái phiếu sau năm (5) năm. Nếu trái phiếu không được VietinBank mua lại sau 5 năm kể từ ngày phát hành, thì sau đó trái phiếu sẽ được hưởng lãi suất cố định là 8,0%/năm. VietinBank được ngừng trả lãi và chuyển lãi lũy kế sang năm tiếp theo nếu việc trả lãi dẫn đến kết quả kinh doanh trong năm bị lỗ.

Theo quan sát của người phân tích, chỉ trong tháng 12/2016 CTG đã phát hành thành công khoảng 4.900 tỷ đồng trái phiếu. Đây là thông tin tích cực đối với CTG, khi giúp cải thiện hệ số CAR của ngân hàng.

III. CỔ PHIẾU CẦN QUAN TÂM:

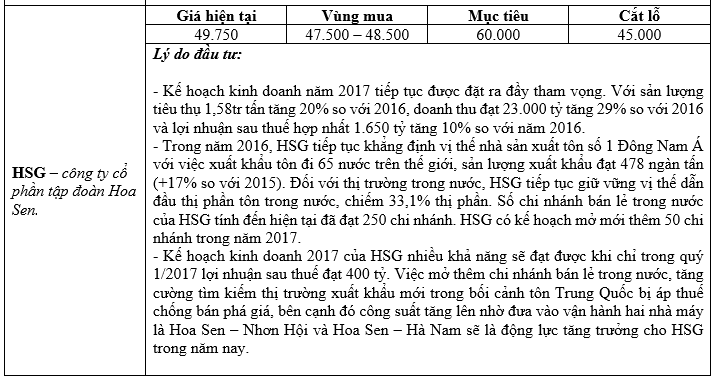

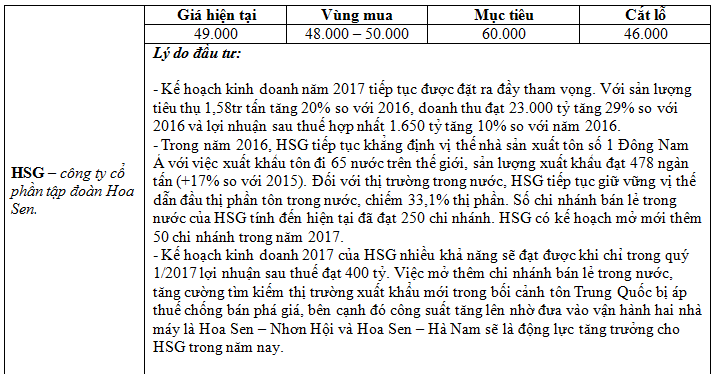

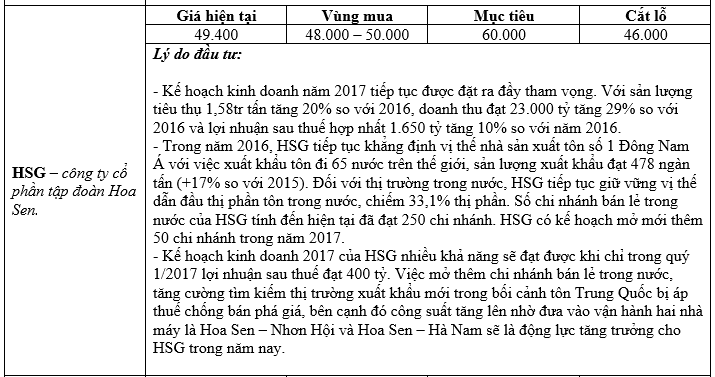

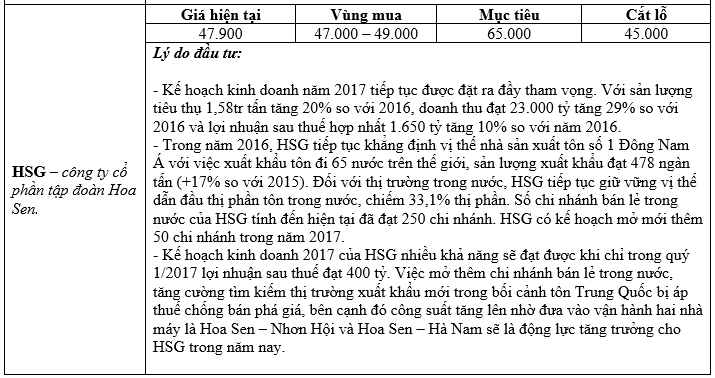

1. HSG – bộ Công Thương nhiều khả năng sẽ áp thuế CBPG chính thức với sản phẩm tôn mạ. Lặp lại khuyến nghị mua.

- Ngày 01 tháng 9 năm 2016, Bộ Công Thương ban hành Quyết định số 3584/QĐ-BCT về việc áp dụng biện pháp chống bán phá giá tạm thời sản phẩm thép mạ nhập khẩu vào Việt Nam. Trong đó mức thuế chống bán phá giá tạm thời đối với sản phẩm thép mạ có xuất xứ từ Trung Quốc (bao gồm Hồng Kong) và Hàn Quốc có công ty bị áp thuế lên đến 38,34%. Thuế chống bán phá giá tạm thời có hiệu lực trong vòng 120 ngày, cụ thể từ ngày 16 tháng 9 năm 2016 đến hết ngày 13 tháng 01 năm 2017.

- Tính đến nay đã hết thời hạn chống bán phá giá tạm thời do đó Cục Quản lý cạnh tranh (Bộ Công Thương) vừa tổ chức phiên tham vấn công khai vụ việc điều tra áp dụng biện pháp chống bán phá giá mặt hàng thép mạ có xuất xứ từ Trung Quốc (bao gồm Hồng Kông) và Hàn Quốc. Tham dự buổi tham vấn có đại diện các nhà sản xuất trong nước, đại diện các nhà nhập khẩu, đại diện các doanh nghiệp sản xuất/xuất khẩu nước ngoài là bị đơn hoặc có liên quan trong vụ việc, đại diện Phòng Thương mại quốc tế Trung Quốc, Hiệp hội Thép Việt Nam, đại diện của Phòng Thương mại và công nghiệp Việt Nam. Cục Quản lý cạnh tranh cho biết, tất cả ý kiến bình luận của các bên liên quan sẽ được cơ quan điều tra phân tích, phản ánh trong báo cáo cuối cùng.

- Với mức giá đóng cửa hôm nay là 49.500 đồng, thì hiện HSG đang giao dịch ở mức P/E = 6,5 lần và P/E dự phóng = 5,9 lần một mức hấp dẫn nếu so sánh với triển vọng và vị thế của công ty. Nếu thuế CBPG chính thức được thông qua, HSG sẽ là doanh nghiệp được hưởng lợi nhiều nhất do chiếm thị phần cao nhất trong ngành. Do đó, người phân tích tiếp tục lặp lại khuyến nghị mua với cổ phiếu HSG.

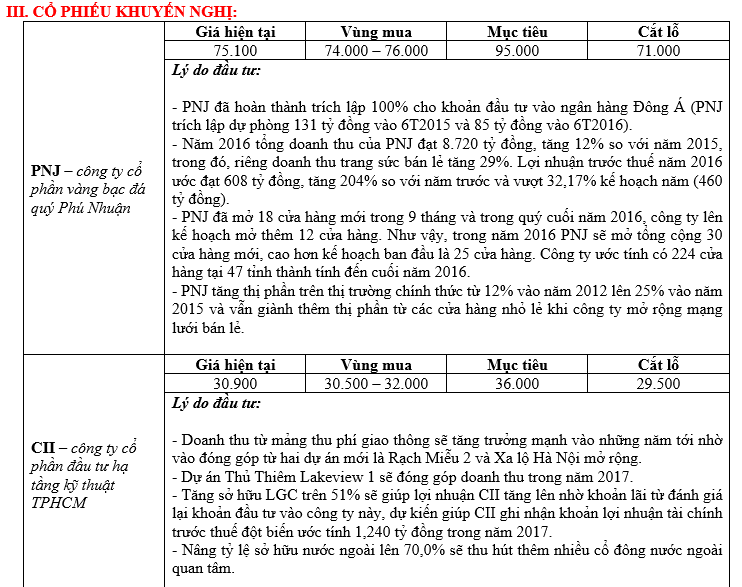

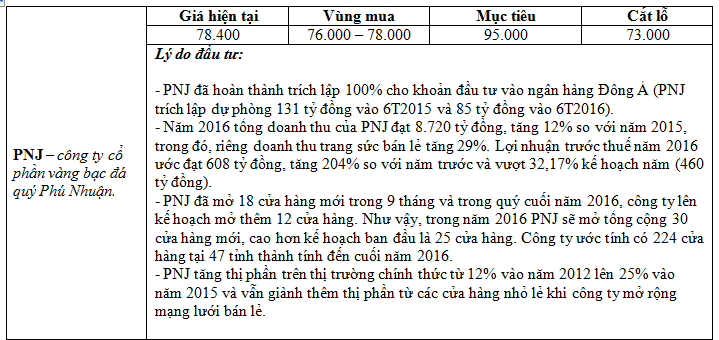

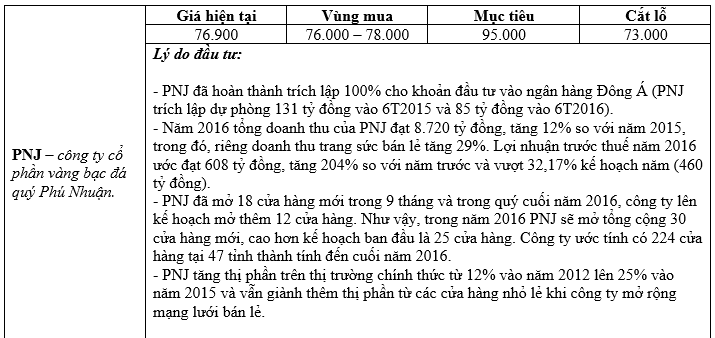

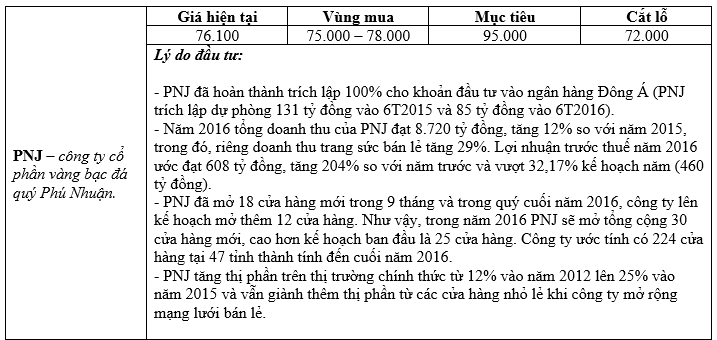

2. PNJ - tiếp tục duy trì khuyến nghị mua với mục tiêu 89.000 đồng/CP:

- PNJ đã hoàn thành trích lập 100% cho khoản đầu tư vào ngân hàng Đông Á (PNJ trích lập dự phòng 131 tỷ đồng vào 6T2015 và 85 tỷ đồng vào 6T2016).

- Trong 9T2016, LNTT của PNJ đạt 440 tỷ đồng tăng 122% so với cùng kỳ năm trước và hoàn thành 96% kế hoạch năm. Nếu không bao gồm khoản trích lập dự phòng ngân hàng Đông Á trong 9T2015, LNTT tăng 29% so với cùng kỳ năm trước.

- PNJ đã mở 18 cửa hàng mới trong 9 tháng và trong quý cuối năm 2016, công ty lên kế hoạch mở thêm 12 cửa hàng. Như vậy, trong năm 2016 PNJ sẽ mở tổng cộng 30 cửa hàng mới, cao hơn kế hoạch ban đầu là 25 cửa hàng. Công ty ước tính có 224 cửa hàng tại 47 tỉnh thành tính đến cuối năm 2016.

- PNJ tăng thị phần trên thị trường chính thức từ 12% vào năm 2012 lên 25% vào năm 2015 và vẫn giành thêm thị phần từ các cửa hàng nhỏ lẻ khi công ty mở rộng mạng lưới bán lẻ.

Do đó, người phân tích tiếp tục duy trì khuyến nghị mua PNJ ở vùng giá 68.000 – 72.000 đồng/CP cho mục tiêu 89.000 đồng/CP (+27%).

3. ITD – mua vào với mục tiêu 35.000 đồng/CP:

- Công ty tập trung phát triển các lĩnh vực kinh doanh cốt lõi và triển khai các dự án đã ký như: Hợp đồng thầu phụ với liên danh Toshiba – Hitachi – Itochu về triển khai hệ thống ITS trên Cao tốc HCM – Long Thành – Dầu Giây, dự án ITS cho cao tốc Hà Nội – Hải Phòng, dự án ETC cho Quốc lộ 1 và đường Hồ Chí Minh đoạn qua Tây Nguyên, của chủ đầu tư Công ty Cổ phần VETC/TASCO.

- Công ty đạt phần thị tốt (trên 50%) trong thị trường cung cấp thiết bị và giải pháp công nghệ thu phí giao thông trên các tuyến đường cao tốc. Đây là lĩnh vực đi liền với hoạt động xây dựng đường cao tốc chính phủ có quy hoạch xây dựng. Bên cạnh đó, các trạm thu phí tự động đang được chính phủ ưu tiên triển khai để giảm thất thoát phí đường bộ. Mảng kinh doanh này chính là động lực tăng trưởng của ITD.

- Cổ phiếu ITD hiện đang được giao dịch với mức P/E trượt = 7,6 lần thấp hơn so với trung bình ngành. Vì vậy, người phân tích khuyến nghị mua ITD vùng 24.000 – 26.000 đồng/CP cho mục tiêu 35.000 đồng/CP (+40%).

Chúc anh/chị đầu tư thành công!

Em Thành.Best regard!

Mr Thành

HP: 0906.889.286 / 0937.486.684 (Zalo)

Skype: nguyenhaithanh118

-

Những thành viên sau đã cám ơn :

thanlnvn (07-02-2017)

-

07-02-2017 02:44 PM #62

Member

- Ngày tham gia

- Dec 2015

- Bài viết

- 210

- Được cám ơn 45 lần trong 41 bài gởi

Kính gửi: Anh/Chị,

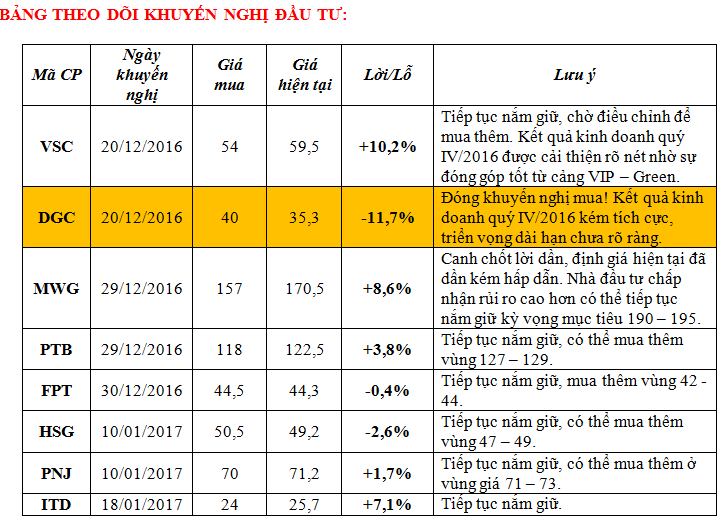

BẢN TIN THỊ TRƯỜNG NGÀY 07/02/2017Bản tin này gồm có:

· Cập nhật kết quả kinh doanh quý 4/2016 của các doanh nghiêp.

· Cổ phiếu cần quan tâm.

I. Cập nhật kết quả kinh doanh quý 4/2016 của các doanh nghiệp:

1. NT2 - năm 2017 đặt kế hoạch kinh doanh cao hơn năm 2016:

- Trong thư ngỏ cổ đông đầu năm 2017, lãnh đạo NT2 cho biết, năm 2016 là năm khó khăn đối với hoạt động kinh doanh của công ty do nhiều yếu tố không thuận lợi liên quan đến chính sách giá điện, cạnh tranh từ thủy, nhiệt điện… Dù vậy, năm 2016, NT2 vẫn phát lên lưới điện quốc gia 5.223 tỷ kwh, đạt 117,4% kế hoạch năm. Năm 2016, NT2 đã đạt 1.085,5 tỷ đồng lợi nhuận sau thuế, vượt 49% kế hoạch năm. Với kết quả kinh doanh thuận lợi, NT2 dự kiến trình đại hội đồng cổ đông thường niên sắp tới kế hoạch phân phối lợi nhuận năm 2016 với nội dung nâng tỷ lệ cổ tức lên cao hơn đáng kể so với mức 20% đã được chi trả cho cổ đông.

- Về triển vọng sản xuất kinh doanh năm 2017, lãnh đạo NT2 cho biết Dư nợ gốc và các khoản vay quốc tế phải trả sẽ tiếp tục giảm 10% so với năm 2016. Với nhận định khả năng đồng EUR khó có khả năng tăng mạnh sẽ thuận lợi cho tình hình tài chính của NT2. Đồng thời, năm 2017 cũng là năm thứ 3 NT2 tiếp tục nhận được khoản thanh toán chênh lệch tiền điện hồi tố trên 160 tỷ đồng. Theo đó, lãnh đạo NT2 dự kiến sẽ trình đại hội đồng cổ đông thông qua các chỉ tiêu kế hoạch kinh doanh năm 2017 với mức tăng trưởng so với năm 2016.

Với kết quả lợi nhuận sau thuế năm 2016 đạt 1.086 tỷ đồng, tương ứng với EPS = 3.812 đồng/CP. NT2 hiện đang giao dịch với mức P/E 2016 = 8,16 lần. Hiện các “tua – bin” phát điện của NT2 đã hoạt động với công suất tối đa. Năm 2017, NT2 sẽ tiến hành bảo dương định kỳ một số “tua-bin”. Bên cạnh đó, tình trạng hạn hạn như năm 2016 nhiều khả năng sẽ không xảy ra vì vậy các nhà máy thủy điện sẽ được ưu tiên dành công suất phát điện từ EVN… Vì vậy, nhiều khả năng lợi nhuận năm 2017 của NT2 sẽ khó có tăng trưởng nhiều so với năm 2016. Người phân tích đưa ra quan điểm “trung lập” cho cổ phiếu NT2.

2. REE - Tăng trưởng hầu hết các lĩnh vực, báo lãi cao nhất kể từ khi thành lập:

- CTCP Cơ điện lạnh (HOSE: REE) đã công bố báo cáo tài chính hợp nhất quý IV/2016 với kết quả kinh doanh tăng trưởng vượt bậc. Doanh thu thuần quý IV/2016 đạt 1.302 tỷ đồng, tăng gấp đôi so với cùng kỳ nhờ các mảng kinh doanh chính đều tăng mạnh so với cùng kỳ năm trước, đặc biệt là doanh thu từ dịch vụ cung cấp và lắp và cho thuê văn phòng, kinh doanh bất động sản. Ngoài ra, doanh thu tài chính cũng có sự tăng trưởng mạnh trong quý IV/2016 nhờ những khoản cổ tức nhận được từ các công ty con và liên kết. Bên cạnh đó, nhờ quyết toán được một số công trình cơ điện trọng điểm nên lãi ròng quý 4/2016 của REE đạt gần 621 tỷ đồng, tăng hơn 136% so cùng kỳ. Ngoài ra, đây cũng là quý có lợi nhuận cao nhất của REE kể từ khi niêm yết.

- Tính cả năm 2016, REE đạt 3.659 tỷ đồng doanh thu thuần, tăng 38% so với năm trước và thu về gần 1.190 tỷ đồng lợi nhuận sau thuế cổ đông công ty mẹ, tăng 34% so với năm 2015. Với kết quả này, REE vượt 25% kế hoạch doanh thu và 29% chỉ tiêu lợi nhuận cả năm so với kế hoạch đưa ra trong đại hội đồng cổ đông chấp thuận trong năm 2016.

3. TLH – năm 2016, lãi gần 470 tỷ đồng, cao nhất từ khi niêm yết:

- Theo đó, riêng trong quý IV/2016, TLH đạt tổng doanh thu thuần hơn 1.117 tỷ đồng, giảm nhẹ so với cùng kỳ năm ngoái; giá vốn hàng bán chỉ ở mức hơn 986 tỷ đồng; khiến lợi nhuận gộp đạt gần 191 tỷ đồng, trong khi cùng kỳ năm ngoái, con số này là âm hơn 127 tỷ đồng do giá vốn hàng bán vượt doanh thu thuần. Kỳ này, các khoản mục chi phí lãi vay, chi phí bán hàng và quản lý doanh nghiệp chiếm tổng cộng hơn 45,6 tỷ đồng. Đáng chú ý, TLH có khoản lãi từ các Công ty liên doanh liên kết gần 12 tỷ đồng (cùng kỳ lỗ 9,77 tỷ đồng). Kết quả, quý IV/2016, TLH đạt hơn 129 tỷ đồng lợi nhuận sau thuế, tăng trưởng mạnh so với kết quả lỗ 186,6 tỷ đồng trong quý IV/2015.

- Lũy kế cả năm 2016, Thép Tiến Lên đạt hơn 4.044 tỷ đồng doanh thu, 469,1 tỷ đồng lợi nhuận sau thuế, tăng lần lượt 12,61% và 371% so với thực hiện năm 2015 (3.591 tỷ đồng doanh thu và kinh doanh thua lỗ 173 tỷ đồng). Đây là mức lợi nhuận cao nhất lịch sử của TLH kể từ khi niêm yết trên sàn HOSE từ năm 2010.

4. PAC - lãi trước thuế 160 tỷ đồng năm 2016, vượt 23% chỉ tiêu lợi nhuận cả năm:

- Tính riêng quý 4/2016, doanh thu thuần về bán hàng và cung cấp dịch vụ đạt 603,32 tỷ đồng, tăng 12% so với cùng kỳ, bên cạnh đó, giá vốn hàng bán lại giảm được 3%, nên riêng lợi nhuận thuần đạt 157 tỷ đồng, gần gấp đôi quý 4/2015. Chi phí bán hàng và chi phí quản lý doanh nghiệp tăng mạnh so với cùng kỳ. Cụ thể, cả tháng Pinaco chi hết 73,8 tỷ đồng chi phí bán hàng và 24,7 tỷ đồng chi phí quản lý doanh nghiệp trong khi quý 4/2015 chi tương ứng 37,5 tỷ đồng và 10,4 tỷ đồng. Những nguyên nhân trên dẫn đến lợi nhuận trước thuế cả quý còn 55 tỷ đồng, vẫn tăng 60% so với quý 4/2015. Lợi nhuận sau thuế thu về gần 39,4 tỷ đồng.

- Lũy kế cả năm 2016, Pinaco đạt 2.291 tỷ đồng doanh thu, tăng 8% so với năm 2015 nhưng mới chỉ hoàn thành 94% kế hoạch cả năm. Cơ cấu doanh thu của Pinaco gồm hàng bán trong nước đạt khoảng 1.858 tỷ đồng, còn khoảng 436 tỷ đồng thu về từ xuất khẩu. Lợi nhuận trước thuế thu về 160 tỷ đồng, vượt 23% chỉ tiêu lợi nhuận cả năm mà ĐHCĐ giao phó (130 tỷ đồng). Lợi nhuận sau thuế đạt 121,3 tỷ đồng, tăng trưởng 34% so với năm 2015.

5. VGG - lãi kỷ lục từ khi cổ phần hóa, vượt 59% chỉ tiêu lợi nhuận cả năm:

- Kết quả kinh doanh quý 4/2016, doanh thu thuần đạt 1.858,8 tỷ đồng, tăng 11% so với cùng kỳ, giá vốn hàng bán cũng tăng tương ứng nên lợi nhuận gộp đạt 253,68 tỷ đồng, tăng 26,8 tỷ đồng. Doanh thu tăng mạnh, kéo theo chi phí bán hàng cũng tăng mạnh. Cụ thể, riêng chi phí bán hàng tăng gần 31 tỷ đồng còn chi phí quản lý doanh nghiệp lại giảm được gần 10 tỷ đồng. Kết quả, riêng quý 4/2016, May Việt Tiến đạt 143,7 tỷ đồng lợi nhuận trước thuế. Lợi nhuận sau thuế thu về 119,37 tỷ đồng, tăng trưởng 53% so với quý 4/2015.

- Lũy kế cả năm 2016, doanh thu thuần đạt gần 7.520 tỷ đồng, tăng trưởng 17% so với năm 2015 và vượt 12% kế hoạch năm. Doanh thu tăng 17% kéo theo tổng chi phí bán hàng và chi phí quản lý doanh nghiệp cũng tăng tương ứng, nên cuối năm, May Việt Tiến báo lãi trước thuế 485,5 tỷ đồng, tăng 18% so với năm 2015 và vượt đến 59% chỉ tiêu lợi nhuận cả năm mà ĐHCĐ giao phó. Lợi nhuận sau thuế thu về 402,4 tỷ đồng, trong đó lợi nhuận ghi nhận về cho cổ đông công ty mẹ gần 380 tỷ đồng.

Với mức lợi nhuận sau thuế năm 2016 đạt 402 tỷ đồng, tương ứng với mức EPS = 9.571 đồng/CP. VGG hiện đang giao dịch với mức P/E 2016 = 6,6 lần xấp xỉ mức trung bình ngành. Năm 2016 là một năm rất khó khăn với ngành may mặc, tuy vậy kết quả kinh doanh của VGG vẫn ghi nhận mức tăng trưởng tốt dựa trên nền tảng thương hiệu mạnh, hệ thống bán lẻ trong nước, tình hình tài chính tốt … Triển vọng dài hạn của VGG vẫn tích cực, trong khi định giá lại chỉ xấp xỉ mức trung bình ngành. Vì vậy, người phân tích đưa ra quan điểm “mua vào” đối với cổ phiếu VGG.

II. CỔ PHIẾU CẦN QUAN TÂM:

1. CTD - Coteccons ký hai hợp đồng mới trị giá 3.500 tỷ đồng, khuyến nghị mua vào cho mục tiêu 230.000 – 240.000 đồng/CP:

- Công ty cổ phần Coteccons (CTD) vừa ký hai hợp đồng trị giá hơn 3.500 tỷ đồng. Hợp đồng thứ nhất là hợp đồng tổng thầu thiết kế và thi công (Design & Build) Khu nghỉ dưỡng phức hợp Hồ Tràm Strip, giai đoạn 2 trị giá 1.800 tỷ đồng do Công ty TNHH Dự án Hồ Tràm làm chủ đầu tư. Quy mô dự án hơn 550 phòng nghỉ dưỡng, nhiều khu vực tiện ích như nhà hàng, rạp chiếu phim, hồ bơi, khu mua sắm và các dịch vụ khác. Thời gian thi công dự kiến 18 tháng. Hợp đồng thứ hai là hợp đồng thi công gói thầu cơ điện và hoàn thiện trị giá gần 1.700 tỷ đồng do Công ty cổ phần Bất động sản Bình Thiên An (Kusto Home) làm chủ đầu tư. Dự án nằm tại số 1 đường 104, phường Bình Trưng Tây, quận 2, TP.HCM.

- Với hai hợp đồng mới ký trị giá 3.500 tỷ đồng đã nâng con số hợp đồng đã được ký lên gần 30.000 tỷ đồng đảm bảo tăng trưởng cho CTD năm 2017.

Người phân tích khuyến nghị: mua vào cổ phiếu CTD ở vùng giá 189.000 – 193.000 đồng/CP, cắt lỗ < 185.000 đồng/CP, cho mục tiêu 230.000 – 240.000 đồng/CP (+23%).

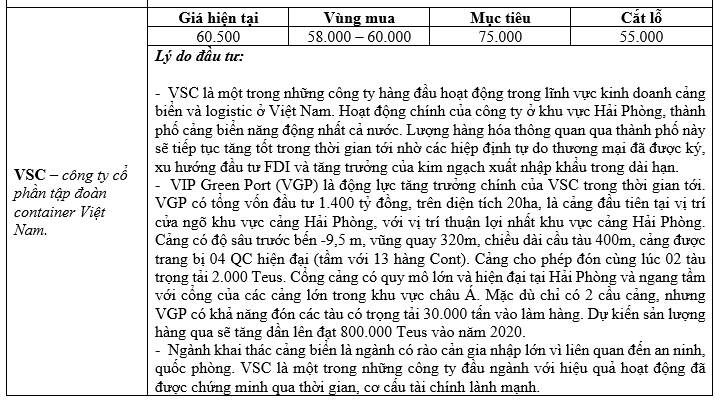

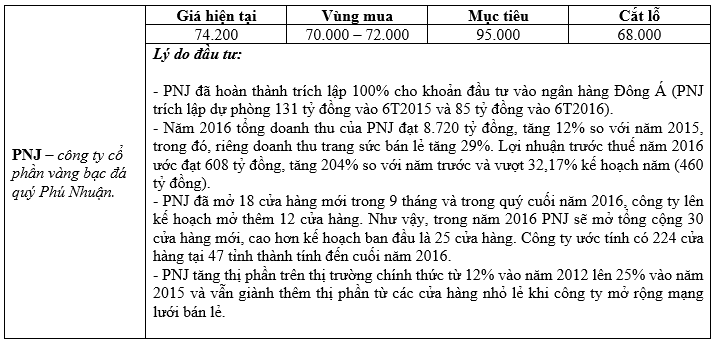

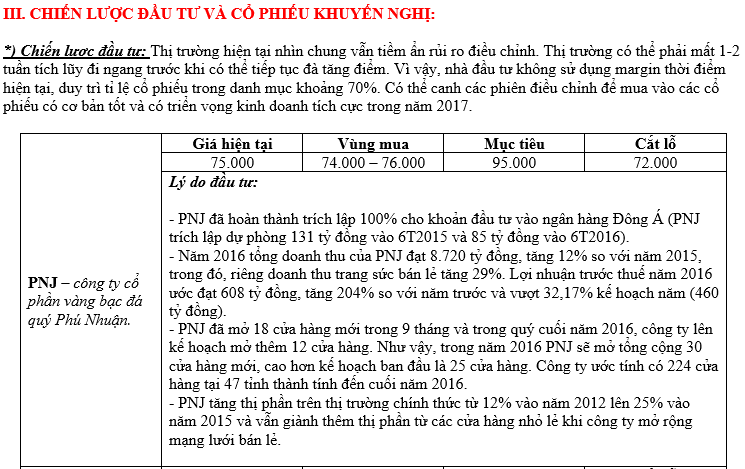

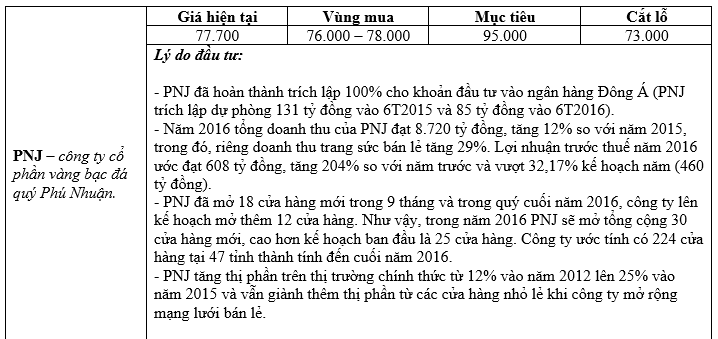

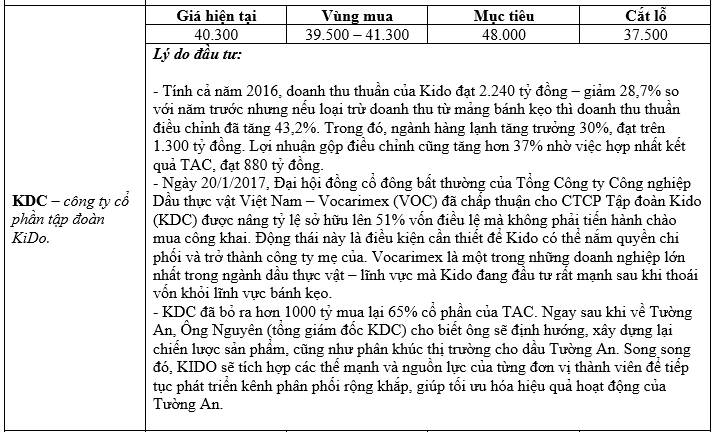

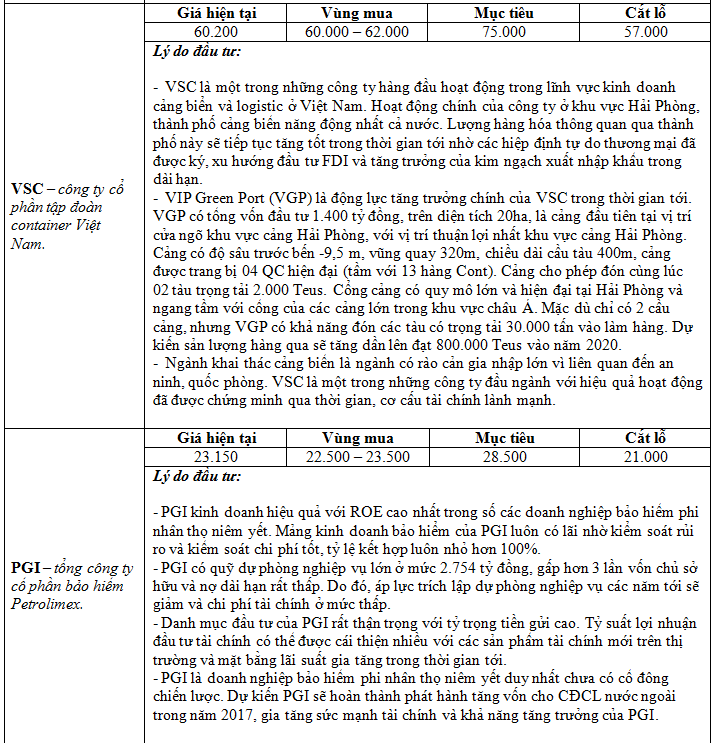

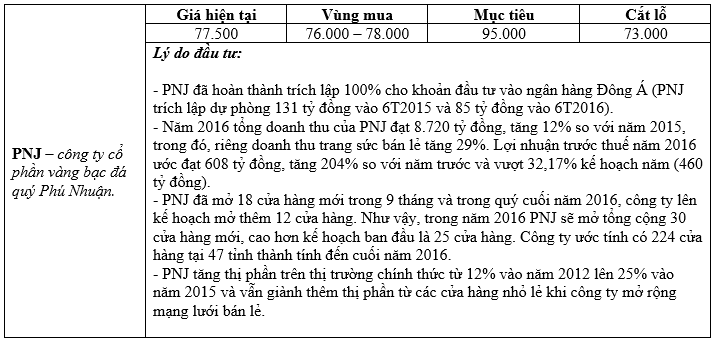

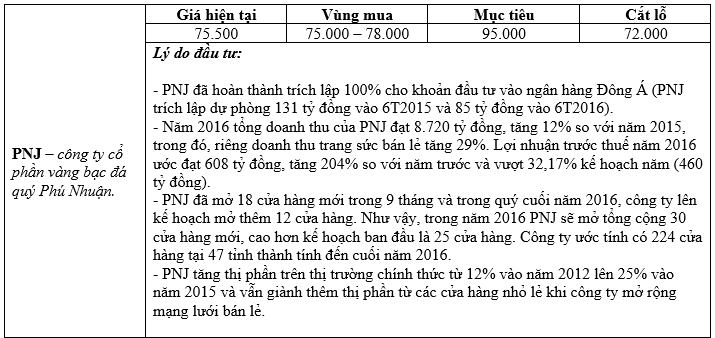

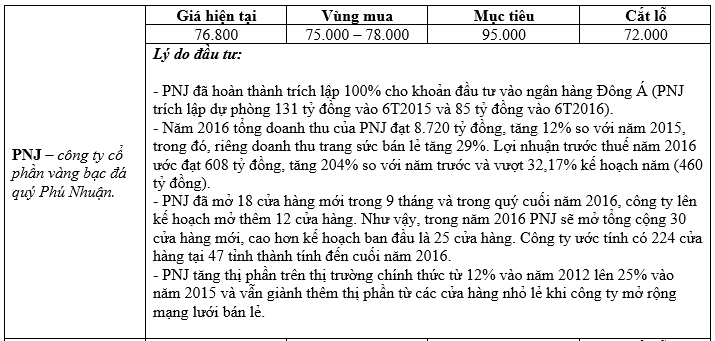

2. PNJ – tiếp tục duy trì khuyến nghị mua vào cho mục tiêu 95.000 đồng/CP:

- PNJ đã hoàn thành trích lập 100% cho khoản đầu tư vào ngân hàng Đông Á (PNJ trích lập dự phòng 131 tỷ đồng vào 6T2015 và 85 tỷ đồng vào 6T2016).

- Trong 9T2016, LNTT của PNJ đạt 440 tỷ đồng tăng 122% so với cùng kỳ năm trước và hoàn thành 96% kế hoạch năm. Nếu không bao gồm khoản trích lập dự phòng ngân hàng Đông Á trong 9T2015, LNTT tăng 29% so với cùng kỳ năm trước.

- PNJ đã mở 18 cửa hàng mới trong 9 tháng và trong quý cuối năm 2016, công ty lên kế hoạch mở thêm 12 cửa hàng. Như vậy, trong năm 2016 PNJ sẽ mở tổng cộng 30 cửa hàng mới, cao hơn kế hoạch ban đầu là 25 cửa hàng. Công ty ước tính có 224 cửa hàng tại 47 tỉnh thành tính đến cuối năm 2016.

- PNJ tăng thị phần trên thị trường chính thức từ 12% vào năm 2012 lên 25% vào năm 2015 và vẫn giành thêm thị phần từ các cửa hàng nhỏ lẻ khi công ty mở rộng mạng lưới bán lẻ.

Do đó, người phân tích tiếp tục khuyến nghị: mua PNJ ở vùng giá 71.000 – 73.000 đồng/CP, cắt lỗ < 68.000 đồng/CP, cho mục tiêu 95.000 đồng/CP (+33%).

Chúc anh/chị đầu tư thành công!

Em Thành.Best regard!

Mr Thành

HP: 0906.889.286 / 0937.486.684 (Zalo)

Skype: nguyenhaithanh118

-

Những thành viên sau đã cám ơn :

thanlnvn (07-02-2017)

-

07-02-2017 07:27 PM #63

- Ngày tham gia

- Feb 2017

- Bài viết

- 36

- Được cám ơn 2 lần trong 2 bài gởi

Sức hút dòng tiền đối với cổ phiếu nhà nước thoái vốn

Chưa bao giờ câu chuyện thoái vốn nhà nước tại các doanh nghiệp lại là chủ đề nóng trên thị trường chứng khoán Việt Nam như hiện nay.

Có lẽ sau giai đoạn trồi sụt của thị trường những năm 2010 – 2014, những cổ phiếu có tính đầu cơ cao khiến nhà đầu tư mất niềm tin vì phát hành cổ phiếu quá nhiều, trong khi hiệu quả hoạt động kinh doanh sau những đợt tăng vốn lại rất thấp. Chính điều đó đã hình thành một quan điểm đầu tư mới mà phần lớn nhà đầu tư cá nhân ít quan tâm đó là đầu tư giá trị, đầu tư vào những doanh nghiệp tăng trưởng hay là những doanh nghiệp nhà nước thoái vốn có tài sản tiềm năng lớn

Chủ trương thoái vốn khỏi các doanh nghiệp mà nhà nước không nhất thiết phải nắm quyền chi phối đã được Chính Phủ xây dựng lộ trình từ nhiều năm nay nhưng việc thực hiện lại rất chậm chạp, điều đó đã khiến cho nhà đầu tư, đặc biệt là nhà đầu tư nước ngoài mất niềm tin và đó cũng là một trong những nguyên nhân khiến thị trường chứng khoán Việt Nam kém hấp dẫn trong mắt nhà đầu tư nước ngoài.

Tuy nhiên, kể từ năm 2015 đến nay, khi Chính Phủ quyết tâm đẩy mạnh bán vốn nhà nước tại nhiều doanh nghiệp thì cổ phiếu của những doanh nghiệp này đã tạo nên sức hút dòng tiền thị trường rất mạnh. Kể cả những doanh nghiệp nhà nước đã thoái vốn như; SIC, VC3, KSB, VIS hay những doanh nghiệp mới chỉ có lộ trình thoái vốn như VNM, NTP, BMP cũng đều có mức tăng khá mạnh. Đáng chú ý là các cổ phiếu có thanh khoản rất thấp trước đây như NTP, VC3 và SIC thì hiện tại thanh khoản đã rất tốt.

Điều gì tạo nên sức hút của các cổ phiếu sau khi nhà nước thoái vốn?

Các cổ phiếu sau khi nhà nước thoái vốn như VC3, KSB, VIS và SIC đều có mức tăng giá khá mạnh trong thời gian vừa qua. Yếu tố nào khiến những cổ phiếu này trở nên hấp dẫn và thu hút dòng tiền thị trường như vậy?

Cổ phiếu VC3

Cổ phiếu VC3 đã tăng 7 lần trong hơn 1 năm trở lại đây, từ quanh mức giá 5.000 đ/cp vào tháng 4/2015 lên vùng giá 35.000 đ/cp như hiện nay, kèm theo đó là thanh khoản cũng tăng mạnh từ mức chỉ khoảng vài nghìn cổ phiếu mỗi phiên, đến nay khối lượng cổ phiếu giao dịch ở mức trên dưới 200.000 cổ phiếu mỗi phiên. Giai đoạn tăng mạnh nhất của VC3 là từ tháng 7 đến tháng 11 năm 2015 với mức tăng 200% từ quanh giá 10.000 đ/cp lên 30.000 đ/cp, khi Tổng Công ty Vinaconex thoái vốn xong.

Những điểm đáng lưu ý có thể là nguyên nhân giúp VC3 tăng giá mạnh trong giai đoạn sau khi Vinaconex thoái vốn là kết quả kinh doanh trong 6 tháng cuối năm 2015 rất tốt, lợi nhuận sau thuế đạt 33 tỷ đồng, gấp 3 lần cùng kỳ năm 2014, ngoài ra VC3 còn thực hiện chia thưởng cổ phiếu cho cổ đông hiện hữu với tỷ lệ 2:3.

Cổ phiếu KSB

Sau khi SCIC thoái vốn khỏi KSB vào tháng 3/2016, cổ phiếu này sau đó bứt phá mạnh mẽ, có thời điểm lên mức 93.000 đ/cp và hiện tại đang giao dịch ổn định ở vùng giá 70.000 – 75.000 đ/cp. Như vậy so với vùng giá 35.000 – 37.000 đ/cp khi SCIC thoái vốn thì ở vùng giá hiện nay, KSB đã tăng 100%.

Đáng chú ý là kết quả kinh doanh của KSB có sự chuyển biến rất tích cực với lợi nhuận sau thuế 9 tháng đầu năm 2016 đạt 154 tỷ đồng, vượt 7% kế hoạch lợi nhuận cả năm, đồng thời tăng mạnh 60% so với cùng kỳ năm 2015. Nếu chỉ tính trong quý 2 và quý 3 sau khi SCIC thoái vốn thì lợi nhuận sau thuế đạt 121 tỷ đồng, tăng 75% so với cùng kỳ năm 2015. Điều đó cho thấy hoạt động kinh doanh của KSB hiệu quả hơn sau khi nhà nước thoái vốn.

Cổ phiếu VIS

Cổ phiếu VIS đã có mức tăng rất mạnh từ đầu năm 2016 đến nay, từ mức giá quanh 6.000 đ/cp lên mức trên 17.000 đ/cp. Cổ phiếu này bắt đầu tăng giá mạnh xuất phát từ thông tin Tổng Công ty Sông Đà thoái vốn toàn bộ 26 triệu cổ phiếu với mức giá 12.800 đ/cp và sau đó là cổ đông lớn – Công ty Thương Mại Thái Hưng chào mua công khai 12,8 triệu cổ phiếu với mức giá 13.500 đ/cp.

Mặc dù kết quả kinh doanh 6 tháng đầu năm của VIS không thật ấn tượng so với các cổ phiếu ngành thép nhưng công ty lại có lợi thế là sở hữu nhà máy luyện phôi nên việc Bộ Công Thương ban hành Quyết định áp dụng biện pháp thuế chống bán phá giá đối với thép và phôi thép nhập khẩu sẽ giúp cho VIS có khả năng cạnh tranh tốt hơn đối với thép có xuất xứ từ Trung Quốc và những doanh nghiệp sản xuất thép trong nước nhưng nhập khẩu phôi từ nước ngoài.

Cổ phiếu SIC

Trước khi Tổng Công ty Sông Đà thoái vốn khỏi SIC vào tháng 12/2015, cổ phiếu này gần như không có giao dịch trong thời gian dài. Tuy nhiên sau đó, cổ phiếu này tăng mạnh từ vùng giá 5.000 đ/cp thời điểm đầu năm 2016 lên mức quanh 20.000 đ/cp như hiện nay với thanh khoản tăng dần lên, từ mức chỉ vài nghìn cổ phiếu mỗi phiên thì nay khối lượng khớp lệnh bình quân tăng lên gần 200.000 cổ phiếu mỗi phiên.

SIC có đặc điểm khá giống với VC3 là đều cùng ngành xây dựng, trước khi nhà nước thoái vốn thì giá trị sổ sách khá lớn, vốn điều lệ nhỏ nên sau đó cả 2 cổ phiếu này đều thực hiện chia tách cổ phiếu bằng hình thức thưởng và trả cổ tức bằng cổ phiếu cho cổ đông hiện hữu (SIC thưởng 1:1, VC3 thưởng 2:3), đồng thời đều sở hữu những dự án bất động sản tiềm năng tại TPHCM và Hà Nội.

Thống kê cho thấy, đa phần những doanh nghiệp Nhà nước thoái vốn hoặc chuẩn bị thoái vốn đều là những doanh nghiệp có lợi thế nhất định nào đó. Sau khi Nhà nước thoái vốn, thông thường các doanh nghiệp cùng các cổ đông mới sẽ tái cấu trúc để hoạt động hiệu quả hơn nên giá cổ phiếu vì thế cũng tăng mạnh mẽ, thu hút được dòng tiền thị trường.

Những chuyển biến rõ nét và tích cực trong việc thực hiện tái cấu trúc của các doanh nghiệp này tập trung vào lĩnh vực chính mà doanh nghiệp có lợi thế, tái cấu trúc lại tình hình tài chính và nhân sự, tiết giảm chi phí,… nên hiệu quả kinh doanh được cải thiện rất nhiều. Với sự tham gia của những cổ đông mới, các doanh nghiệp này đã cởi bỏ được chiếc áo nhà nước và mặc vào một chiếc áo mới, tạo ra một vị thế tốt hơn trong môi trường cạnh tranh ngày càng khốc liệt như hiện nay.

-

09-02-2017 10:59 AM #64

Member

- Ngày tham gia

- Dec 2015

- Bài viết

- 210

- Được cám ơn 45 lần trong 41 bài gởi

-

15-02-2017 01:32 AM #65

Member

- Ngày tham gia

- Dec 2015

- Bài viết

- 210

- Được cám ơn 45 lần trong 41 bài gởi

Kính gửi: Anh/Chị,

BẢN TIN KHUYẾN NGHỊ ĐẦU TƯ NGÀY 15/02/2017

Bản tin này gồm có:

· Tin tức doanh nghiệp niêm yết nổi bật.

· VN – Index dưới góc nhìn phân tích kỹ thuật.

· Cổ phiếu khuyến nghị.

I. Tin tức doanh nghiệp niêm yết nổi bật:

1. VCS đặt mục tiêu lãi vượt 1.000 tỷ đồng, cao nhất trong 10 năm:

- Theo kế hoạch đã được HĐQT Công ty thông qua, tổng doanh thu năm 2017 dự kiến đạt 4.310,66 tỷ đồng, tăng trưởng 32% so với kết quả đạt được năm 2016; lợi nhuận trước thuế 1.000,83 tỷ đồng, tăng trưởng 22,2%. Số lượng lao động thêm 32 người lên tổng số 646 người.

- Năm 2016, VCS đạt doanh thu hợp nhất gần 3.212 tỷ đồng, tăng 22,69% so với năm trước đó; lợi nhuận sau thuế gần 676 tỷ đồng, tăng trưởng hơn 67% so với năm 2015. EPS đạt 11.511 đồng/CP, tăng mạnh so với năm trước 6.995 đồng/CP. Công ty cho biết, nguyên nhân chính giúp kết quả kinh doanh năm 2016 tăng trưởng mạnh chủ yếu là do VCS chú trọng vào nghiên cứu và sản xuất các sản phẩm độc đáo, khác biệt, phù hợp với thị hiếu người tiêu dùng.

Với kế hoạch được HĐQT thông qua, VCS hiện đang giao dịch ở mức P/E 2016 = 12,2 lần và P/E dự phóng 2017 = 10 lần. So với các công ty cùng ngành và triển vọng tăng trưởng của công ty, người phân tích đưa ra quan điểm “khả quan” đối với cổ phiếu VCS.

2. Vietjet chào sàn HOSE ngày 28/2 với mã VJC:

- Theo đó, 300 triệu cổ phiếu VJC sẽ giao dịch trong ngày đầu tiên trên sàn HOSE với mức giá tham chiếu đúng bằng mức dự kiến trong bản cáo bạch trước đó là 90.000 đồng/CP, biên độ dao động giá trong ngày đầu giao dịch là +/-20%.

- Năm 2016, Vietjet đạt hơn 27.500 tỷ đồng doanh thu thuần, tăng trưởng 39% so với năm 2015. Trong đó, doanh thu từ hoạt động vận chuyển hành khách và dịch vụ liên quan đạt 15.500 tỷ đồng; doanh thu từ nghiệp vụ chuyển giao sở hữu và thuê lại máy bay đạt 11.700 tỷ đồng. Lợi nhuận trước thuế đạt xấp xỉ 2.400 tỷ đồng; lợi nhuận sau thuế của cổ đông công ty mẹ đạt 2.292 tỷ đồng, tương ứng EPS đạt 8.726 đồng.

- Công ty cho biết, kế hoạch 2017 với doanh thu thuần dự kiến hơn 42.018 tỷ đồng, tăng trưởng 49% so với năm 2016; lợi nhuận sau thuế hơn 3.395 tỷ đồng, tăng trưởng 64%. Tỷ lệ chia cổ tức được duy trì ở mức 50% trong các năm từ 2017-2019, trong đó, ít nhất 30% bằng tiền mặt.

Năm 2017, VJC đặt mục tiêu đạt 3.395 tỷ đồng LNST (+64% YoY) tương ứng với mức EPS 2017 = 14.300 đồng/CP. Với mức giá chào sàn là 90.000 đồng, tương ứng với P/E 2016 = 10,3 lần và P/E dự phóng 2017 = 6,3 lần. So sánh với cổ phiếu HVN hiện đang giao dịch ở mức P/E 2016 = 21 lần thì VJC vẫn rẻ hơn đáng kể. Bên cạnh đó, VJC hiện đã vượt qua HVN để chiếm lĩnh thị phần dẫn đầu trên thị trường hàng không nội địa, VJC cũng thể hiện khả năng hoạt động hiệu quả hơn và tăng trưởng nhanh hơn đáng kể nếu so sánh với HVN. Vì vậy, người phân tích đưa ra quan điểm “khả quan” đối với cổ phiếu VJC.

3. HAG, HNG cập nhật kết quả kinh doanh quý IV và cả năm 2016:

- Công ty cổ phần Hoàng Anh Gia Lai (HAG - HOSE) vừa công bố Báo cáo tài chính hợp nhất quý IV năm 2016 với doanh thu tăng và khoản lỗ đã giảm mạnh. Theo đó, trong quý này, HAG đạt tổng doanh thu thuần hơn 1.543,1 tỷ đồng, tăng 47,15% so với cùng kỳ; giá vốn bán hàng tăng tương ứng lên 1.307,2 tỷ đồng, qua đó, lợi nhuận gộp thu về tăng vọt từ 3 tỷ đồng lên 235,9 tỷ đồng. Luỹ kế cả năm 2016, HAG ghi nhận doanh thu thuần hơn 6.454 tỷ đồng, tăng nhẹ 3,2% so với năm 2015.Lỗ ròng cả năm 2016 của HAG ở mức 1.020 tỷ đồng (năm 2015 lãi 502 tỷ đồng), đánh dấu năm thua lỗ đầu tiên trong 10 năm qua.

- CTCP Nông nghiệp Quốc tế HAGL – HAGL Agrico (HNG) vừa công bố báo cáo tài chính hợp nhất quý IV/2016. Qua đó, HNG ghi nhận khoản lỗ sau thuế 302,78 tỷ đồng trong quý IV. Trong đó, phần lỗ thuộc về cổ đông công ty mẹ hơn 311 tỷ đồng. Lũy kế cả năm 2016, HNG đạt doanh thu 4.796,6 tỷ đồng, tăng nhẹ so với năm trước và vượt 11,32% kế hoạch năm, trong đó doanh thu bán bò và bán mủ cao su đạt hơn 3.650 tỷ đồng. Tuy nhiên, lợi nhuận sau thuế âm 989,53 tỷ đồng, “vượt xa” kế hoạch lỗ 559 tỷ đồng.

Xem xét chi tiết báo cáo tài chính của HAG, ta thấy có một điểm tích cực là: “12.000 tỷ trái phiếu đáo hạn năm 2017 – 2020 đã được gia hạn thời gian thêm khoảng 5 năm”. Bên cạnh đó, giá cao su tự nhiên có xu hướng phục hồi mạnh thời gian qua và nhiều khả năng sẽ tiếp tục tăng trong năm 2017. Giá cổ phiếu HAG và HNG hầu như đã phản ánh hết các khó khăn mà công ty gặp phải. Tuy thời điểm khó khăn nhất có vẻ như đã qua đi với HAGL, nhưng công ty vẫn còn phải đối mặt với nhiều thách thức ở thời điểm hiện tại. Do đó, người phân tích đưa ra quan điểm “phù hợp thị trường” đối với hai cổ phiếu HAG và HNG.

4. POM quý IV/2016 ghi nhận lãi cao:

CTCP Thép Pomina công bố BCTC quý 4/2016 với con số lợi nhuận tăng trưởng ấn tượng và vươn lên trở thành doanh nghiệp thép có lợi nhuận cao thứ 3 trong kỳ sau HPG và HSG. Theo đó, riêng quý 4/2016, POM đạt 2.888 tỷ đồng doanh thu thuần tăng 37% so với cùng kỳ trong đó ghi nhận sự tăng trưởng mạnh của doanh thu thép xuất khẩu, tỷ trọng giá vốn hàng bán trong doanh thu thuần giảm nên lợi nhuận gộp đạt 281 tỷ đồng tăng 69% so với quý 4/2015. Lũy kế cả năm 2016, POM đạt 9,297 tỷ đồng doanh thu thuần, giảm 5% so năm 2015, LNST đạt 301 tỷ đồng, gấp gần 12 lần mức 25 tỷ đồng của năm 2015. EPS tương ứng 1.618 đồng. Như vậy, với mức lãi lớn trong năm 2016 đã giúp POM không chỉ xóa lỗ lũy kế mà còn có lãi sau thuế chưa phân phối 89 tỷ đồng, có khả năng sẽ giúp công ty thoát khỏi diện cảnh báo hiện này.

Với EPS năm 2016 = 1.618 đồng/CP, cổ phiếu POM hiện đang được giao dịch với mức P/E 2016 = 8 lần. So sánh với các cổ phiếu khác cùng ngành thì định giá này đã phản ánh hợp lý tình hình tài chính và triển vọng của cổ phiếu POM. Vì vậy, người phân tích đưa ra quan điểm “phù hợp thị trường” với cổ phiếu POM.

5. BHS phát hành cổ phiếu thưởng tỷ lệ 30% và chào bán cho cổ đông hiện hữu tỷ lệ 1:1

- Ngày 1/3 tới đây CTCP Đường Biên Hòa (mã chứng khoán BHS) sẽ chốt danh sách cổ đông phát hành cổ phiếu thưởng do thực hiện tăng vốn cổ phần từ nguồn vốn chủ sở hữu tỷ lệ 30% (cổ đông sở hữu 10 cổ phiếu sẽ được nhận 3 cổ phiếu mới) và phát hành chào bán cho cổ đông hiện hữu tỷ lệ 1:1. Giá phát hành 10.000 đồng/cổ phiếu. Thời gian đăng ký mua và nộp tiền mua cổ phiếu từ 16/3/2017 đến 13/4/2017. Thời gian chuyển nhượng quyền mua từ 16/3 đến 10/4/2017. Tổng cộng lượng cổ phiếu phát hành chia thưởng và chào bán cho cổ đông hiện hữu lần này trên 168,36 triệu cổ phiếu, tương ứng số vốn huy động trên 1.683 tỷ đồng.

- Số tiền huy động từ phát hành cổ phiếu thưởng nhằm tăng vốn điều lệ, tái cơ cấu nguồn vốn hiện nay của công ty, nâng cao hình ảnh và quy mô công ty để thu hút đầu tư. Số tiền huy động được từ việc phát hành chào bán cho cổ đông hiện hữu nhằm mục đích tạo nguồn vốn để thực hiện các hạng mục nâng cao năng lực sản xuất của Nhà máy đường luyện, nâng cao quy mô hoạt động, mở rộng thị trường, mở rộng quy mô vùng nguyên liệu, tăng tỷ lệ sở hữu tại Mía đường Tây Ninh và đầu tư vào các công ty cùng ngành nghề.

II. Vn – Index dưới góc nhìn phân tích kỹ thuật:

Chúc anh/chị đầu tư thành công!

Em Thành.Best regard!

Mr Thành

HP: 0906.889.286 / 0937.486.684 (Zalo)

Skype: nguyenhaithanh118

-

16-02-2017 01:40 AM #66

Member

- Ngày tham gia

- Dec 2015

- Bài viết

- 210

- Được cám ơn 45 lần trong 41 bài gởi

Kính gửi: Anh/Chị,

BẢN TIN KHUYẾN NGHỊ ĐẦU TƯ NGÀY 16/02/2017

Bản tin này gồm có:

· Tin tức doanh nghiệp niêm yết nổi bật.

· Cổ phiếu khuyến nghị.

I. Tin tức doanh nghiệp niêm yết nổi bật:

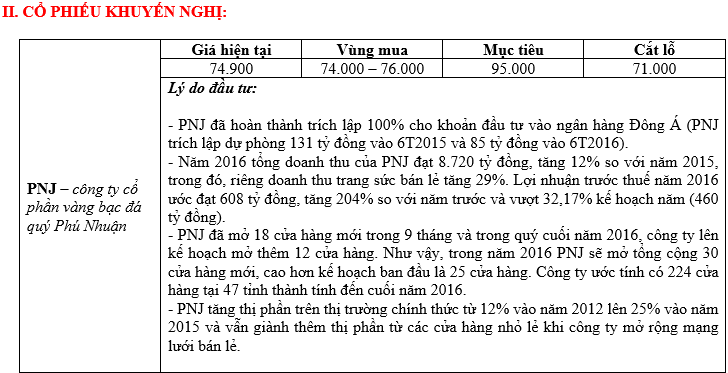

1. CII tăng 35% kế hoạch lợi nhuận, EPS năm 2017 dự kiến đạt 5.927 đồng/cổ phiếu:

- Ngày 15/02/2017, HĐQT CTCP Đầu tư Hạ tầng Kỹ thuật (mã CII - HoSE) đã thông qua một số nội dung chủ yếu dự kiến đề cập tại ĐHĐCĐ thường niên năm 2017 tới đây. Đồng thời, HĐQT cũng đã nhất trí kế hoạch kinh doanh được điều chỉnh tăng mạnh cho năm tới. Theo kế hoạch này, doanh thu kế hoạch sẽ tăng từ 5.252 tỷ đồng lên 5.700 tỷ đồng. LNST cổ đông công ty mẹ phấn đấu đạt 1.430 tỷ đồng, tăng thêm 369 tỷ đồng, tương đương 34,8% so với kế hoạch được đề ra trước đó vào ngày 25/1/2017. EPS dự kiến đạt 5.927 đồng/cổ phiếu. Đồng thời, tỷ lệ chi trả cổ tức trả trong năm 2017 cũng được tăng lên từ 20% lên 21,5% (bao gồm 1,5% cổ tức năm 2016 chuyển sang). Cổ tức năm 2016 giảm xuống còn 18,5% dù trước đó doanh nghiệp này lên kế hoạch trả cổ tức 20% cho năm 2016. Tính đến thời điểm hiện tại, CII đã tạm ứng cổ tức đợt đầu tiên với tỷ ệ 6,5%.

- Dự kiến, tại buổi họp ĐHĐCĐ thường niên sắp tới, bên cạnh báo cáo tổng kết hoạt động năm 2016 và kế hoạch kinh doanh, CII dự kiến còn trình ĐHĐCĐ thông qua báo cáo tổng kết hoạt động CII nhiệm kỳ 2012-2017 và kế hoạch hoạt động cho nhiệm kỳ 2017-2022. Cũng trong ĐHĐCĐ lần này, doanh nghiệp này sẽ tổ chức bầu thành viên HĐQT và Ban kiểm soát nhiệm kỳ 2017-2022. Cũng trong buổi họp ngày 15/2, kế hoạch chi tiết thành lập CII Land trên cơ sở tăng tỷ lệ sở hữu của CII tại Công ty cổ phần Đầu tư Năm Bảy bảy (NBB) lên trên 51%. Tính đến thời điểm hiện tại, CII đã nắm giữ 20,24% vốn của doanh nghiệp bất động sản này.

Với EPS dự phóng năm 2017 đạt 5.927 đồng/CP. Cổ phiếu CII hiện đang giao dịch với mức P/E 2016 = 9,8 lần và P/E dự phóng 2017 = 5,4 lần. Mức rẻ nếu so sánh với các doanh nghiệp cùng ngành, vị thế đầu ngành về hạ tầng của CII và tiềm năng tăng trưởng trong dài hạn của doanh nghiệp. Vì vậy, người phân tích nhắc lại khuyến nghị “mua vào” với cổ phiếu CII và nâng mục tiêu lên 38.000 đồng/CP (+22% so với giá đóng cửa ngày 15/02).

2. NT2: Thủ tướng đồng ý đưa Nhơn trạch 3 và 4 vào quy hoạch điện VII

- Thủ Tướng Chính phủ đã đồng ý bổ sung vào Quy hoạch điện VII điều chỉnh các dự án nhà máy điện Nhơn Trạch 3 và Nhơn Trạch 4 sử dụng khí thiên nhiên hóa lỏng (LNG), công suất mỗi nhà máy khoảng 750 – 800 MW, đưa vào vận hành trong các năm 2020, 2021 sau khi xét đề nghị của Bộ Công Thương và ý kiến của các Bộ, ngành liên quan. Thủ tướng giao tập đoàn Dầu khí Việt Nam (PVN) làm chủ đầu tư các dự án nhà máy nhiệt điện NT3, NT4. Công ty Cổ phần Điện lực Dầu khí Nhơn Trạch 2 (NT2), công ty con của Tổng Công ty Điện lực Dầu khí Việt Nam - Thành viên của PVN là đơn vị sẽ trực tiếp thực hiện các dự án NT3, NT4.

- Trong thư ngỏ cổ đông đầu năm, ban lãnh đạo NT2 đã cho biết 2 dự án nhà máy điện tuabin khí chu trình hỗn hợp NT3, NT4 nếu được phê duyệt bổ sung vào quy hoạch VII sẽ mở ra triển vọng phát triển mới cho NT2. Năm 2016, NT2 đã phát lên lưới điện quốc gia 5.223 tỷ kwh, đạt 117,4% kế hoạch năm. Theo đó, Công ty đã đạt 6.729 tỷ đồng doanh thu và thu về 1.085,5 tỷ đồng lợi nhuận sau thuế. Trong cuộc họp Đại hội đồng cổ đông sắp tới, ban lãnh đạo NT2 dự kiến sẽ trình cổ đông thông qua các chỉ tiêu kế hoạch kinh doanh năm 2017 với mức tăng trưởng so với năm 2016.

Người phân tích hiện vẫn giữ quan điểm “phù hợp thị trường” trong ngắn hạn và “tích cực” trong dài hạn đối với cổ phiếu NT2.

3. Nhựa An Phát tổ chức ĐHCĐ 2017, đặt kế hoạch lợi nhuận năm 2017 tăng 40%

- Ngày 18/02/2017 tới đây, CTCP Nhựa và Môi trường Xanh An Phát (mã chứng khoán AAA) sẽ tổ chức Đại hội cổ đông thường niên năm 2017 tại trụ sở của công ty (Lô CN 11+ CN 12, cụm CN An Đồng, TT. Nam Sách, huyện Nam Sách, tỉnh Hải Dương). Danh sách cổ đông có quyền dự họp được chốt ngày 12/01/2017.

- Tiếp nối sự thành công của năm 2016, trong năm 2017, Hội đồng quản trị công ty đặt kế hoạch sản lượng hợp nhất là 86.000 tấn/năm, tổng doanh thu hợp nhất 2.900 tỷ đồng và lợi nhuận sau thuế hợp nhất là 200 tỷ đồng – tăng 40% so với năm trước. Công ty cũng dự kiến mức cổ tức bằng tiền mặt năm nay khoảng 20-30%/cổ phần. Kế hoạch này được chúng tôi đánh giá là hoàn toàn có khả thi với tiềm lực, kinh nghiệm và vị thế hiện nay của An Phát. HĐQT cũng nêu một số kế hoạch cơ bản như thực hiện đưa vào vận hành giai đoạn 2 nhà máy sản xuất số 6 và nhà máy sản xuất số 7; triển khai xây dựng nhà máy số 8 sản xuất bao bì màng phức và tự huỷ; hoàn thành các công tác khác trong kế hoạch phát triển công ty.

Với kế hoạch được HĐQT đưa ra, cổ phiếu AAA hiện đang được giao dịch với mức P/E 2016 = 10 lần và P/E dự phóng 2017 = 7,1 lần. Ngành bao bì nhựa có tiềm năng tăng trưởng cao và rủi ro thấp. Với 2 nhà máy 6 và 7 đi vào hoạt động, sẽ đảm bảo cho tăng trưởng của doanh nghiệp trong các năm tới. Do đó, người phân tích đưa ra quan điểm “tích cực” đối với cổ phiếu AAA.

Chúc anh/chị đầu tư thành công!

Em Thành.Best regard!

Mr Thành

HP: 0906.889.286 / 0937.486.684 (Zalo)

Skype: nguyenhaithanh118

-

17-02-2017 12:32 AM #67

Member

- Ngày tham gia

- Dec 2015

- Bài viết

- 210

- Được cám ơn 45 lần trong 41 bài gởi

Kính gửi: Anh/Chị,

BẢN TIN KHUYẾN NGHỊ ĐẦU TƯ NGÀY 17/02/2017

Bản tin này gồm có:

· Tin tức doanh nghiệp niêm yết nổi bật.

· VN-Index dưới góc nhìn phân tích kỹ thuật.

· Chiến lược đầu tư và cổ phiếu khuyến nghị.

I. Tin tức doanh nghiệp niêm yết nổi bật:

1. Công ty TNHH Đầu tư Hoa Sen đăng ký mua 2 triệu cp HSG

- Công ty TNHH Đầu tư Hoa Sen đăng ký mua vào 2.000.000 cổ phiếu (2 triệu cp) của CTCP Tập đoàn Hoa Sen (HOSE: HSG), nâng số cổ phiếu sau khi thực hiện giao lịch lên 52.498.715 cổ phiếu (tương đương tỷ lệ 26,71%). Phương thức thỏa thuận hoặc khớp lệnh. Thời gian thực hiện giao dịch từ ngày 16/02/2017 đến ngày 15/03/2017.

Cách đây nửa tháng, cổ đông lớn này vừa mua vào 10 triệu cổ phiếu HSG, kết thúc giao dịch vào ngày 1/2/2017. Công ty TNHH Đầu tư Hoa Sen có Chủ tịch là ông Lê Phước Vũ, Chủ tịch HĐQT của HSG, ông Vũ hiện đang nắm 25,5 triệu cổ phiếu HSG, tương đương 12,97%.

- Ngày 28/02 là ngày ĐKCC nhận cổ tức đợt 1 năm tài chính 2015-2016 của HSG bằng tiền tỷ lệ 10% (01 cổ phiếu nhận 1.000 đồng). Thời gian thanh toán từ 31/3/2017. Quý 1 niên độ tài chính 2016-2017, HSG đạt doanh thu thuần 5.766 tỷ đồng, tăng 47% cùng kỳ năm trước, LNST đạt 440 tỷ đồng, tăng 135% cùng kỳ năm trước.

Người phân tích hiện vẫn duy trì quan điểm “mua vào” đối với cổ phiếu HSG.

2. TCM đặt kế hoạch hơn 177 tỷ đồng lợi nhuận sau thuế trong năm 2017

Công ty cổ phần Dệt may đầu tư thương mại Thành Công (TCM) vừa công bố nghị quyết HĐQT về kế hoạch kinh doanh 2017. Cụ thể, năm 2017, TCM đặt kế hoạch doanh thu 3.243 tỷ đồng, tăng 6% so với thực hiện của năm 2016. Lợi nhuận sau thuế hơn 177 tỷ đồng, tăng 55% so với năm 2016.

Với kế hoạch năm 2017 được HĐQT công ty đưa ra, cổ phiếu TCM hiện đang được giao dịch với P/E 2016 = 7,64 lần và P/E dự phóng 2017 = 5 lần. Điểm tích cực đối với TCM là mảng sợi sẽ bắt đầu có lợi nhuận và nhà máy ở Vĩnh Long đạt điểm hòa vốn. Tuy nhiên, ngành dệt may của Việt Nam vẫn đang phải đối mặt với nhiều khó khăn. Vì vậy, người phân tích đưa ra quan điểm “phù hợp thị trường” với cổ phiếu TCM.

3. DPM kế hoạch sản xuất kinh doanh năm 2017:

HĐQT DPM vừa thông qua kế hoạch sản xuất kinh doanh 2017 với các điểm đáng chú ý như sau:

- Sản lượng sản xuất đạt: 783.000 tấn (trong đó 770.000 tấn phân đạm và 13.000 tấn UFC). Sản lượng tiêu thụ đạt 1.112.000 tấn trong đó riêng phân đạm lạ 790.000 tấn.

- Về kế hoạch kinh doanh hợp nhất: tổng doanh thu đạt 7.743 tỷ đồng và lợi nhuận sau thuế phấn đấu đạt 823 tỷ đồng.

Như vậy, nếu so sánh với năm 2016, ban lãnh đạo công ty tiếp tục đặt ra kế hoạch kinh doanh giảm đáng kể với mức sụt giảm doanh thu là 2,3% và lợi nhuận là 28,5%. Ban lãnh đạo công ty có vẻ như vẫn bi quan về triển vọng kinh doanh năm 2017 và thiếu giải pháp cũng như sự cố gắng để đưa công ty vượt qua khó khăn. Người phân tích điều chỉnh quan điểm thành “kém tích cực” đối với cổ phiếu DPM.

4. DRC đặt kế hoạch lãi 105 tỷ đồng lợi nhuận quý I/2017

- CTCP Cao su Đà Nẵng (mã DRC - HOSE) đã công bố Nghị quyết thông qua kế hoạch sản xuất kinh doanh quý I/2017. Theo đó, DRC đặt chỉ tiêu doanh thu bán hàng trong quý I/2017 là 800 tỷ đồng. Mức lợi nhuận trước thuế cho quý I/2017 dự kiến là 105 tỷ đồng giảm khoảng 5% so với cùng kỳ năm trước. Giá trị sản xuất thực tế dự kiến của DRC đạt 790 tỷ đồng. Bên cạnh đó, công ty dự kiến sẽ tổ chức ĐHĐCĐ thường niên năm 2017 trong tháng 4/2017.

- Về công tác kết quả thực hiện kế hoạch SXKD quý IV/2016 và cả năm 2016, DRC đạt 974 tỷ đồng doanh thu bán hàng riêng trong quý IV/2016, lợi nhuận trước thuế đạt 142 tỷ đồng. Lũy kế cả năm, DRC đạt 3.538 tỷ đồng doanh thu và 494 tỷ đồng lợi nhuận trước thuế.

Người phân tích hiện vẫn duy trì quan điểm “phù hợp thị trường” đối với cổ phiếu DRC.

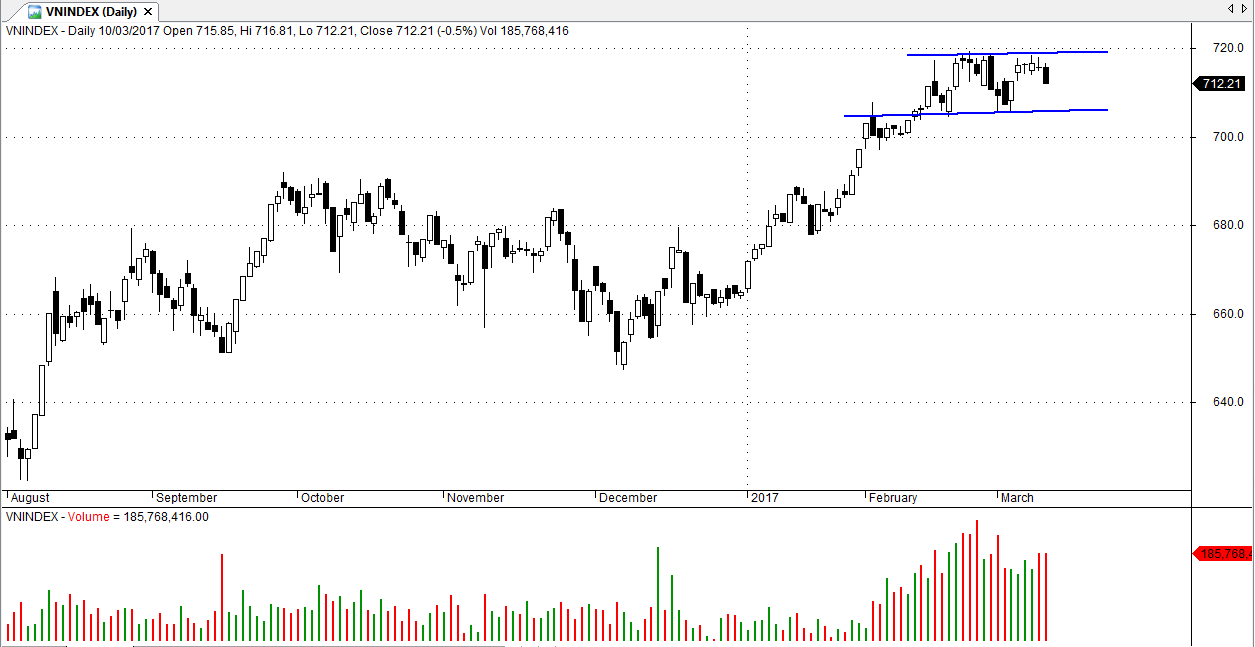

II. VN – Index dưới góc nhìn phân tích kỹ thuật:

- Thị trường vừa trải qua một phiên giao dịch ngày 16/02 đầy biến động. Khi phiên sáng thị trường ghi nhận đà tăng 5 điểm với dòng tiền vào rất tốt ở hầu hết các nhóm cổ phiếu chủ chốt, ngược lại áp lực bán mạnh bỗng xuất hiện cuối giờ chiều khiến chỉ số đóng cửa giảm điểm. Khối lượng giao dịch tăng vọt lên gần 190tr cổ phiếu với VN – Index.

- Dưới góc nhìn kỹ thuật, VN – Index đã xuất hiện áp lực điều chỉnh ngắn hạn, xu hướng trung và dài hạn vẫn là tăng. Thị trường có lẽ cần phải kiểm tra lại một số ngưỡng hỗ trợ trước khi có thể chinh phục các mốc cao hơn. Hiện khu vực 690 và 700 điểm đóng vai trò hỗ trợ mạnh đối với VN – Index.

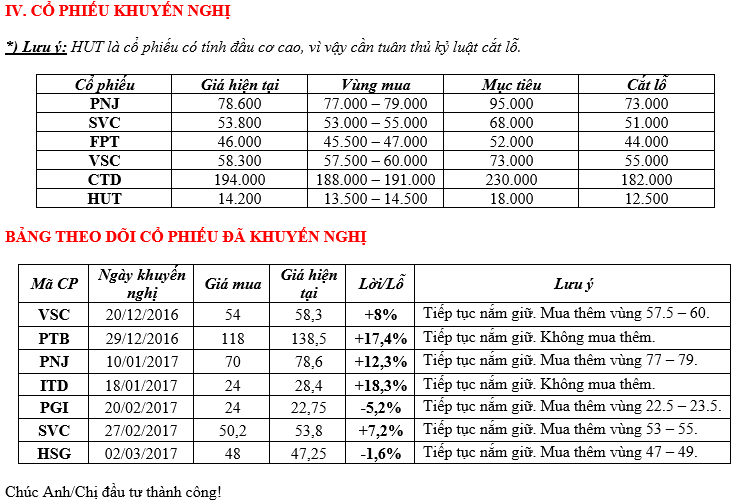

III. CHIẾN LƯỢC ĐẦU TƯ VÀ CỔ PHIẾU KHUYẾN NGHỊ:

*) Chiến lược đầu tư: Tất toán hết margin và hạ tỷ trọng cổ phiếu trong danh mục xuống 50% - 70% để giảm thiểu rủi ro điều chỉnh của thị trường chung. Hạn chế mua mới, chỉ canh các phiên điều chỉnh của thị trường chung hoặc các phiên giảm giá của các cổ phiếu có cơ bản tốt để mua vào dần.

Có thể chờ mua vào đối với các cổ phiếu sau đây:

Chúc anh/chị đầu tư thành công!

Em Thành.Best regard!

Mr Thành

HP: 0906.889.286 / 0937.486.684 (Zalo)

Skype: nguyenhaithanh118

-

20-02-2017 01:24 AM #68

Member

- Ngày tham gia

- Dec 2015

- Bài viết

- 210

- Được cám ơn 45 lần trong 41 bài gởi

Kính gửi: Anh/Chị,

BẢN TIN KHUYẾN NGHỊ ĐẦU TƯ NGÀY 20/02/2017

Bản tin này gồm có:

· Tin tức doanh nghiệp niêm yết nổi bật.

· Cập nhật nhanh cổ phiếu HPG.

· Chiến lược đầu tư và cổ phiếu khuyến nghị.

I. Tin tức doanh nghiệp niêm yết nổi bật:

1. AAA: năm 2017 sẽ nới room, trả cổ tức 20-30%

- Gần 200 cổ đông và khách mời đã đến tham dự Đại hội đồng cổ đông CTCP Nhựa và môi trường xanh An Phát, sáng 18/2/2017. Các cổ đông đã biểu quyết thông qua 15 nội dung, trong đó có việc nới room và dự kiến mức cổ tức trả bằng tiền mặt cho cổ đông là 20-30%. Với việc đưa vào vận hành 2 nhà máy sản xuất mới (Nhà máy số 6 và số 7) năm 2017, Công ty đặt kế hoạch 86.000 tấn sản phẩm, tổng doanh thu hợp nhất 2.900 tỷ đồng, lợi nhuận sau thuế 200 tỷ đồng.

- Các cổ đông, nhà phân tích đã đặt ra nhiều câu hỏi cho AAA xoay quanh thị trường tiêu thụ, khả năng ứng phó với biến động giá nguyên liệu, mức độ sử dụng vốn vay, quan điểm chọn nhà đầu tư chiến lược… Chủ tịch AAA Phạm Ánh Dương cho biết, về thị trường, hầu hết các sản phẩm của Công ty là xuất khẩu sang Nhật Bản, Mỹ và châu Úc và tiền thu về là đồng USD, nên Công ty không phải chịu đáng kể rủi ro tỷ giá của các đồng ngoại tệ khác. Các cổ đông, nhà phân tích đã đặt ra nhiều câu hỏi cho AAA xoay quanh thị trường tiêu thụ, khả năng ứng phó với biến động giá nguyên liệu, mức độ sử dụng vốn vay, quan điểm chọn nhà đầu tư chiến lược… Chủ tịch AAA Phạm Ánh Dương cho biết, về thị trường, hầu hết các sản phẩm của Công ty là xuất khẩu sang Nhật Bản, Mỹ và châu Úc và tiền thu về là đồng USD, nên Công ty không phải chịu đáng kể rủi ro tỷ giá của các đồng ngoại tệ khác.

- Công ty sẽ thực hiện các thủ tục nới room ngay trong năm 2017 để tăng sức hấp dẫn với các dòng vốn ngoại. Hiện tại, nhà đầu tư nước ngoài sở hữu khoảng 17% cổ phiếu AAA. Tại Đại hội, Chủ tịch chính thức tuyên bố mở rộng không gian chọn nhà đầu tư chiến lược sang cả các nhà đầu tư tài chính, thay vì muốn chọn 1 đối tác cùng ngành làm cổ đông chiến lược. Định hướng của AAA là sản xuất các sản phẩm bao bì chất lượng cao, mở rộng một số sản phẩm mới có biên lợi nhuận cao hơn sản phẩm truyền thống.

Người phân tích hiện vẫn giữ quan điểm “tích cực” đối với cổ phiếu AAA.

2. Chủ tịch VHC: Kế hoạch 2017 tương đương năm 2016

- Tại buổi Analyst Meeting chiều 16/02, bà Nguyễn Ngô Vi Tâm – Tổng giám đốc CTCP Vĩnh Hoàn (HOSE: VHC) cho biết, VHC đã chi 360 tỷ đồng để mua lại 100% vốn CTCP Thủy sản Thanh Bình Đồng Tháp. Thanh Bình Đồng Tháp sở hữu nhà máy lớn có 2 xưởng với cùng công suất thiết kế 200 tấn nguyên liệu/ngày và kho lạnh có thể chứa 5,000 tấn. Trong thời gian tới VHC sẽ đầu tư để tăng công suất thiết kế của hai xưởng này lên mức tối đa. Với việc mua lại Thanh Bình Đồng Tháp và được ưu đãi về thuế, VHC đặt kế hoạch cho công ty này với doanh thu và lợi nhuận trong giai đoạn 2017-2019 cụ thể là: Năm 2017 doanh thu dự kiến 881 tỷ đồng, lợi nhuận sau thuế 42 tỷ đồng, sang năm 2018 là 1,058 tỷ đồng và 50 tỷ đồng, năm 2019 lần lượt ở mức 1,269 tỷ đồng và 60 tỷ đồng.

- Còn về kế hoạch năm 2017, bà Trương Thị Lệ Khanh - Chủ tịch HĐQT cho biết sẽ tương đương với năm 2016. Trong khi đó, năm 2016 VHC thực hiện được 7,303 tỷ đồng doanh thu thuần và gần 555 tỷ đồng lợi nhuận sau thuế, vượt mạnh kế hoạch nhờ kiểm soát chi phí sản xuất làm giảm giá thành.

Với kế hoạch 2017 đạt xấp xỉ 2016, cổ phiếu VHC hiện đang giao dịch ở mức P/E = 8,8 lần. Người phân tích đưa ra quan điểm “phù hợp thị trường với cổ phiếu VHC.

3. PVS đặt kế hoạch lãi hợp nhất 2017 đạt 560 tỷ đồng, giảm 35% so với thực hiện 2016

Tổng CTCP Dịch Vụ Kỹ Thuật Dầu Khí Việt Nam (mã PVS - HNX) đã công bố chỉ tiêu kế hoạch sản xuất kinh doanh năm 2017. Theo đó, công ty đặt kế hoạch đạt 13 nghìn tỷ đồng doanh thu hợp nhất, giảm khoảng 30% so với thực hiện năm 2016 (18.719,5 tỷ đồng). Lợi nhuận sau thuế dự kiến đạt 560 tỷ đồng, giảm 35% so với thực hiện năm 2016. Về các chỉ tiêu của công ty mẹ, PVS đặt kế hoạch doanh thu đạt 7.900 tỷ đồng (giảm 20,5% so với thực hiện 2016) và lợi nhuận sau thuế đạt 410 tỷ đồng (giảm 33%).

Hiện tại cổ phiếu PVS đang giao dịch với mức P/E 2016 = 9,7 lần. Kế hoạch được công ty đưa ra dựa trên giả định giá dầu của PVN là 50USD/thùng. Tuy nhiên, theo người phân tích, nhiều khả năng năm 2017 giá dầu sẽ tiếp tục xu hướng tăng giá đã thiết lập trong năm 2016. Bên cạnh đó, ban lãnh đạo công ty thường có xu hướng đặt kế hoạch kinh doanh thận trọng. Vì vậy, người phân tích cho rằng lợi nhuận năm 2017 của công ty sẽ được cải thiện so với năm 2016 và đưa ra quan điểm “tích cực” đối với cổ phiếu PVS.

II. CẬP NHẬT NHANH CỔ PHIẾU HPG:

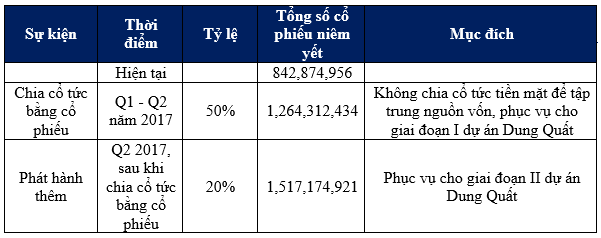

- CTCP Tập đoàn Hòa Phát (HPG) vừa công bố Nghị quyết HĐQT thông qua kế hoạch kinh doanh năm 2017 với doanh thu toàn tập đoàn dự kiến 38.000 tỷ đồng, lợi nhuận sau thuế 5.000 tỷ đồng. Đáng chú ý là tỷ lệ cổ tức năm 2016 được thông qua là 50% bằng cổ phiếu. Thêm vào đó, HPG dự kiến phát hành cổ phiếu cho cổ đông hiện hữu theo tỷ lệ 10:2 tức mỗi cổ đông sở hữu 10 cổ phiếu sẽ được quyền mua thêm 2 cổ phiếu mới. Mức giá chào bán sẽ do HĐQT được ĐHCĐ ủy quyền quyết định tại thời điểm chào bán, không thấp hơn mệnh giá. Tổng khối lượng cổ phiếu chào bán cho cổ đông hiện hữu là 250 triệu cổ phiếu tương đương 2.500 tỷ đồng giá trị phát hành theo mệnh giá. Số vốn huy động được sử dụng đầu tư dự án Khu liên hợp sản xuất gang thép Hòa Phát Dung Quất và bổ sung vốn cho hoạt động Tập đoàn.

- Dự án Khu liên hợp sản xuất gang thép Hòa Phát Dung Quất tại Khu Kinh tế Dung Quất – tỉnh Quảng Ngãi có tổng mức đầu tư 52.000 tỷ đồng, trong đó vốn cố định 40.000 tỷ đồng và vốn lưu động 12.000 tỷ đồng, được chia đều làm 02 giai đoạn với tổng quy mô dự kiến 4 triệu tấn các loại/năm. Tỷ lệ vốn tự có trên vốn cố định là 50%. CTCP Thép Dung Quất Hòa Phát có vốn tự có 10.000 tỷ đồng và vốn vay ngân hàng và các tổ chức tín dụng 10.000 tỷ đồng. Theo phương án được HĐQT thông qua, Hòa Phát dự kiến thực hiện dự án theo hai giai đoạn, bắt đầu từ tháng 2/2017 và hoàn thành hết vào năm 2019. Giai đoạn 1 với quy mô 2 triệu tấn sản phẩm thép dài/năm sẽ được thực hiện trong vòng hai năm kể từ tháng 2/2017. Trong đó, sản phẩm bao gồm thép thanh vằn (1 triệu tấn) và 1 triệu tấn thép dây cuộn chất lượng cao. Còn giai đoạn 2 sẽ bắt đầu từ tháng 8/2017 với thời gian thực hiện cũng trong hai năm với quy mô mỗi năm đạt 2 triệu tấn thép dẹt (thép cuộn cán nóng dày 1,2 – 1,9 mm, khổ rộng từ 700-1.650 mm).

2016 là một năm thắng lợi lớn với HPG khi ghi nhận mức tiêu thụ cũng như doanh thu và lợi nhuận kỉ lục từ khi thành lập tập đoàn. Kết quả trên có được chủ yếu nhờ 3 nguyên nhân chính sau: (1) nhu cầu thép xây dựng tăng cao nhờ tăng trưởng của ngành bất động sản và xây dựng, (2) bảo hộ thép xây dựng kéo dài 4 năm từ Bộ Công Thương giúp giảm cạnh tranh với thép nhập khẩu, (3) Công ty chốt được các hợp đồng quặng sắt giá tốt đầu năm, trong khi cả năm giá quặng sắt và than cốc tăng mạnh đẩy giá bán thép đầu ra tăng lên, điều này giúp biên lợi nhuận của HPG được cải thiện mạnh.

Năm 2017, trong ba yếu tố liệt kê ở trên yếu tố thứ (3) là không còn. HPG có thể tăng giá bán để hỗ trợ phần nào biên lợi nhuận, tuy nhiên điều này chưa hẳn đã dễ thực hiện khi mà áp lực cạnh tranh giữa các doanh nghiệp thép trong nước cũng không hề nhỏ. Và quan trọng hơn, giá nguyên liệu đầu vào có thể tăng nhanh hơn giá bán đầu ra.

Kế hoạch làm khu liên hợp thép Hòa Phát – Dung Quất là hợp lý trong bối cảnh các nhà máy hiện tại của HPG đã đầy công suất. Tuy nhiên, trong giai đoạn đầu tư công ty sẽ phải dồn nguồn lực tài chính để làm dự án trong khi chưa có nguồn thu bù đắp cho chi phí. Giai đoạn đầu đưa vào vận hành áp lực chi phí khấu hao cũng sẽ là gánh nặng lớn. Mảng thức ăn chăn nuôi cũng đang phải đầu tư và phải tới năm 2018 mới bắt đầu có đóng góp đáng kể.

Ban lãnh đạo công ty thường đặt kế hoạch kinh doanh khá thận trọng. Kết hợp với các phân tích như ở trên, người phân tích kỳ vọng HPG có thể đạt 5.500 tỷ LNST cho năm 2017. Hiện tại, HPG đang giao dịch ở mức P/E 2016 = 5,7 lần và P/E dự phóng 2017 = 6,8 lần. Trong bối cảnh mảng thép chủ lực đã đầy công suất và phải đầu tư nhiều trong các năm tới, triển vọng tăng trưởng trong vài năm tới không mấy rõ ràng. Do vậy, người phân tích đưa ra quan điểm “phù hợp thị trường” với cổ phiếu HPG.

Best regard!

Best regard!

Mr Thành

HP: 0906.889.286 / 0937.486.684 (Zalo)

Skype: nguyenhaithanh118

-

21-02-2017 11:29 AM #69

Member

- Ngày tham gia

- Dec 2015

- Bài viết

- 210

- Được cám ơn 45 lần trong 41 bài gởi

Kính gửi: Anh/Chị,

BẢN TIN KHUYẾN NGHỊ ĐẦU TƯ NGÀY 21/02/2017

Bản tin này gồm có:

· Thông tin doanh nghiệp niêm yết nổi bật.

· Chiến lược đầu tư và cổ phiếu khuyến nghị.

I. Thông tin doanh nghiệp niêm yết nổi bật:

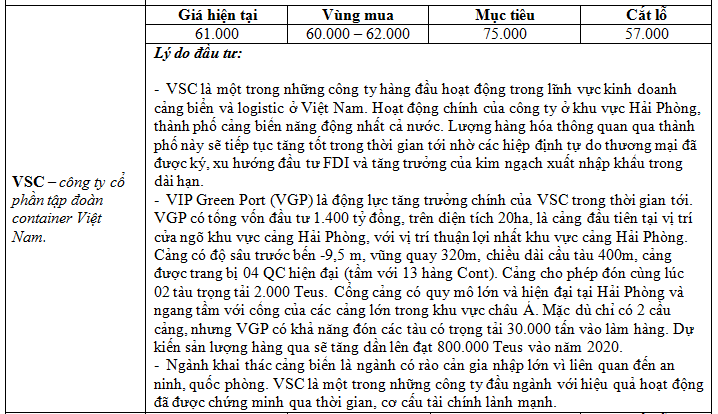

1. GMD tái đầu tư cảng Gemalink

- Công ty cổ phần Gemadept (GMD) vừa làm việc với nhà tư vấn để chuẩn bị cho kế hoạch tái đầu tư dự án cảng Gemalink. Kế hoạch đầu tư cảng này sẽ được trình Đại hội đồng cổ đông của công ty cổ phần là chủ đầu tư của Gemalink (GMD có 75% vốn góp) và khả năng sau 6 tháng làm việc với tư vấn, dự án sẽ được tái khởi động và hoàn thành sau 18 tháng.

- Gemalink là dự án cảng có quy mô lớn nhất trong cụm cảng nước sâu Cái Mép - Thị Vải với tổng diện tích lên tới 72 ha, chiều dài cầu bến chính là 1.150 m và bến tàu feeder là 370m. Giai đoạn 1 của dự án bao gồm cầu bến chính dài 800 m cho tàu mẹ và bến tàu feeder dài 260 m trên diện tích kho bãi 33 ha. Khả năng xếp dỡ của cảng trong giai đoạn 1 là 1,2 triệu teus/năm.

- Cảng Gemalink sẽ có lợi thế cạnh tranh vượt trội nhờ vị trí thuận lợi, nằm ngay cửa sông với mớn sâu nhất, thuận tiện cho việc quay trở tàu; có cầu bến chính dài nhất; là cảng nuớc sâu duy nhất khu vực Cái Mép - Thị Vải được thiết kế có bến chuyên dụng cho tàu feeder kết nối khu vực TP.HCM và đồng bằng sông Cửu Long; có khả năng tiếp nhận tàu có trọng tải tới 200.000 DWT…

Triển vọng kinh doanh năm 2017 của GMD khá tích cực: (1) trung tâm phân phối Hậu Giang đi vào hoạt động giúp tăng công suất phân phối hàng hóa thêm 15% tính đến cuối năm 2017. (2) GMD sẽ không ghi nhận bất kỳ lỗ lớn nào liên quan đến các họa động khác như trong năm 2016. (3) Gemadept sẽ bán 15% cổ phần còn lại tại GMD Tower ngay trong quý I năm nay. Thương vụ này có thể mang lại 127 tỷ đồng lợi nhuận trước thuế. Rủi ro khi đầu tư GMD đến từ việc pha loãng có thể xẩy ra nếu cổ đông lớn chuyển đổi trái phiếu. Hiện tại cổ phiếu GMD đang được giao dịch với mức P/E 2016 = 12 lần, phù hợp nếu so sánh với các công ty cùng ngành. Do đó, người phân tích đưa ra quan điểm “tích cực” đối với cổ phiếu GMD.

2. Cổ phiếu HNG tăng nóng, Temasek hoán đổi 200 tỷ trái phiếu HAGL thành cổ phiếu

- Ngày 20/2, Hội đồng quản trị CTCP Hoàng Anh Gia Lai (HAGL – mã HAG) đã phê duyệt chủ trương hoán đổi 200 tỷ đồng trái phiếu hoán đổi do HAGL phát hành sang cổ phiếu HNG của CTCP Nông nghiệp Quốc tế Hoàng Anh Gia Lai – HAGL Agrico.

Thời gian thực hiện dự kiến trong tháng 3/2017. Với giá chuyển đổi bằng mệnh giá, số trái phiếu trên sẽ được chuyển đổi thành 20 triệu cổ phiếu HNG - tương đương 2,6% số cổ phiếu HNG đang lưu hành.

- Ngoài khoản trái phiếu hoán đổi trên, Temasek còn nắm giữ 1.100 tỷ đồng trái phiếu có thể chuyển đổi thành cổ phiếu HAGL. Số trái phiếu này phát hành ngày 31/8/2010 và đáo hạn vào ngày 31/8/2017. Giá chuyển đổi là 19.645 đồng - cao hơn rất nhiều so với mặt bằng thị giá hiện tại của HAG nên khó có khả năng Temasek sẽ chuyển đổi số trái phiếu này.

Người phân tích hiện vẫn duy trì quan điểm “phù hợp thị trường” với hai cổ phiếu HAG và HNG.

3. Một tập đoàn Ấn Độ muốn mua mỏ vonfram Núi Pháo của Masan

Mỏ Núi Pháo là mỏ có trữ lượng lớn nhất Thế giới về vonfram, thuộc địa phận tỉnh Thái Nguyên. Hiện nay, Ấn Độ phải nhập khẩu hầu hết vonfram phục vụ hoạt động sản xuất trong nước do chi phí sản xuất kim loại đắt đỏ. Mới đây, một đội ngũ của NMDC đã sang thăm nhà máy và có cuộc gặp đầu tiên với phía Masan. NMDC đã bày tỏ nguyện vọng muốn sở hữu lượng lớn cổ phần tại mỏ Núi Pháo do bên phía Bộ Quốc Phòng Ấn Độ có kế hoạch mua lại vonfram từ NMDC. Quyết định cuối cùng sẽ được đưa ra sau quá trình rà soát đặc biệt. Đại diện bên NMDC từ chối đưa ra bình luận gì thêm về thương vụ, do đã ký một thỏa thuận về việc không tiết lộ thông tin với phía đối tác Việt Nam.

II. CHIẾN LƯỢC ĐẦU TƯ VÀ CỔ PHIẾU KHUYẾN NGHỊ:

*) Chiến lược đầu tư: Thị trường có một phiên giao dịch ngày 20/02 đầy ấn tượng với dòng tiền đổ vào rất mạnh ở hầu hết các nhóm ngành. Nhiều khả năng, Index đã điều chỉnh xong và sẽ tiếp tục chinh phục các mốc điểm cao hơn trong ngắn hạn. Mục tiêu kỳ vọng cho Vn-Index ở thời điểm hiện tại là khu vực 730 – 750 điểm. Vì vậy, nhà đầu tư nên tranh thủ các nhịp điều chỉnh trong phiên để gia tăng tỷ trọng cổ phiếu trong danh mục của mình. Ưu tiên giải ngân vào các mã cổ phiếu có cơ bản tốt và triển vọng kinh doanh tích cực trong năm nay.

Best regard!

Best regard!

Mr Thành

HP: 0906.889.286 / 0937.486.684 (Zalo)

Skype: nguyenhaithanh118

-

22-02-2017 01:35 AM #70

Member

- Ngày tham gia

- Dec 2015

- Bài viết

- 210

- Được cám ơn 45 lần trong 41 bài gởi

Kính gửi: Anh/Chị,

BẢN TIN KHUYẾN NGHỊ ĐẦU TƯ NGÀY 22/02/2017

Bản tin này gồm có:

· Tin tức doanh nghiệp niêm yết nổi bật.

· Chiến lược đầu tư và cổ phiếu khuyến nghị.

I. Tin tức doanh nghiệp niêm yết nổi bật:

1. PXT đặt kế hoạch lãi 20 tỷ đồng trong năm 2017, giảm 35,3% so với thực hiện 2016

- Công ty Cổ phần Xây lắp Đường ống Bể chứa Dầu khí (mã PXT - HOSE) thông báo kế hoạch SXKD năm 2017 và kế hoạch tổ chức ĐHĐCĐ thường niên năm 2017. Theo đó, PXT đặt chỉ tiêu tổng doanh thu đạt 430 tỷ đồng, lợi nhuận sau thuế 20 tỷ đồng, giảm lần lượt 2% và 35,3% so với thực hiện năm 2016. Dự kiến ngày 16/3/2017, công ty sẽ thực hiện chốt danh sách cổ đông tham dự ĐHĐCĐ thường niên năm 2017. ĐHĐCĐ dự kiến được tổ chức vào sáng thứ Năm ngày 27/4/2017 tại Vũng Tàu.

- Năm 2016, PXT đạt hơn 438,5 tỷ đồng doanh thu, tăng 43% so với năm 2015, tuy nhiên, lợi nhuận sau thuế của công ty giảm 8% và đạt gần 31 tỷ đồng. Riêng trong quý IV/2016, doanh thu của PXT đạt hơn 54,2 tỷ đồng, giảm 54% so với cùng kỳ, lợi nhuận sau thuế đạt vỏn vẹn gần 2,4 tỷ đồng, giảm 91% so với quý IV/2015.

2. KDH và HBC ký kết hợp đồng D&B gần 1.000 tỷ đồng

Theo đó, HBC sẽ là tổng thầu trong các hoạt động xây dựng, thiết kế và thi công dự án khu chung cư đầu tiên do Khang Điền phát triển độc lập tại quận 9, TP.HCM trong thời gian tới. Được biết, giá trị hợp đồng ký kết gần 1.000 tỷ đồng. Tọa lạc mặt tiền đường song hành với Cao tốc TP.HCM - Long Thành - Dầu Giây, kế cận quận 2, dự án thừa hưởng hệ thống hạ tầng kết nối đã hoàn thiện như cao tốc TP.HCM - Long Thành - Dầu Giây, cơ sở hạ tầng của Khu đô thị Thủ Thiêm… Dự án có khoảng gần 900 căn hộ trên 4 block tòa nhà và cụm tiện ích, như cụm hồ bơi hồ tràn đẳng cấp, khu café, shophouse, trường học, phòng gym với thiết bị cao cấp, khu vui chơi trẻ em… Các căn hộ được thiết kế với cửa sổ lớn và ban công rộng, tất cả các căn hộ đều có tầm nhìn ra bên ngoài, đảm bảo ánh sáng có thể dung hòa vào từng căn nhà.

3. Đá Núi Nhỏ (NNC) tiếp tục tạm ứng cổ tức bằng tiền mặt 30%

Theo đó, HĐQT giao giám đốc Công ty tiến hành các thủ tục để trả cổ tức trong quý I hoặc quý II/2017. Trước đó, tháng 10/2016, cổ đông Đá Núi Nhỏ đã được nhận tạm ứng cổ tức đợt 1/2016 với tỷ lệ 30%. HĐQT Công ty cũng thống nhất thông qua số liệu kết quả kinh doanh quý IV và cả năm 2016. Trong đó, quý IV, NNC đạt doanh thu 171,57 tỷ đồng, vượt 31,68% kế hoạch quý và lợi nhuận đạt gần 60 tỷ đồng, vượt 33,32% kế hoạch quý. Lũy kế cả năm, doanh thu NNC đạt 590,75 tỷ đồng, vượt 18,14% kế hoạch (500,06 tỷ đồng); lợi nhuận 229,53 tỷ đồng, vượt 58,19% kế hoạch (145,1 tỷ đồng).

II. CHIẾN LƯỢC ĐẦU TƯ VÀ CỔ PHIẾU KHUYẾN NGHỊ:

1. Chiến lược đầu tư:

Thị trường ngày 21/02 ghi nhận mức tăng điểm ấn tượng cùng với thanh khoản tiếp tục được cải thiện và đạt mức cao. Điều này cho thấy dòng tiến vẫn đổ vào thị trường rất tốt. Tính đến thời điểm hiện tại VN – Index đã ghi nhận mức tăng gần 8% so với mức mở cửa đầu năm, và tăng 10,6% nếu tính từ đáy của sóng tăng này. Theo thống kê của người phân tích mỗi nhịp tăng của VN – Index thường có mức tăng trung bình khoảng 12 – 15% nếu tính từ đáy sóng. Bên cạnh đó, kinh tế Việt Nam tăng trưởng khoảng gần 6,5%/năm thì thị trường chứng khoán có mức tăng vào khoảng 12 – 13% là hợp lý. Từ các nhận định trên, người phân tích cho rằng trong ngắn hạn VN – Index vẫn sẽ tiếp tục tăng điểm và mục tiêu sẽ là vùng 730 – 750 điểm (như đã đề cập ở các bản tin trước). Tuy vậy, hiện tại VN – Index đã tiệm cận vùng 720 điểm và mức tăng điểm nhanh dần qua các phiên. Vì vậy, thời điểm hiện tại nếu mở vị thế mua mới rủi ro sẽ rất cao. Chiến lược hợp lý là duy trì tỉ trọng cổ phiếu đã có và canh chốt lời dần.

Chiến lược hợp lý cho từng vị thế như sau:

- Nhà đầu tư đang giữ tỉ trọng cổ phiếu lớn và có lợi nhuận: Canh chốt lời dần, không giải ngân thêm.

- Nhà đầu tư có tỉ trọng tiền mặt lớn: chỉ giải ngân tối đa 50% số tiền mình có, xác định lướt sóng ngắn hạn với rủi ro cao và phải tuyệt đối tuân thủ cắt lỗ.

- Nhà đầu tư bị kẹt cổ phiếu từ thời gian trước: Tranh thủ bán cắt lỗ hoặc hạ bớt tỉ trọng đối với các cổ phiếu mà triển vọng năm 2017 kém tích cực.

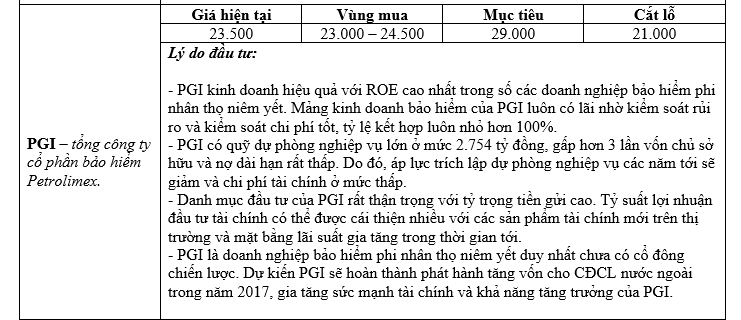

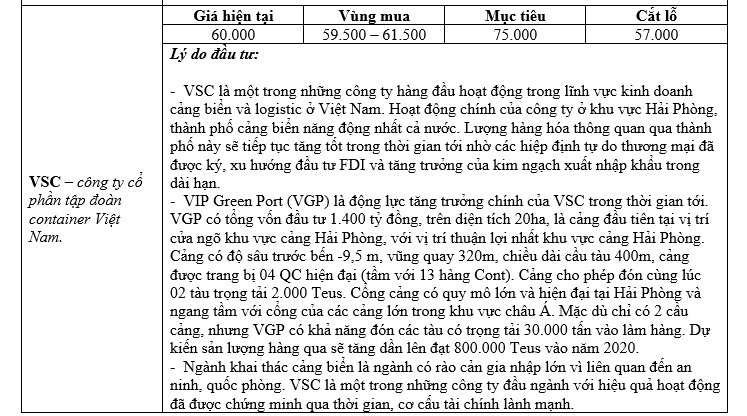

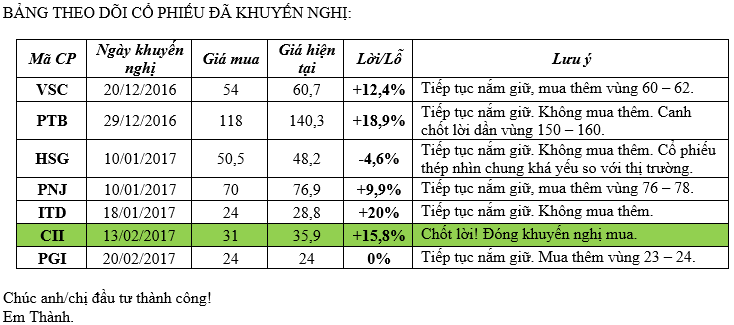

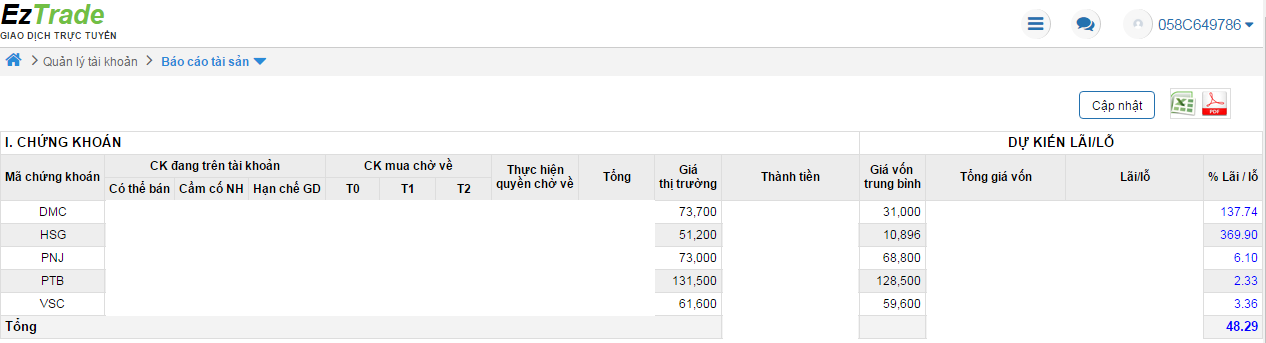

2. Cổ phiếu khuyến nghị:

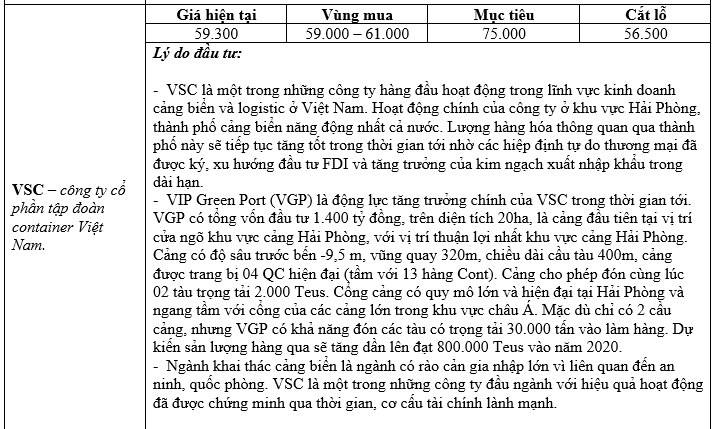

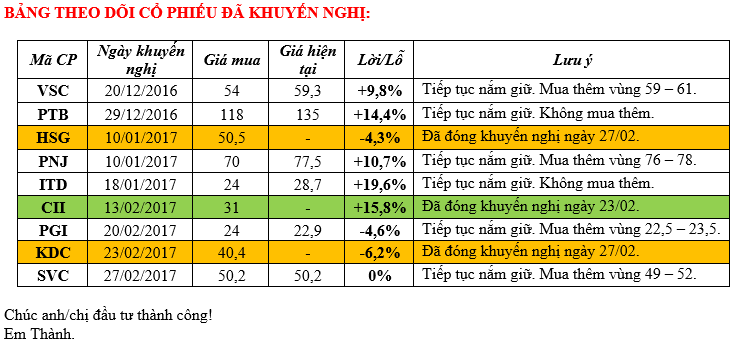

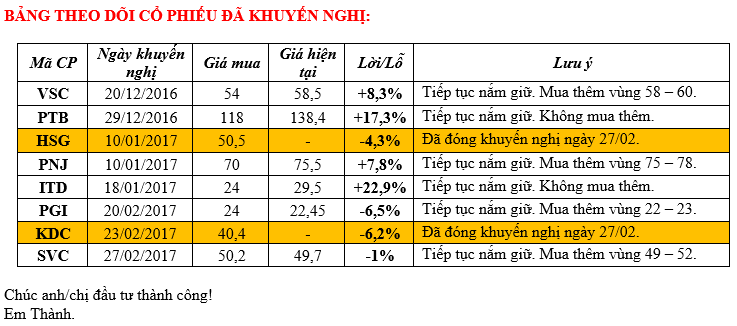

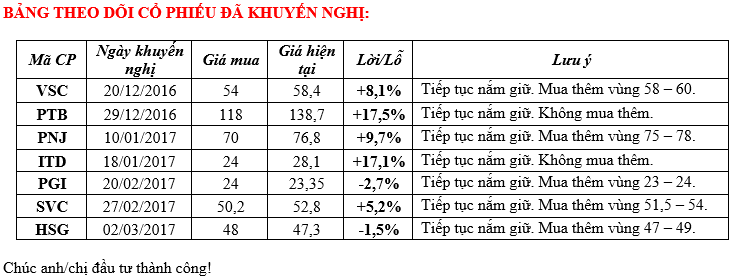

Lưu ý:

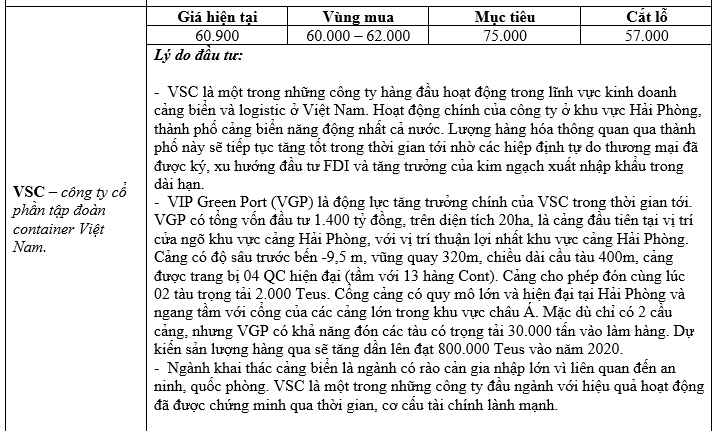

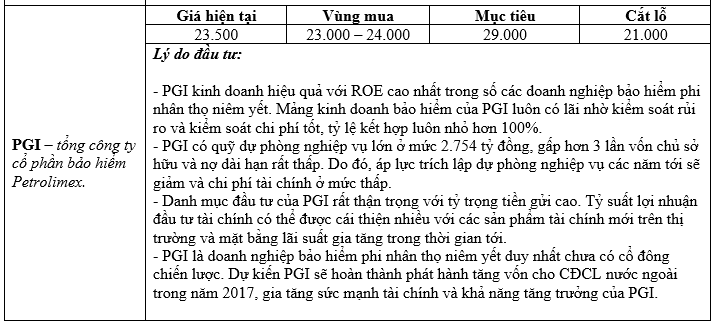

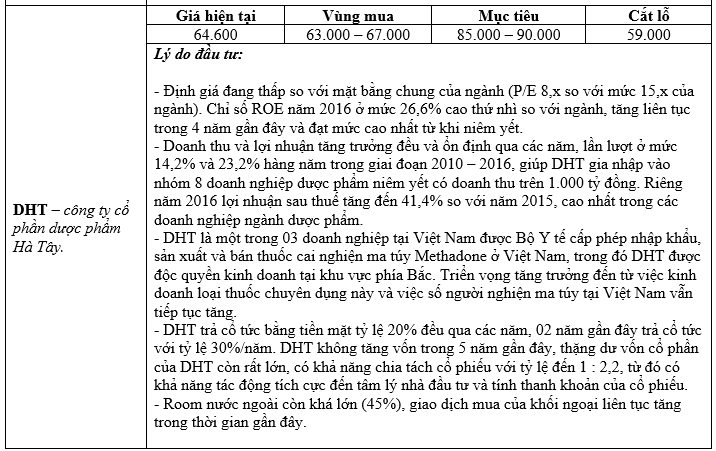

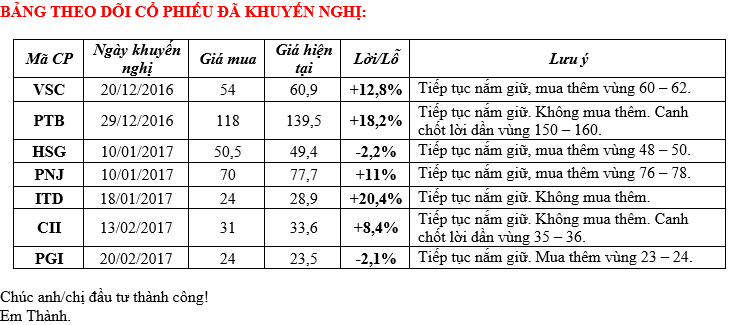

- Khuyến nghị mua PNJ, VSC, HSG và DHT ở thời điểm hiện tại phù hợp cho nhà đầu tư với tầm nhìn trung hạn 3-6 tháng.

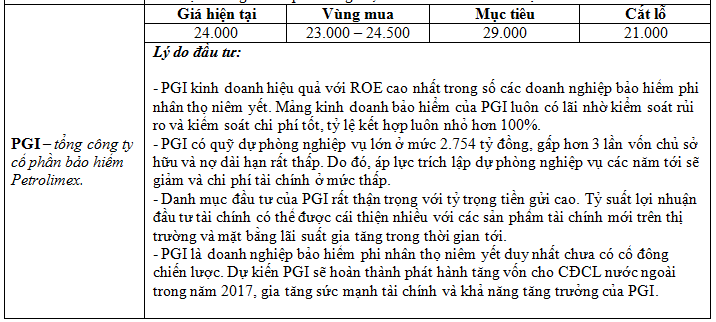

- Khuyến nghị mua PGI cho mục tiêu lướt sóng ngắn hạn.

Best regard!

Best regard!

Mr Thành

HP: 0906.889.286 / 0937.486.684 (Zalo)

Skype: nguyenhaithanh118

-

22-02-2017 08:08 AM #71

- Ngày tham gia

- Mar 2016

- Bài viết

- 3

- Được cám ơn 0 lần trong 0 bài gởi

Bạn nào cứ đâm đầu vào những CP đã tăng cao thì nguy cơ cũng rất cao! Chỉ nên tìm kiếm những CP có tiềm năng mà thôi!

-

23-02-2017 12:57 AM #72

Member

- Ngày tham gia

- Dec 2015

- Bài viết

- 210

- Được cám ơn 45 lần trong 41 bài gởi

Kính gửi: Anh/Chị,

BẢN TIN KHUYẾN NGHỊ ĐẦU TƯ NGÀY 23/02/2017

Bản tin này gồm có:

· Tin tức doanh nghiệp niêm yết nổi bật.

· Chiến lược đầu tư và cổ phiếu khuyến nghị.

I. Tin tức doanh nghiệp niêm yết nổi bật:

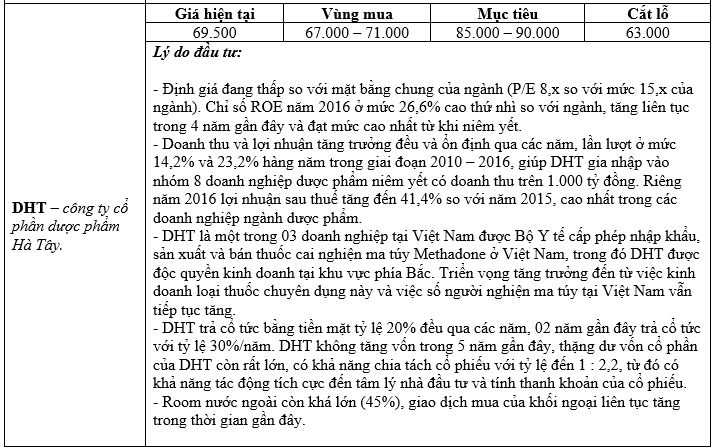

1. Dược Hậu Giang đặt kế hoạch lợi nhuận trước thuế 800 tỷ đồng

Theo Công ty cổ phần Dược Hậu Giang, năm 2017, Công ty đặt mục tiêu doanh thu thuần đạt 4.369 tỷ đồng, tăng 15,52% so với năm trước, lợi nhuận trước thuế đạt 800 tỷ đồng.Bên cạnh đó, Công ty sẽ tăng tỷ trọng sử dụng nguồn nguyên liệu có nguồn gốc từ thiên nhiên tại Việt Nam đạt ít nhất 10% để chủ động nguồn nguyên liệu và giảm chi phí đầu vào; tiếp tục xây dựng hình ảnh Dược Hậu Giang trở thành biểu tượng mang tính nhân văn trong việc đóng góp cho xã hội, nhằm nâng cao chất lượng cuộc sống. Năm 2016, Dược Hậu Giang hoàn thành sớm các chỉ tiêu, đạt kết quả sản xuất kinh doanh 3.782 tỷ đồng, đạt hơn 100% so với kế hoạch.

Năm 2017, ban lãnh đạo DHG tiếp tục đặt kế hoạch tăng trưởng so với năm 2016. Hiện tại cổ phiếu DHG đang giao dịch với P/E 2016 = 14,3 lần và P/E dự phóng theo kế hoạch là 12,7 lần, thấp hơn so với trung bình ngành trong khi DHG là công ty đầu ngành. Vì vậy người phân tích đưa ra quan điểm “khả quan” đối với cổ phiếu DHG.

2. Triển vọng giá cao su tăng, TRC đặt mục tiêu tăng trưởng

Dự kiến cuối tháng 3 đến đầu tháng 4/2017, Công ty cổ phần Cao su Tây Ninh (TRC) sẽ họp Đại hội đồng cổ đông để thông qua một số chỉ tiêu cơ bản như sản lượng khai thác đạt 8.800 tấn mủ cao su, lượng cao su chế biến ước đạt 11.800 tấn và tiêu thụ được 10.960 tấn. Theo đó, lợi nhuận trước thuế dự kiến đạt trên 107,3 tỷ đồng, cao gấp 3 lần so với kế hoạch của năm 2016 và tăng khoảng 15% so với mức thực hiện trong năm 2016. Cũng theo TRC, dự kiến trong năm 2017, giá bán mủ khai thác bình quân 35 triệu đồng/tấn và giá bán mủ thu mua bình quân 36,5 triệu đồng/tấn. Triển vọng giá cao su được nhiều doanh nghiệp trong ngành kỳ vọng tiếp tục cải thiện trong năm 2017, khi kinh tế thế giới dần phục hồi, chủ yếu dựa vào các thị trường mới nổi và các nền kinh tế đang phát triển.

Hiện tại cổ phiếu TRC đang được giao dịch với mức P/E 2016 = 12,6 lần và P/E dự phóng = 11 lần. Trong bối cảnh triển vọng ngành nhiều khả năng sẽ vẫn tích cực trong năm 2017 khi giá cao su tiếp tục phục hồi. Tuy vậy, định giá có vẻ không quá hấp dẫn đối với ngành có tính chu kỳ như cao su tự nhiên. Vì vậy, người phân tích đưa ra quan điểm “phù hợp thị trường” đối với cổ phiếu TRC.

3. HBC làm tổng thầu thiết kế và thi công dự án giá trị hơn 2.000 tỷ đồng

CTCP Xây dựng và kinh doanh địa ốc Hòa Bình (mã HBC) vừa công bố trúng thầu các gói thầu có giá trị hơn 2.237 tỷ đồng.Riêng hợp đồng Tổng thầu thiết kế và thi công (design & build) thuộc dự án đầu tư xây dựng sân golf Đầm Vạc và Khu biệt thự nhà vườn Mậu Lâm - Đầm vạc (Times Garden Vĩnh Yên) do Công ty cổ phần Xây dựng và phát triển đô thị là chủ đầu tư có trị giá hơn 2.066 tỷ đồng. Trong khi đó, gói thầu thi công phần thô và trát kết cấu 4 block Sunhome - Phú Quốc thuộc dự án Cáp treo và quần thể vui chơi giải trí biển Hoàn Thơm do Công ty TNHH Mặt trời Phú Quốc, thuộc Tập đoàn Sungroup làm chủ đầu tư có giá trị hơn 171 tỷ đồng.

Triển vọng của HBC vẫn tích cực trong năm 2017, khi công ty đã ký được rất nhiều hợp đồng đảm bảo cho tăng trưởng năm nay. Tuy vậy, cổ phiếu HBC cũng đã tăng giá nhiều thời gian gần đây. Hiện cổ phiếu HBC đang giao dịch ở mức P/E 2016 gần 8 lần. Cần lưu ý thêm ngành xây dựng là ngành có tính chu kỳ. Người phân tích đưa ra quan điểm “phù hợp thị trường” với cổ phiếu HBC.

II. CHIẾN LƯỢC ĐẦU TƯ VÀ CỔ PHIẾU KHUYẾN NGHỊ:

1. Chiến lược đầu tư:

Thị trường ngày 22/02 giao dịch tích cực với thanh khoản tiếp tục tăng so với phiên liền trước. Dòng tiền vẫn đổ mạnh vào thị trường, tuy vậy Index chỉ tăng 0,69 điểm (+0,1%) khi chốt phiên. Điều này được người phân tích cho là tích cực! Nếu VN – Index tăng mạnh 5 – 7 điểm trong phiên hôm nay thì rủi ro cho thị trường là cực lớn. Với việc điểm số tăng không mạnh trong ngày hôm nay, VN – Index nhiều khả năng sẽ vẫn còn dư địa tăng điểm. Mục tiêu sẽ vẫn là vùng 730 – 750 điểm. Phía trước vẫn còn các thông tin về kết quả kinh doanh quý I và thông tin kế hoạch kinh doanh 2017 của các doanh nghiệp là thông tin hỗ trợ cho thị trường.

Chiến lược cho từng vị thế như sau:

- Nhà đầu tư đang giữ tỉ trọng cổ phiếu lớn và có lợi nhuận: Canh chốt lời dần khi đạt kỳ vọng, không giải ngân thêm.

- Nhà đầu tư có tỉ trọng tiền mặt lớn: chỉ giải ngân tối đa 60% số tiền mình có, xác định lướt sóng ngắn hạn và phải tuyệt đối tuân thủ cắt lỗ.

- Nhà đầu tư bị kẹt cổ phiếu từ thời gian trước: Tranh thủ bán cắt lỗ hoặc hạ bớt tỉ trọng đối với các cổ phiếu mà triển vọng năm 2017 kém tích cực.

2. Cổ phiếu khuyến nghị:

Best regard!

Best regard!

Mr Thành

HP: 0906.889.286 / 0937.486.684 (Zalo)

Skype: nguyenhaithanh118

-

27-02-2017 03:28 PM #73

Member

- Ngày tham gia

- Dec 2015

- Bài viết

- 210

- Được cám ơn 45 lần trong 41 bài gởi

Kính gửi: Anh/Chị,

BẢN TIN KHUYẾN NGHỊ ĐẦU TƯ NGÀY 27/02/2017

Bản tin này gồm có:

· Tin tức doanh nghiệp niêm yết nổi bật.

· Cập nhật nhanh cổ phiếu MWG (thăm Bách Hóa Xanh).

· Chiến lược đầu tư và cổ phiếu khuyến nghị.

I. Tin tức doanh nghiệp niêm yết nổi bật:

1. PNJ dự kiến phát hành thêm 10 triệu cổ phiếu riêng lẻ

Nghị quyết Đại hội cổ đông dưới hình thức lấy ý kiến bằng văn bản của Công ty cổ phần Vàng bạc Đá quý Phú Nhuận (PNJ – HOSE), đã thông qua phương án phát hành 9.827.457 cổ phiếu riêng lẻ để bổ sung vốn kinh doanh. Theo đó, Ngay trong năm nay, PNJ sẽ thực hiện phương án phát hành số cổ phiếu riêng lẻ trên với giá tối thiểu không thấp hơn 10% đến 15% giá đóng cửa tại ngày có công văn chấp thuận của Ủy ban Chứng khoán Nhà nước về phương án phát hành theo hình thức riêng lẻ. Dự kiến việc chào bán thành công, vốn điều lệ của PNJ sẽ tăng lên hơn 1.081 tỷ đồng, số cổ phiếu lưu hành cũng tăng lên hơn 108 triệu cổ phiếu (chưa kể 3,6 triệu cổ phiếu Quỹ).

Người phân tích hiện vẫn giữ quan điểm “mua vào” đối với cổ phiếu PNJ.

2. Hòa Bình trở thành đối tác chiến lược của Kajima

Sáng ngày 24/2, Công ty TNHH Kajima Việt Nam (Kajima) và Công ty cổ phần Xây dựng và Kinh doanh Địa ốc Hòa Bình (HBC - HOSE) đã ký kết hợp tác chiến lược trong lĩnh vực thi công xây dựng. Hai bên đã có quá trình dài tìm hiểu và hợp tác với nha. Cách đây 20 năm, HBC đã làm thầu phụ cho Kajima ở dự án Mê Linh Tower. Sau đó là các dự án Sân bay quốc tế Tân Sơn Nhất, dự án Nhà máy Lixil đặt ở Khu công nghiệp Long Đức, Đồng Nai… Các dự án này đã thành công tốt đẹp trên cả mong đợi của hai bên. Sự hợp tác này sẽ giúp kết hợp giữa lực lượng thi công hùng mạnh của Hòa Bình với sự tinh tế trong quản lý của Kajima, nhằm đáp ứng các nhu cầu của thị trường và khách hàng. Theo ông Lê Viết Hải, Chủ tịch HĐQT HBC việc hợp tác này sẽ góp phần tạo nên các công trình xây dựng không chỉ thỏa mãn yêu cầu sử dụng mà còn được trang trí một cách tinh tế góp phần tạo nên diện mạo mới cho đô thị Việt Nam”. Tập đoàn Kajima Nhật Bản được thành lập từ năm 1840 và là một trong năm Tổng thầu lớn nhất Nhật Bản, hoạt động rộng khắp toàn cầu từ Bắc Mỹ, châu Âu, châu Á cho đến châu Úc.

II. Cập nhật nhật nhanh cổ phiếu MWG (kết quả kinh doanh tháng 1/2017 và chuyến thăm Bách Hóa Xanh):

- CTCP Đầu tư Thế Giới Di Động (mã MWG-HOSE) vừa công bố báo cáo tóm tắt kết quả kinh doanh tháng 1/2017. Lần đầu tiên trong báo cáo hàng tháng của MWG, hệ thống Bách Hóa Xanh đã được ghi nhận với doanh thu 45 tỷ đồng, tương đương doanh thu bình quân mỗi cửa hàng Bách Hóa Xanh đạt 940 triệu đồng. Theo báo cáo, tổng doanh thu tháng 1 trong năm 2017 của MWG đạt 6.852 tỷ đồng, tăng 94% so với cùng kỳ và tăng 38,5% so với tháng trước. So với kế hoạch 2017 là 63.280 tỷ, MWG đã hoàn thành 11% kế hoạch cả năm. Lợi nhuận sau thuế tháng 1 năm 2017 đạt 268 tỷ đồng, tăng 75% so với cùng kỳ và gấp đôi tháng 12/2016. Với kết quả này, MWG cũng đã hoàn thành 12% kế hoạch lợi nhuận đề ra. Công ty này cho biết kết quả khả quan này đến từ tháng cao điếm mua sắm của khách hàng cho dịp Tết Nguyên Đán 2017.

- Cũng trong tháng này, MWG đã mở thêm 60 siêu thị mới trên toàn quốc, gồm 18 siêu thị Thế Giới Di Động và 42 siêu thị Điện Máy Xanh. Tính đến cuối tháng 1/2017, MWG có 1.315 siêu thị. Trong đó chuỗi Thegloididong.com có 969 siêu thị, chuỗi Điện Máy Xanh có 298 siêu thị và 48 siêu thị Bách Hóa Xanh. Điện Máy Xanh tiếp tục là hệ thống mang về doanh thu/cửa hàng cao nhất với bình quân 10,9 tỷ đồng doanh thu trong tháng qua. Trong khi đó, doanh thu bình quân mỗi cửa hàng của hệ thống Thế Giới Di Động là 3,67 tỷ đồng và của hệ thống Bách Hóa Xanh là dưới 1 tỷ đồng.

Người phân tích vừa có chuyến thăm một số cửa hàng “Bách Hóa Xanh” ở các quận Tân Phú và Binh Tân. Ghi nhận chung: lượng khách mua sắm ở các cửa hàng này không quá đông, khách hàng đến rải rác trong cả ngày. Mỗi cửa hàng bách hóa xanh của MWG có diện tích tầm 100 m2, có 3 nhân viên và 1 bảo vệ. Về hàng hóa, chất lượng khá tốt nhưng chưa có nhiều mặt hàng tươi sống để khách hàng lựa chọn. Về sử dụng không gian, có vẻ như không hợp lý lắm khi mà các mặt hàng tạp hóa chiếm diện tích lớn, khoảng 2/3 diện tích mặt bằng trong khi người mua ít có nhu cầu về mặt hàng này so với các mặt hàng tươi sống. Sở dĩ tạp hóa chiếm nhiều diện tích như vậy vì một mặt hàng chẳng hạn “mì gói” có quá nhiều loại được bày bán. Có lẽ, công ty nên thu hẹp diện tích tạp hóa, chỉ bán các mặt hàng phổ biến và trong các mặt hàng đó chọn 1-2 nhãn hiệu phổ biến nhất để bán. Bên cạnh đó, nên tăng diện tích phần hàng tươi sống như vậy sẽ hiệu quả hơn. Quay trở lại một số cửa hàng “Bách Hóa Xanh” vào thời điểm sắp đóng cửa, người phân tích ghi nhận các mặt hàng tươi sống bán khá tốt, chỉ còn lại số ít vào thời điểm này. Về giá bán, người phân tích có khảo sát một số khách hàng và kết quả cho thấy đa số giá bán tốt hơn giá ở chợ và các đối thủ cạnh tranh. Kết hợp với kết quả kinh doanh tháng 1/2017 mà công ty vừa công bố, người phân tích cho rằng hiện chuỗi “Bách Hóa Xanh” nhiều khả năng vẫn đang lỗ nhẹ hoặc khả quan hơn có thể hòa vốn. Dù sao đi nữa, Bách Hóa Xanh vẫn đang trong giai đoạn thử nghiệm và vẫn còn khoảng một năm nữa để tối ưu. Do vậy, cần có thêm thời gian để đánh giá về con bài chiến lược cho tăng trưởng này của MWG.

Hai mảng điện thoại và điện máy vẫn ghi nhận kết quả kinh doanh tốt và số lượng mở cửa hàng ấn tượng. Tuy vậy, tốc độ tăng trưởng đã chậm lại và doanh thu trên mỗi cửa hàng tiếp tục giảm. Nhiều khả năng kế hoạch kinh doanh năm 2017 sẽ đạt được, tuy nhiên đông lực tăng trưởng từ năm 2018 vẫn còn là dấu chấm hỏi, cho đến khi MWG giải được bài toán về Bách hóa xanh. Hiện tại, cổ phiếu MWG đang giao dịch với P/E dự phóng 2017 là 11,6 lần. Người phân tích duy trì quan điểm “phù hợp thị trường” đối với cổ phiếu MWG.

III. CHIẾN LƯỢC ĐẦU TƯ VÀ CỔ PHIẾU KHUYẾN NGHỊ:

1. Chiến lược đầu tư:

Thị trường ngày càng xuất hiện nhiều rủi ro điều chỉnh hơn khi dưới góc nhìn phân tích kỹ thuật đã xuất hiện hai cây nến “Doji” và một cây nến giảm điểm với thanh khoản lớn. Nhiều khả năng, Index sẽ phải có một nhịp điều chỉnh về vùng 690 – 700 điểm trước khi tăng trở lại. Kịch bản khả quan hơn, Index sẽ cần một vài tuần đi ngang trong vùng 700 – 720 điểm trước khi tiếp tục đà tăng. Do vậy, nhà đầu tư hạn chế giải ngân mua mới, duy trì tỷ trọng cổ phiếu tối đa 70% danh mục và chốt lời đối với những cổ phiếu đã đạt kỳ vọng.

2. Cổ phiếu khuyến nghị:

Best regard!

Best regard!

Mr Thành

HP: 0906.889.286 / 0937.486.684 (Zalo)

Skype: nguyenhaithanh118

-

28-02-2017 01:24 AM #74

Member

- Ngày tham gia

- Dec 2015

- Bài viết

- 210

- Được cám ơn 45 lần trong 41 bài gởi

Kính gửi: Anh/Chị,

BẢN TIN KHUYẾN NGHỊ ĐẦU TƯ NGÀY 28/02/2017

Bản tin này gồm có:

· Tin tức doanh nghiệp niêm yết nổi bật.

· Cổ phiếu khuyến nghị.

I. Tin tức doanh nghiệp niêm yết nổi bật:

1. PGC trả cổ tức 12% bằng tiền mặt

Tổng công ty Gas Petrolimex – CTCP (PGC – sàn HOSE) cho biết, ngày 10/3 sẽ chốt danh sách cổ đông tạm ứng cổ tức năm 2016 bằng tiền mặt theo tỷ lệ 12%. Thông tin trên vừa được HĐQT Tổng công ty thống nhất phê duyệt vào cuối tuần trước (ngày 24/2). Thời gian thanh toán cổ tức từ ngày 22/6/2017. Bên cạnh đó, HĐQT Công ty cũng thống nhất ngày 10/3 sẽ chốt danh sách cổ đông để thực hiện quyền tham dự ĐHCĐ năm 2017. Đại hội dự kiến tổ chức ngày 12/4, tại Hội trường văn phòng Tổng công ty, tầng 20, Tòa nhà Mipec, 229 Tây Sơn, Đống Đa, Hà Nội. Cùng ngày, HĐQT cũng đã ra quyết nghị thống nhất tạm giao kế hoạch sản xuất năm 2017 cho Tổng công ty với chỉ tiêu sản lượng xuất bán 151.480 tấn, lợi nhuận trước thuế 145 tỷ đồng và tỷ lệ chia cổ tức tối thiểu 12%.

2. FPT thắng gói thầu 11,3 triệu USD của Chính phủ Myanmar

Đây là dự án công nghệ thông tin có giá trị lớn nhất từ trước đến nay trong khối Chính phủ Myanmar và cũng là gói thầu lớn nhất về công nghệ thông tin do World Bank tài trợ cho quốc gia này. Để giành được gói thầu trên, FPT đã vượt qua 12 nhà thầu tên tuổi đến từ Trung Quốc, Ấn Độ, Singapore, Malaysia và Myanmar. Công ty TNHH Hệ thống thông tin FPT và FPT Myanmar sẽ là đơn vị triển khai dự án này. Trước đó, FPT đã triển khai nhiều dự án công nghệ thông tin quan trọng cho Myanmar như Hệ thống chuyển mạch tài chính quốc gia Myanmar, Cổng thông tin điện tử quốc gia, Hệ thống ERP cho UPG - công ty Sơn lớn nhất Myanmar… FPT cũng là doanh nghiệp nước ngoài đầu tiên được cấp giấy phép dịch vụ viễn thông tại Myanmar.

II. CỔ PHIẾU KHUYẾN NGHỊ:

Best regard!

Best regard!

Mr Thành

HP: 0906.889.286 / 0937.486.684 (Zalo)

Skype: nguyenhaithanh118

-

02-03-2017 12:30 AM #75

Member

- Ngày tham gia

- Dec 2015

- Bài viết

- 210

- Được cám ơn 45 lần trong 41 bài gởi

Kính gửi: anh/chị,

BẢN TIN KHUYẾN NGHỊ ĐẦU TƯ NGÀY 02/03/2017

Bản tin này gồm có:

· PMI tháng 3 đạt 54,2 điểm.

· Tin tức doanh nghiệp niêm yết nổi bật.

· Cập nhật nhanh cổ phiếu HPG (điều chỉnh kế hoạch 2017).

· Cổ phiếu khuyến nghị.

I. PMI tháng 3 đạt 54,2 điểm, tốc độ tăng sản lượng lên cao nhất trong 21 tháng qua

Ngày 1/3, hãng Nikkei đã công bố PMI trong lĩnh vực sản xuất Việt Nam. Chỉ số này đã tăng lên 54,2 điểm so với 51,9 điểm trong tháng 1. Nikkei cho biết tốc độ tăng sản lượng của Việt cao nhất trong vòng 21 tháng. Theo Nikkei các điều kiện kinh doanh của Việt Nam đã được cải thiện mạnh mẽ kể từ tháng 5/2015. Sức khỏe của lĩnh vực sản xuất đã được cải thiện trong suốt 15 tháng qua. Cụ thể, lĩnh vực sản xuất của Việt Nam đã lấy lại được đà tăng trưởng trong tháng 2, với sản lượng và số lượng đơn đặt hàng mới tăng với tốc độ nhanh hơn và các công ty tăng tồn kho hàng mua với tốc độ cao lỷ lục. Trong khi đó, mức độ lạc quan trong kinh doanh đã được cải thiện đáng kể. Tốc độ tăng giá đầu vào đã chậm lại đôi chút, nhưng mức tăng mạnh của gánh nặng chi phí gần đây đã làm các công ty phải tăng giá đầu ra nhanh hơn.

II. Tin tức doanh nghiệp niêm yết nổi bật:

1. Long Hậu (LHG) tính chào bán 22,6 triệu cổ phiếu giá 13.000 đồng cho cổ đông hiện hữu

HĐQT CTCP Long hậu (mã chứng khoán LHG) vừa thông qua phương án phát hành gần 23,93 triệu cổ phiếu trong đó có 1,3 triệu cổ phiếu ESOP và 22,63 triệu cổ phiếu chào bán cho cổ đông hiện hữu. Cụ thể, Long Hậu sẽ phát hành 1.300.521 cổ phiếu ESOP cho cán bộ công nhân viên công ty với tỷ lệ phát hành 5%. Giá phát hành 13.000 đồng/cổ phiếu. Số cổ phiếu ESOP này được tự do chuyển nhượng. HĐQT công ty cũng thông qua phương án phát hành 22,63 triệu cổ phiếu chào bán cho cổ đông hiện hữu. Tỷ lệ phát hành 87%. Giá phát hành 13.000 đồng/cổ phiếu. Toàn bộ số cổ phiếu này đều là cổ phiếu tự do chuyển nhượng. Toàn bộ số tiền thu được từ đợt chào bán dự kiến trên 311 tỷ đồng sẽ dùng bổ sung vào Dự án Long Hậu 3.

2. TNG đưa ra kế hoạch kinh doanh 2017:

Năm 2017, Công ty cổ phần Đầu tư TNG đặt mục tiêu doanh thu khoảng 2.200 tỷ đồng, lợi nhuận sau thuế ước đạt 115 tỷ đồng, tăng lần lượt 15% và 41,1% so với năm 2016 nhờ duy trì biên lợi nhuận gộp và siết chặt các chi phí ngoài sản xuất.Với lĩnh vực may gia công xuất khẩu, doanh thu thuần quý I/2017 ước đạt 400 tỷ đồng, tăng 12% so với cùng kỳ năm trước. Diễn biến khả quan được dự báo duy trì ít nhất tới hết quý II, đầu quý III - giai đoạn sản xuất hàng vụ đông của TNG. Tin vui với TNG là giá trị đơn đặt hàng từ khách hàng lớn nhất là Decathlon tăng mạnh lên 50 triệu USD so với 27 triệu USD cùng kỳ năm trước, nhờ sức tiêu thụ tăng trưởng mạnh tại thị trường Trung Quốc.

III. CẬP NHẬT NHANH CỔ PHIẾU HPG (điều chỉnh tăng 20% kế hoạch lợi nhuận 2017 lên 6.000 tỷ đồng)

HĐQT của CTCP Tập đoàn Hòa Phát (mã HPG-HoSE) đã quyết định điều chỉnh kế hoạch doanh thu và lợi nhuận dự kiến năm 2017. Theo kế hoạch điều chỉnh, HPG lên kế hoạch đạt 40.000 tỷ đồng doanh thu và 6.000 tỷ đồng lợi nhuận sau thuế 2017, tăng lần lượt 5% và 20% so với kế hoạch trước đó. Theo kế hoạch cũ, doanh thu toàn Tập đoàn dự kiến đạt 38.000 tỷ đồng, tăng 12,14% và lợi nhuận sau thuế toàn Tập đoàn dự kiến 5.000 tỷ đồng, giảm 24,2% so với thực hiện năm ngoái.

2016 là một năm thắng lợi lớn với HPG khi ghi nhận mức tiêu thụ cũng như doanh thu và lợi nhuận kỉ lục từ khi thành lập tập đoàn. Kết quả trên có được chủ yếu nhờ 3 nguyên nhân chính sau: (1) nhu cầu thép xây dựng tăng cao nhờ tăng trưởng của ngành bất động sản và xây dựng, (2) bảo hộ thép xây dựng kéo dài 4 năm từ Bộ Công Thương giúp giảm cạnh tranh với thép nhập khẩu, (3) Công ty chốt được các hợp đồng quặng sắt giá tốt đầu năm, trong khi cả năm giá quặng sắt và than cốc tăng mạnh đẩy giá bán thép đầu ra tăng lên, điều này giúp biên lợi nhuận của HPG được cải thiện mạnh.