-

05-02-2011 10:07 AM #1

Junior Member

- Ngày tham gia

- Aug 2007

- Bài viết

- 161

- Được cám ơn 232 lần trong 57 bài gởi

Phân tích kỹ thuật: Những kinh nghiệm và định hướng trong tương lai

(Vietstock) - Phân tích kỹ thuật dù chỉ mới được ứng dụng tại Việt Nam hơn 10 năm, nhưng đã đem lại nhiều kinh nghiệm mới mẻ và thú vị. Chúng ta cùng nhau nhìn lại những kinh nghiệm này, cũng như một số định hướng trong tương lai của loại hình phân tích kỹ thuật.

Phân tích kỹ thuật: Những kinh nghiệm và định hướng trong tương lai

(Vietstock) - Phân tích kỹ thuật dù chỉ mới được ứng dụng tại Việt Nam hơn 10 năm, nhưng đã đem lại nhiều kinh nghiệm mới mẻ và thú vị. Chúng ta cùng nhau nhìn lại những kinh nghiệm này, cũng như một số định hướng trong tương lai của loại hình phân tích kỹ thuật.

1. Những kinh nghiệm của quá khứ

Ứng dụng bearish và bullish divergence trong dự báo

Trong giai đoạn đầu năm 2009 đến nay, một kỹ thuật phân tích đã tỏ ra có hiệu quả trong việc dự báo là ứng dụng bearish và bullish divergence. Kể từ đầu năm 2009, Relative Strength Index (RSI) đã xuất hiện 5 lần phân kỳ quan trọng. Dựa vào các tín hiệu này, việc dự báo biến động giá trong một tương lai khá xa là có thể thực hiện được.

Tháng 07/2009, RSI xuất hiện bullish divergence. Khi VN-Index không ngừng tạo đáy thấp hơn thì chỉ số này liên tục tạo ra những đáy cao hơn. Điều này hàm ý lực của thị trường đã bắt đầu có những cải thiện đáng kể dù chỉ số thị trường vẫn đang đi xuống. Kết quả sau đó cho thấy một chu kỳ tăng giá mạnh mẽ và kéo dài suốt 3 tháng.

Trường hợp của tháng 10/2009 thì ngược lại. Hiện tượng “triple bearish divergence” xuất hiện. Không chỉ thiết lập hai đỉnh thấp hơn trong tháng 10/2009 mà RSI còn thiết lập ba đỉnh thấp dần đều nếu xét toàn bộ giai đoạn tháng 08 – 10/2009. Tín hiệu này góp phần khẳng định cho sự kết thúc của sóng Elliott thứ 5 của sóng 1 lớn để bắt đầu bước vào 3 sóng hiệu chỉnh a, b, c của sóng 2 lớn.

Gần đây nhất là giai đoạn giữa tháng 05/2010. Bên cạnh những yếu tố hỗ trợ khác như Fibonacci, SMA, … thì bullish divergence của RSI cũng là một trong những yếu tố quan trọng giúp người phân tích kỹ thuật dự báo đợt tăng giá vừa qua.

Converging zone tạo thành những vùng support và resistance zone đáng tin cậy

Nhiều người thường hiểu converging zone chỉ là sự hội tụ của các ngưỡng Fibonacci nằm ngang, bao gồm Fibonacci Retracement và Fibonacci Projection. Điều này chưa thực sự thể hiện hết ý nghĩa cũng như tác dụng của converging zone.

Hiểu theo quan điểm chính thống, converging zone là vùng mà tại đó có nhiều ngưỡng kháng cự, hỗ trợ cùng hội tụ. Ví dụ, vào tháng 12/2009 khi mà VN-Index trải qua một trong những đợt thoái lùi lớn nhất kể từ sau khủng hoảng. Trong thời gian này, một converging zone được tạo thành bởi trendline dài hạn, Fibonacci Retracement 50.0% và Fibonacci Zones số 8. Cả ba yếu tố này cho chúng ta điểm rơi chiến lược là ngày 16/12/2009. Và những nhà đầu tư mua cổ phiếu vào thời điểm này đã đạt được mức tỷ suất sinh lợi không dưới 10% khi thị trường bùng nổ ngay sau đó.

Hiện tượng pullback và throwdown

Đây có thể coi là hai hiện tượng có tính ứng dụng cao nhất của trendline. Theo đánh giá của chúng tôi, những hiện tượng này sẽ giúp cho các nhà đầu tư thoát khỏi một vị thế mà mình không mong muốn.

Trước hết chúng ta đề cập đến hiện tượng pullback. Đây là hiện tượng xuất hiện khi một ngưỡng chống đỡ mạnh bị phá vỡ. Sau đó, giá sẽ có sự phục hồi nhất định về lại vùng phá vỡ cũ, rồi kể từ đó bắt đầu thoái lùi thực sự. Tính ứng dụng của hiện tượng này là nó có thể giúp những nhà đầu tư đang bị mắc kẹt thoát hàng.

Một trong những ví dụ điển hình trên thị trường chứng khoán Việt Nam là HNX-Index. Vào ngày 25/11/2009, trong một phiên sụt giảm mạnh mẽ của thị trường, giá đã phá vỡ ngưỡng Fibonacci Retracement 61.8%. Tuy nhiên, chỉ sau đó vài phiên giá liền pullback trở lại và những nhà đầu tư đã lỡ mạo hiểm bắt đáy trong các phiên trước có thể thoát hàng an toàn.

Hiện tượng thứ hai là throwdown. Ngược lại với hiện tượng đầu tiên, throwdown chỉ xuất hiện trong các đợt tăng giá lớn. Có thể xem chúng như sự tạm nghỉ của thị trường và tích luỹ cho một chu kỳ tăng tiếp theo.

Chúng ta hãy quan sát đồ thị của VN-Index. Rõ ràng là sau khi phá vỡ đường trendline kháng cự dài hạn, VN-Index đã có một sự thoái lùi đáng kể và test lại đường trendline này. Đây chính là cơ hội để những người đầu tư chậm chân trong các đợt tăng giá trước tham gia vào thị trường.

2. Những định hướng tương lai của Phân tích Kỹ thuật

Tập trung vào chiến lược phản ứng lại với thị trường

Có một xu hướng hết sức mạnh mẽ trong thời gian gần đây, không chỉ ở các thị trường phát triển mà ngay cả ở Việt Nam, là nhiều nhà phân tích kỹ thuật đang ngày càng chú ý hơn đến chiến lược phản ứng lại với thị trường thay vì chỉ đơn thuần dự báo biến động của thị trường.

Ở Việt Nam trong thời gian gần đây chúng ta thường hay nghe những phát biểu như: ”Trong năm nay VN-Index sẽ đạt đến XYZ điểm”. Có thể điều này mang nhiều ý nghĩa, nhưng nhiều nhà đầu tư dường như đang dành sự quan tâm đến chiến lược phản ứng nhiều hơn là những dự báo mang tính may rủi. Điều đó sẽ cho phép họ không gặp phải những bất ngờ quá lớn trong quá trình đầu tư.

Ví dụ, một nhà đầu tư A dự báo rằng thị trường sẽ tăng mạnh trong những tháng cuối năm 2010. Khi đó anh ta sẽ mua tại vùng 470 – 495 điểm để đón đầu cho một chu kỳ mới. Tuy nhiên, nếu là một người chú trọng nhiều hơn đến chiến lược, nhà đầu tư này sẽ phải thiết lập cho mình những điểm xoay chuyển chiến lược chủ yếu, mà tại đó anh ta sẽ có chiến lược hành động cụ thể phù hợp với tình trạng danh mục.

Thay vì chỉ nghĩ đến mỗi việc là thị trường sẽ tăng giá trong dài hạn và buy & hold, nhà đầu tư này sẽ thiết lập cho mình ngưỡng cắt lỗ tại mức 470 điểm. Đồng thời dựa vào các ngưỡng hỗ trợ kỹ thuật mạnh có thể mua vào lại ở vùng 445 – 455 điểm... Nói tóm lại, khi điểm xoay chuyển chiến lược bị phá vỡ, chiến lược sẽ thay đổi.

Ngày càng định lượng nhiều hơn

Có khá nhiều lời nhận xét từ phía các nhà đầu tư là phân tích kỹ thuật mang nhiều tính chủ quan nên khó ứng dụng một cách rộng rãi. Và dường như bản thân những người phân tích kỹ thuật cũng nhận ra điều này. Vì vậy, ngày càng có nhiều người phân tích kỹ thuật phát triển sâu hơn theo hướng định lượng. Họ thiết lập những mô hình toán học, với những công thức được thiết lập từ trước và những trọng số tính toán đã được cân nhắc kỹ lưỡng.

Tuy nhiên, muốn làm được điều này đòi hỏi người phân tích phải có tư duy logic cũng như sự hiểu biết về bản chất của các công thức khá sâu sắc. Lợi điểm của việc này là nó sẽ giúp loại bỏ tính chủ quan trong phân tích – một nhược điểm mà hầu hết những người phân tích kỹ thuật tại Việt Nam dễ mắc phải.

Cũng chính kỹ thuật này đã mở ra tiền đề cho lĩnh vực phân tích định lượng. Bởi lẽ phân tích định lượng là dựa trên cơ sở phân tích tương quan giữa các chuỗi số liệu dựa trên một trục chính là biến động của thị trường. Loại hình phân tích này của phân tích kỹ thuật sẽ kết hợp với các biến số của cơ bản để đưa ra kết quả dự báo một cách chính xác và khách quan hơn.

Phòng Nghiên cứu Vietstock

http://vietstock.vn/ChannelID/585/Ti...tuong-lai.aspx

-

Những thành viên sau đã cám ơn :

tronghoangfi (28-09-2012)

-

14-02-2011 09:49 AM #2

Senior Member

- Ngày tham gia

- Aug 2010

- Bài viết

- 648

- Được cám ơn 325 lần trong 218 bài gởi

Nhìn chung trên thế giới có hai cách ứng dụng PTKT: dự đoán (predict) và phản ứng (react). Những nhà kinh doanh thực sự trên thị trường đều đi theo hướng react để tìm kiếm lợi nhuận.

Các bạn nên xác định những điểm xoay chuyển (turning point) để có chuyến lược hợp lý

-

15-02-2011 09:29 AM #3

Gold Member

- Ngày tham gia

- Oct 2009

- Bài viết

- 1,925

- Được cám ơn 617 lần trong 428 bài gởi

Chẳng hạn sau đây là một cách dùng để react:

Đây có lẽ là thời điểm khá thích hợp để những nhà đầu tư đang có nhiều tiền mặt bắt đầu mua gom cổ phiếu. Việc mua vào trong giai đoạn này theo chúng tôi không gặp nhiều rủi ro ngắn hạn vì giá cổ phiếu ở mức tương đối thấp và các chỉ số đã bắt đầu rơi vào vùng oversold.

Đối với danh mục có tỷ trọng cổ phiếu lớn (trên 80%) có thể xem xét bán ra một phần trong các phiên tới khi thị trường có dấu hiệu rung lắc.

Chúng tôi tiếp tục bảo lưu quan điểm cho rằng một danh mục cân bằng là tích hợp nhất trong giai đoạn hiện nay.

-

18-02-2011 09:34 AM #4

Senior Member

- Ngày tham gia

- Aug 2010

- Bài viết

- 648

- Được cám ơn 325 lần trong 218 bài gởi

Một số anh em hay thắc mắc là định lượng là cái gì và có khó không thì theo mình được biết nó cũng không khó lắm.

Vì dụ định lượng về mặt kỹ thuật thì là sự kết hợp các nhóm chỉ số như Momentum, Strength, trend-following... Còn định lượng về mặt cơ bản thì là phân tích số liệu từ Ballance Sheet, Income Statement, Cáh Flow Statement...

Còn cách kết hợp thế nào thì là bí kíp riêng của mỗi người rồi. Tuy nhiên, không phải cứ GS hay TS mới làm định lượng được mà anh em ta vẫn làm được như thường thôi

-

22-02-2011 10:17 AM #5

Gold Member

- Ngày tham gia

- Oct 2009

- Bài viết

- 1,925

- Được cám ơn 617 lần trong 428 bài gởi

Mình nghĩ tương lai của PTKT thuộc về các chỉ số. Mọi người cuy71 nhìn sự phát triển của Pattern, Candlesticks.. thì rõ. Hầu như không có bước đột phá nào lớn

Trong khi đó, các chỉ số cứ vài ngày lại có 1 - 2 cái mới rồi. Kinh chưa?

-

24-02-2011 11:29 AM #6

Senior Member

- Ngày tham gia

- Aug 2010

- Bài viết

- 648

- Được cám ơn 325 lần trong 218 bài gởi

Thật ra mình chỉ thấy Phân tích kỹ thuật hiện đại phát triển nhanh hơn Phân tích kỹ thuật cổ điển thôi. Còn cái nào hữu ích hơn thì còn tùy. Chưa thể khẳng định được cái nào hay hơn

Cũng như khi so sánh AmiBroker với MetaStock hay TradeStation thôi

-

10-03-2011 02:11 PM #7

Senior Member

- Ngày tham gia

- Aug 2010

- Bài viết

- 648

- Được cám ơn 325 lần trong 218 bài gởi

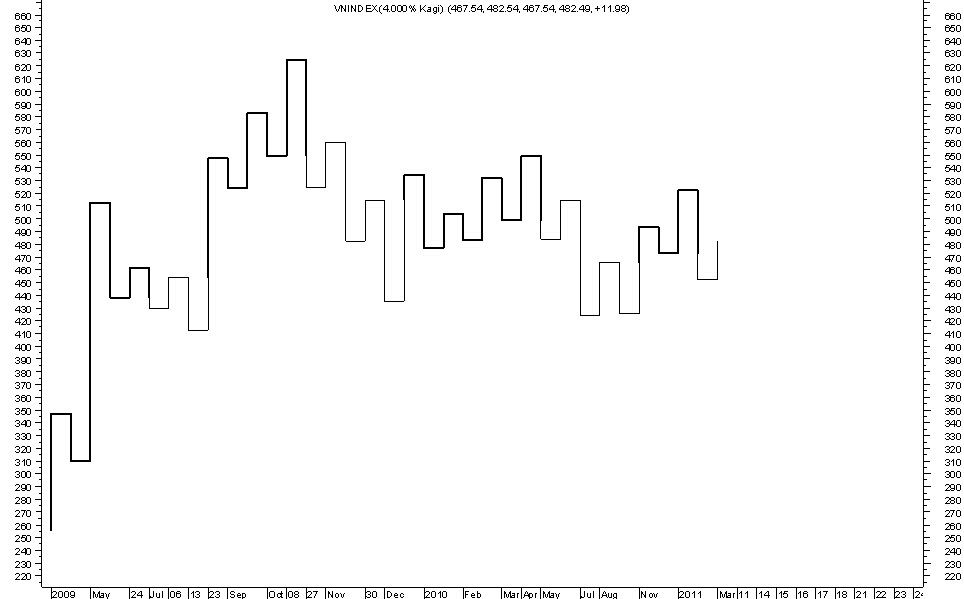

Tìm hiểu về Renko, Kagi, Point & Figure...

Theo những tài liệu chuyên khảo thì các phương pháp đầu tư dựa trên các món này BB khó có thể làm giá nhờ vào tính chất dài hơi của nó. Tuy nhiên mình có một vào trao đổi như sau:

- Công cụ càng mang tính dài hạn thì các BBs càng khó làm giá vì thông thường họ sẽ không đủ tiềm lực để làm giá thị trường hay cổ phiếu trong một thời gian quá lâu

- Renko là cách vẽ lại cây nến theo một cách khác. Cách này chỉ dùng cho những nhà đầu tư rất dài hạn vì thời gia có tín hiệu cònirm cho một trend là rất lâu nên cần sự kiên nhẫn rất lớn

- Kagi là cách trading dựa trên những điểm phá vỡ đỉnh đáy trước đó được thể hiện bởi các đường ngang. Điều đó sẽ giúp chúng ta xác định điểm ra vào khá tốt trong suốt một giai đoạn (xem hình minh họa)

- Point & Figure cũng có cơ chế tương tự như Kagi nhưng thể hiện kiểu X và O nên sinh động hơn. Mọi người có thể tham khảo cuốn Jeremy du Plessis, The Definitive Guide to Point and Figure, Harriman House LTD, 2009 để rõ hơnLast edited by tradingpro8x; 10-03-2011 at 02:26 PM.

-

Có 2 thành viên đã cám ơn tradingpro8x :

strongphan (13-01-2020), tronghoangfi (28-09-2012)

-

02-06-2011 09:45 AM #8

Gold Member

- Ngày tham gia

- Oct 2009

- Bài viết

- 1,925

- Được cám ơn 617 lần trong 428 bài gởi

Phân tích kỹ thuật cần đổi mới nhưng không quá nhiều

Phân tích kỹ thuật cần đổi mới nhưng không quá nhiều

Nhìn chung là cần phải tìm hiểm thêm những hệ thống phân tích mới nhưng không nên quá nhiều sẽ loạn chưởng vì có rất nhiều hệ thống mặc dù đơn giảm nhưng vẫn khá hiệu quả trong nhiều năm

-

06-06-2011 03:46 PM #9

Senior Member

- Ngày tham gia

- Aug 2010

- Bài viết

- 648

- Được cám ơn 325 lần trong 218 bài gởi

Phân tích kỹ thuật phản biện

Phân tích kỹ thuật phản biện

Phân tích kỹ thuật cần đổi mới là điều hiển nhiên vì không đổi mới sẽ bị loại bỏ nhưng cần phải chạy theo hiệu quả chứ không phải chạy theo phong trào

-

22-06-2011 08:01 AM #10

Gold Member

- Ngày tham gia

- Oct 2009

- Bài viết

- 1,925

- Được cám ơn 617 lần trong 428 bài gởi

Đổi mới phân tích kỹ thuật

Đổi mới phân tích kỹ thuật

OK sir. Chắc chắn là như thế rồi. Phải dưa hiệu quả lên hàng đầu

-

07-02-2012 08:23 AM #11

Senior Member

- Ngày tham gia

- Aug 2010

- Bài viết

- 648

- Được cám ơn 325 lần trong 218 bài gởi

Phân tích kỹ thuật - Kinh nghiệm

Phân tích kỹ thuật - Kinh nghiệm

Ngày nay phân tích kỹ thuật đang dịch chuyển gần lại với Phân tích định lượng vì việc lượng hóa quyết định đầu tư đang ngày trở nên quan trọng hơn

-

25-09-2012 09:47 AM #12

Gold Member

- Ngày tham gia

- Oct 2009

- Bài viết

- 1,925

- Được cám ơn 617 lần trong 428 bài gởi

Một số kinh nghiệm của những nhà Phân tích kỹ thuật PTKT chứng khoán hàng đầu

Một số kinh nghiệm của những nhà Phân tích kỹ thuật PTKT chứng khoán hàng đầu

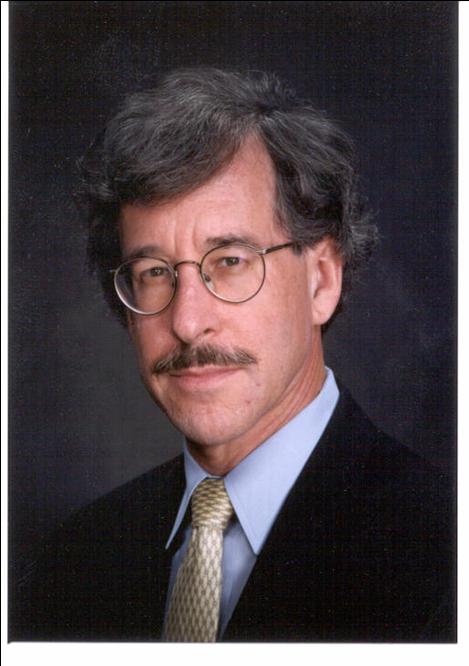

John Murphy - Trưởng bộ phận Phân tích kỹ thuật PTKT của Stockcharts.com

Ông đã sử dụng khoảng thời gian 30 năm kinh nghiệm của mình để tạo nên các nguyên tắc cơ bản khi giao dịch bằng PTKT.

John J. Murphy

Chief Technical Analyst, StockCharts.com

Vẽ xu hướng:

Học các đồ thị dài hạn. Bắt đầu vào phân tích đồ thị với các đồ thị tháng và tuần của vài năm. Một bản đồ lớn của thị trường cho thấy rõ hơn viễn cảnh của một thị trường trong dài hạn.

Một khi đã hình thành đồ thị dài hạn, sau đó chúng ta đi sâu vào từng ngày và các chuyển động trong ngày. Chỉ nhìn vào thị trường trong ngắn hạn thường dễ ta nhầm lẫn.

Thậm chí nếu bạn chỉ giao dịch trong ngắn hạn, bạn sẽ làm tốt hơn nếu bạn giao dịch theo cùng hướng của thị trường trong trung và dài hạn.

Đường xu hướng:

Giá thường bị kéo lại gần đường xu hướng, trước khi trở về xu hướng của nó.

Trong xu thế tăng giá, mua khi điều chỉnh giảm; Trong xu thế giảm giá, bán khi tăng bật lên

-

Những thành viên sau đã cám ơn :

tronghoangfi (28-09-2012)

-

27-09-2012 08:15 AM #13

Senior Member

- Ngày tham gia

- Aug 2010

- Bài viết

- 648

- Được cám ơn 325 lần trong 218 bài gởi

Một số kinh nghiệm của những nhà Phân tích kỹ thuật PTKT chứng khoán hàng đầu

Một số kinh nghiệm của những nhà Phân tích kỹ thuật PTKT chứng khoán hàng đầu

Jesse Livermore - Hoàng tử của Phố Wall

Ông nghiên cứu những sai lầm đã mắc khiến ông thua lỗ. Bản phân tích chi tiết những lỗi đã mắc giúp ông thành công trên con đường sự nghiệp sau này. Bản phân tích này cũng là một trong những bài học quý báu nhất mà ông đúc kết được.

Ông định nghĩa người đầu cơ phải là người có tính kiên nhẫn và chỉ hành động khi thì trường đưa ra những tín hiệu cho phép đầu cơ.

Kiên nhẫn, nghĩa là chờ đợi thời cơ tốt, là một trong những yếu tố cần thiết đối với một nhà giao dịch cổ phiếu.

Giao dịch hang ngày hoặc hàng tuần là một việc làm của những người thất bại và giao dịch kiểu giao dịch này sẽ khó đạt được thành công.

Trở thành người ngoài cuộc và quan sát bạn có thể nhận thấy rõ những thay đổi trên thị trường hơn là những người ngày nào cũng quan sát từng dao động nhỏ của thị trường.

Mua cổ phiếu khi giá của nó đã vượt qua được mức giá duy trì trong một thời gian dài, là những hành động mà Livermore thường thực hiện.

Cũng giống như cơ thể đang chuyển động, một khi cổ phiếu đã vượt qua được giai đoạn giá giữ nguyên ở một mức thì cổ phiếu này sẽ tiếp tục tăng giá. Livermore tin rằng cổ phiếu đó sẽ tiếp tục tăng mạnh hơn nữa.

Nếu thị trường không diễn biến theo như những gì ông phán đoán thì ông biết rằng mình đã sai và ngay lập tức ngừng giao dịch.

Không ai có thể coi thị trường là nơi có thể giúp họ kiếm tiền nhanh chóng.

Một cổ phiếu đang lên sẽ có thể tiếp tục tăng giá, nhưng một cổ phiếu xuống dốc có thể sẽ giám giá xuống không?

Chờ đợi để đưa ra những quyết định đầu tư đúng đắn là cực kỳ quan trọng. Nó đòi hỏi bạn phải cực kỳ kiên nhẫn.

Livermore đã ngồi trên đống tiền rất lâu trước khi sử dụng chúng đúng lúc, đúng thời điểm.

Sách tham khảo: Chết vì chứng khoán

http://www.mediafire.com/?61p6rj82vavr6eeLast edited by tradingpro8x; 27-09-2012 at 08:20 AM.

-

Những thành viên sau đã cám ơn :

tronghoangfi (28-09-2012)

-

28-09-2012 08:30 AM #14

Senior Member

- Ngày tham gia

- Aug 2010

- Bài viết

- 648

- Được cám ơn 325 lần trong 218 bài gởi

Những series bài viết hay về Phân tích kỹ thuật PTKT

Những series bài viết hay về Phân tích kỹ thuật PTKT

William J'Oneil - Ông tổ của CANSLIM

Bất cứ điều gì cũng cần thời gian học hỏi mới vươn lên đến thành công. Một cầu thủ chuyên nghiệp không thể đào tạo trong vòng 3 tháng, một nhà đầu tư cũng vậy.

Nhiều nhà đầu tư tổ chức thích bắt đáy, tốt hơn bạn nên giữ nguồn vốn tiền mặt và đứng ngoài thị trường cho đến khi nào một giai đoạn tăng trưởng mới thực sự bắt đầu.

Đừng mua cổ phiếu đang rớt giá.

Hãy nhổ hết cỏ ra khỏi vườn hoa của bạn.

Các nhà đầu tư lớn phải bán ra khi có người mua quan tâm chú ý đến cổ phiếu của họ. Do vậy, hãy xem xét bán ra nếu cổ phiếu đang tăng giá mạnh và lại có thêm tin tức tốt hoặc sự quảng bá rầm rộ trên báo chí.

Nếu những nguồn vốn lớn chuyên nghiệp và khôn ngoan đang bán ra, bạn cũng nên làm theo.

Bạn đã có những quy luật bán ra được viết ra giấy và tuân thủ chặt chẽ chưa?

Tất cả mọi cổ phiếu đều mang tính đầu cơ và tiềm ẩn rủi ro. Không có cổ phiếu tốt, tất cả chúng đều tồi, trừ khi chúng lên giá.

Bán ra cắt lỗ và không có ngoại lệ nào cả.

Sách tham khảo: Làm giàu qua chứng khoán

-

Có 3 thành viên đã cám ơn tradingpro8x :

nguyenlehuutruong (16-05-2016), sgnvina (28-09-2012), tronghoangfi (28-09-2012)

-

29-09-2012 05:03 PM #15

Member

- Ngày tham gia

- Oct 2003

- Bài viết

- 365

- Được cám ơn 215 lần trong 148 bài gởi

Những series bài viết hay về Phân tích kỹ thuật PTKT

Những series bài viết hay về Phân tích kỹ thuật PTKT

Bernard Baruch - Nhà tài phiệt đầy quyền lực của phố Wall

Không ai có thể bán được với múc giá cao nhất hoặc mua được với mức giá thấp nhất

Không nhà đầu cơ nào có thể lúc nào cũng đúng. Trong thực tế nếu nhà đầu cơ đúng một nửa trong quãng thời gian giao dịch thì người đó đã đạt mức trung bình tốt. (Ngay cả khi họ đúng 3 hoặc 4 lần trong tổng số 10 lần thì họ đã kiếm được khoản tiền khá lớn nếu họ biết ngừng giao dịch khi thấy mình sai hoặc lo lắng)

Luôn phân tích sai lầm của mình

Không giao dịch mặt hàng không am hiểu

Không giữ cổ phiếu đang bị lỗ và giảm giá

Không bán cổ phiếu đang tăng giáCuộc đời tàn nhẫn nuôi anh lớn

Xã hội khốn nạn dạy anh khôn

-

Có 2 thành viên đã cám ơn 1nightdream :

tigeran (09-08-2013), tronghoangfi (06-10-2012)

-

29-09-2012 05:06 PM #16

Member

- Ngày tham gia

- Oct 2003

- Bài viết

- 365

- Được cám ơn 215 lần trong 148 bài gởi

Những series bài viết hay về Phân tích kỹ thuật PTKT

Những series bài viết hay về Phân tích kỹ thuật PTKT

Gerald M. Loeb - Trader và Nhà môi giới đại tài

Bài học thuộc lòng đầu tiên khi bước chân vào thị trường chứng khoán chưa phải là cách tìm kiếm lợi nhuận mà chính là cách cắt giảm thua lỗ.

Loeb, một nhà đầu tư rất thành công đã khuyên chúng ta: "Hãy cắt giảm sự thua lỗ của bạn một cách nhanh nhất"

(Bạn vừa bán chứng khoán đi thì giá bắt đầu lên trở lại. Bạn sẽ thực sự bị bối rối và cho rằng cắt giảm thua lỗ là một chính sách tồi...)

Bạn phải có khả năng nhanh chóng thoát khỏi tình trạng thua lỗ trong cuộc chiến tồn tại và thành công khi giao dịch cổ phiếu. Loeb nhắc đi nhắc lại nguyên tắc này trong cuốn sách của ông bởi vì ông luôn nhấn mạnh tầm quan trọng của việc phòng thủ trong trận chiến của một nhà giao dịch cổ phiếu thành công.

Tín hiệu mua tốt nhất là khi cổ phiếu tăng mạnh về số lượng giao dịch và cổ phiếu này đã vượt qua giai đoạn tích lũy.

Ông cho rằng những cổ phiếu đang đạt mức giá cao mới và những cổ phiếu đang trầm lắng khi bắt đầu nhích dần giá và có những tín hiệu lạc quan về số lượng cổ phiếu được giao dịch thường là những cổ phiếu cần được nghiên cứu thêm nữa.

Bạn phải giao dịch phù hợp với những hành động diễn ra trên thị trường, chứ không đơn giản là cách bạn nghĩ thị trường sẽ giao dịch như thế nào.

Loeb tin rằng tốt nhất là không giao dịch gì còn hơn là giao dịch sai lầm khi thị trường có hiện tượng hạ giá. Khi thị trường có hiện tượng hạ giá thì dự trữ tiền là một việc làm cần thiết. Nếu không nó sẽ khiến bạn mất chi phí cơ hội lớn khi không có sẵn lượng tiền mặt để giao dịch khi thị trường tăng giá.

Loeb có thể ngồi trên đống tiền trong một thời gian dài và đợi đúng thời điểm mới giao dịch.

Một trong những sự khác nhau lớn nhất giữa nhà đầu tư cổ phiếu thành công và những người khác là khả năng và nguyên tắc rút khỏi thị trường, khi họ giao dịch không phù hợp với xu hướng thị trường thay vì cố gắng tiếp tục giao dịch trên thị trường nguy hiệm này.

Việc đầu tư toàn bộ thời gian và không ngừng nghiên cứu là những yếu tố cần thiết để thành công trên thị trường.

Sách tham khảo: The Battle for Investment SurvivalCuộc đời tàn nhẫn nuôi anh lớn

Xã hội khốn nạn dạy anh khôn

-

Có 2 thành viên đã cám ơn 1nightdream :

tigeran (09-08-2013), tronghoangfi (06-10-2012)

-

02-10-2012 11:34 AM #17

Senior Member

- Ngày tham gia

- Aug 2010

- Bài viết

- 648

- Được cám ơn 325 lần trong 218 bài gởi

Những series bài viết hay về Phân tích kỹ thuật PTKT

Những series bài viết hay về Phân tích kỹ thuật PTKT

Andre Kostolany - Thiên tài đầu cơ

“Ai nhiều tiền thì có thể đầu cơ, ai ít tiền thì không được phép đầu cơ, ai không có tiền thì phải đầu cơ” - Andre Kostolany.

Nhà đầu cơ hàng đầu thế giới, Andre Kostolany không coi đầu cơ đơn thuần là nghề nghiệp hay nguồn thu nhập. Ông coi đó là sân chơi để bỡn cợt, là sóng bạc để kiếm tiền và tôn thờ nó như nghệ thuật.

Ông cũng không hề cố gắng tạo ra bất kì vòng hào quang hào nhoáng nào để bao bọc cho đam mê kiếm tiền của mình mà tự hào khẳng định rằng: đầu cơ trên thị trường chứng khoán là "kiếm tiền trên nỗi đau của kẻ khác".

Từ khi 13 tuổi cho tới lúc qua đời ở tuổi 93, Kostolany luôn hãnh diện về danh hiệu “nhà đầu cơ”, trong khi kẻ khác nếu bị gọi như vậy thường cảm thấy như thể mình bị thóa mạ.

Khi mới 13 tuổi, Kostolany đã biết mua tiền của nước này để đổi sang tiền của nước khác kiếm lời.

Năm 1924, Kostolany sang Paris với dự định theo học phê bình nghệ thuật. Nhưng kể từ khi nhận ra rằng, có thể dễ dàng kiếm tiền bằng đầu cơ cổ phiếu trên thị trường chứng khoán thì ông mất hết hẳn nhiệt huyết học hành.

Kiếm tiền và làm giàu được Kostolany nâng lên thành lẽ sống. Tiền là tất cả, vì tiền Kostolany sẵn sàng hy sinh tất cả. Đạo đức hay tình nghĩa không khiến Kostolany bận tâm nếu không đem lại tiền của.

“Quan điểm về giá trị của tôi đã thay đổi hoàn toàn. Tôi chỉ còn quan tâm đến tiền”, ông đã nhiều lần tuyên bố như vậy.

Sau khi học lỏm được một vài chiêu của một nhà môi giới chứng khoán rất thành đạt trên Sở giao dịch chứng khoán Paris, Kostolany đăng ký hành nghề môi giới chứng khoán độc lập và dùng mọi mánh khóe để có thể kiếm tiền.

Thậm chí, để tranh thủ khách hàng là những ông chủ ngân hàng người Thụy Sỹ, Kostolany còn đích thân dẫn họ đến nhà thổ ở kinh thành Paris.

Trải qua 2 cuộc chiến tranh thế giới, khủng hoảng tài chính toàn cầu năm 1929 và hàng nghìn biến cố khác ở nhiều quốc gia khác nhau, Kostolany khẳng định: “Thành công trên thị trường chứng khoán là một nghệ thuật, chứ không phải một môn khoa học”.

Trước khi chạy sang Mỹ để trốn chiến tranh thế giới thứ 2, ông đã đạt được những thành công vang dội ở Paris trong khi hàng nghìn người khác lâm vào tình trạng bi đát do cuộc khủng hoảng năm 1929.

Thành tích đầu cơ của Kostolany ở Mỹ vang dội đến mức làm chính nhà đầu cơ này đủ tự tin để mở khóa dạy về kinh doanh và đầu tư chứng khoán.

Kostolany trở thành nhà đầu cơ chứng khoán đầu tiên công khai truyền bá ý tưởng và kinh nghiệm, triết lý và thủ thuật đầu cơ.

Những cuốn sách của Kostolany được hàng nghìn người theo dõi. Những bài bình luận về thị trường chứng khoán của Kostolany trên các báo và tạp chí, đài phát thanh và truyền hình đều được đón nhận và trả giá cao.

Theo Kostolany, nhà đầu cơ muốn thành công phải hội tụ được cả hai tố chất và hai nhân tố. Đó là, ý tưởng và kiên nhẫn, tiền và may mắn.

Những năm tháng cuối đời, Kostolany sống ở Paris với vợ là người Pháp, bị giằng xé giữa lý trí và tình cảm. Ông thổ lộ: “Bi kịch đối với những nhà đầu cơ già như chúng tôi là kinh nghiệm có thừa nhưng không còn đủ can đảm để đầu cơ nữa”.

Ông tự ví mình như một phi công mà theo ông thì có phi công già và phi công quả cảm, nhưng lại không thể có phi công già mà quả cảm.

André Kostolany (9/2/1906 - 14/9/1999) là người Hungary gốc Do thái.

Ông đến Paris vào năm 1927 và bắt đầu thành công kể từ cuộc khủng hoảng tài chính năm 1929

Khi quân Đức chiếm đóng nước Pháp vào năm 1940, ông trốn sang New York.

Từ 1941 - 1950, ông là Tổng giám đốc và chủ tịch của G. Ballai và Công ty tài chính Co.

Từ năm 1950, ông sống chủ yếu ở Paris đồng thời điều hành văn phòng tại Munich.

Kostolany dành phần lớn cuộc sống sau này của ông viết các bài phân tích và tham gia các buổi hội thảo về thị trường chứng khoán ở Đức.

Kostolany đã xuất bản 13 cuốn sách với 3 triệu bản in đã được dịch sang nhiều ngôn ngữ khác nhau.

-

Có 3 thành viên đã cám ơn tradingpro8x :

tigeran (09-08-2013), tronghoangfi (06-10-2012), xuanduongb2s (16-10-2012)

-

03-10-2012 08:36 AM #18

Gold Member

- Ngày tham gia

- Oct 2009

- Bài viết

- 1,925

- Được cám ơn 617 lần trong 428 bài gởi

Những series bài viết hay về Phân tích kỹ thuật PTKT

Những series bài viết hay về Phân tích kỹ thuật PTKT

John Arnold - “Phù thủy” của giới đầu cơ năng lượng

Khi những người khác hoảng loạn, Arnold vẫn rất kiên nhẫn và chờ đợi cho đến thời điểm chín muồi, và phần thưởng cho sự kiên nhẫn là những khoản lợi nhuận cực lớn.

“Hoảng loạn” là từ được mọi người liên tục nhắc đến trước và sau ngày 15/9/2008 - ngày xảy ra vụ sụp đổ của Lehman Brothers. Một năm sau đó, những người đã từng đấu tranh để vượt qua cuộc khủng hoảng tài chính lại cùng nhau ngồi lại để suy ngẫm về những điều đã xảy ra trong một năm trước đó.

“Đầu cơ không phải là xấu”

Luôn đắn đo từng câu chữ trong giao tiếp, John Arnold ngồi tại một chiếc bàn hội nghị trong tòa nhà chính phủ ở Washington D.C vào tháng 8/2009. Arnold vặn vẹo bàn tay và xoay xoay chiếc nhẫn cưới trong lúc chờ được phát biểu. Anh đổ đầy, và lại đổ đầy cốc nước của mình. Sau đó, anh lại hơi run run trước khi lấy lại được bình tĩnh và trình bày một cách lịch sự về những quy tắc cần thiết trong đầu tư. Đây là một hình ảnh công chúng hiếm gặp đối với ông trùm ngành khí đốt ở tuổi 35.

Cũng là lần Arnold phải ra điều trần trong một buổi chất vấn tại Ủy ban Giao dịch hàng hóa tương lai Mỹ (CFTC) về việc liệu có hay không bàn tay của các tay đầu cơ trong việc đẩy giá cả hàng hóa, đặc biệt giá năng lượng, ngoài tầm kiểm soát trong thời gian vừa qua.

Giá cả hàng hóa đã có những biến động đặc biệt trong những năm gần đây - phi thẳng lên trời và sau đó đâm sầm xuống - và các nhà làm luật pháp của chính phủ liên bang đang cân nhắc những thay đổi quy luật để kiểm soát các nhà đầu cơ, những người được cho là nguyên nhân gây ra tình trạng giá cả xoay vòng đến chóng mặt.

Arnold bảo với mọi người rằng anh ấy chính là một nhà đầu cơ và đấy không phải là điều xấu, nhưng có thể gọi anh ấy bằng tên gọi gì cũng được, không ai có thể kiếm được lợi nhiều hơn Arnold trên sàn giao dịch khí đốt trong những năm gần đây.

Quỹ đầu cơ Centaurus Energy của Arnold, hiện đang quản lý hơn 5 tỷ USD giá trị tài sản, chưa bao giờ kiếm được lợi nhuận ít hơn 50% trong 7 năm kinh doanh vừa qua. Sự giàu có của Arnold phần lớn có được từ quỹ này, nhờ đó, anh trở thành tỷ phú tự lập trẻ thứ hai ở Mỹ, sau Mark Zuckerberg của Facebook.

Arnold có trí tuệ của một nhà kinh tế, kinh nghiệm của một doanh nhân đã nhiều năm lăn lộn trên thương trường của ngành năng lượng, và hơn hết, anh có một lòng dạ sắt đá của một tay cờ bạc không biết đến chiến bại. Có lẽ, đáng chú ý nhất, chính là năng lực đột phá của Arnold trong việc kiếm được lợi nhuận từ những tình cảnh thảm họa nhất.

Arnold bắt đầu sự nghiệp đầu cơ trên thị trường năng lượng từ năm 20 tuổi tại quỹ Enron và rời khỏi nơi này không chỉ với danh tiếng lừng lẫy mà còn cả một số tiền thưởng cực lớn. Từ số vốn đầu tiên này, John Arnold đã thành lập quỹ của riêng mình.

Một vài năm sau, Arnold kiếm được 1 tỷ USD với việc đặt cược rằng giá khí đốt sẽ sụt giảm trong khi thiên tài đầu cơ tại quỹ Amaranth lại hành động theo hướng ngược lại. Gần đây, khi bong bóng hàng hóa bùng nổ năm 2008, cùng với các giám đốc quỹ khác nhìn thấy sự lụi tàn từ trước và nhờ đó, một lần nữa Arnold giúp số vốn của ông được nhân lên gấp đôi.

“Cậu ấy giống như một phù thủy trong trò chơi tú-lơ-khơ, có thể nhìn thấy được lá bài của những người khác”, bình luận của một môi giới từng biết Arnold từ những ngày ở Enron.

Arnold nói rằng, tôi đang cố gắng mua nhiều thứ bất cứ khi nào chúng được giao dịch dưới mức giá hợp lý theo phân tích của chúng tôi, và bán hàng khi nhìn nhận rằng đường cong kỳ hạn đang ở mức cao hơn ngưỡng giá hợp lý. Trong những ngày đầu làm việc tại Enron, Arnold đã làm nên tên tuổi nhờ việc mua các hợp đồng khí đốt ở một vùng này và bán cho vùng khác để lấy chênh lệch khá lớn vì khí đốt không dễ vận chuyển giữa 2 khu vực này.

Ban đầu, Arnold chỉ tham gia các hợp đồng mua bán khí đốt vật chất. Nhưng sau đó, Đạo luật Hiện đại hóa Hàng hóa Tương lai (Commodity Futures Modernization Act), được Quốc hội Mỹ thông qua vào năm 2000, đã cho phép các hợp đồng khí đốt được trao đổi với số lượng lớn, tạo ra cơn sốt trong giao dịch khí đốt qua bảng điện tử. Kinh nghiệm giao dịch buổi đầu của Arnold, vốn cho phép anh nhìn thấu nhu cầu của khách hàng trên khắp đất nước, đã cho anh một lợi thế khi việc giao dịch hàng hóa ảo được Quốc hội Mỹ bật đèn xanh.

Kết hợp sự hiểu biết ấy với các bước đi táo bạo, Arnold đã giúp Centaurus kiếm lợi từ giao dịch khổng lồ. “Arnold chỉ thực hiện 1-2 vụ giao dịch mỗi năm. Nhưng mỗi lần đánh cược, anh ta đánh rất lớn và số tiền kiếm được sau mỗi lần là cả một gia tài”, một người thân cận với quỹ Centaurus tiết lộ. Đó là một chiến lược cực lớn nhưng cũng là một chiến lược mạo hiểm.

Arnold có thể đánh cược lớn theo ý mình mà không vấp phải sự cản trở nào là vì Centaurus đã “đóng cửa” đối với các nhà đầu tư mới kể từ năm 2005. Arnold đã trả lại tiền cho hầu hết nhà đầu tư và hiện chỉ sử dụng vốn của anh và nhân viên để tham gia trên thị trường.

Tìm phúc trong họa

Các tay “thợ săn” cũng đã quá quen với phong cách của Arnold cũng thừa nhận anh có phong thái điềm tĩnh và tính kỷ luật cao. Chính điều này đã giúp anh không bị lệch hướng khỏi mục tiêu khi hầu như cả thị trường đều đi theo hướng ngược lại so với dự đoán của anh.

Điều này có thể thấy rõ qua thảm họa của Amaranth, quỹ đầu cơ năng lượng 9 tỉ USD tại Greenwich, bang Connecticut. Theo báo cáo của Thượng Nghị viện Mỹ năm 2006, Amaranth đánh cược rằng giá khí đốt sẽ tăng cao vào mùa đông.

Nhưng khi mùa đông dần trôi qua, các nhà khí tượng học bắt đầu dự đoán rằng, mùa đông sẽ không quá khắc nghiệt như đã dự đoán ban đầu và giá khí đốt bắt đầu đi xuống. Trader “thiên tài” Brian Hunter của Amaranth đã phải chi tới 3 tỉ USD vào thời điểm đó do thua lỗ trong các hợp đồng swap.

Trước đó, Arnold đã thực hiện các hợp đồng khí đốt mà sẽ mang lại lợi nhuận lớn nếu giá giảm hơn nữa và anh đã đúng. Trong khi những trader khác hoảng loạn, Arnold vẫn bình tĩnh và kiên nhẫn, chờ đến thời điểm chín muồi và sau đó chớp cơ hội thu lời. Centaurus đã tạo ra tỉ suất lợi nhuận 200% vào mùa thu năm đó, trong khi Amaranth bị buộc phải thanh lý tài sản để trả nợ.

Centaurus đã kiếm được gần 1 tỉ USD vào mùa thu năm đó, đẩy tỉ suất lợi nhuận cả năm 2006 của Quỹ lên tới 317%, trong khi một quỹ đầu cơ khí đốt kỳ cựu khác là MotherRock cũng thua trong canh bạc này. Thắng lợi của Centarus gắn liền với khả năng tính toán và tài năng kinh doanh của Arnold.

Giao dịch hàng hóa không phải là một ngành chuyên môn mà nhiều học sinh từng nghĩ đến. Nhưng từ những ngày còn học đại học, Arnold đã thể hiện năng khiếu về các con số và những bài tính phức tạp, đó là những yếu tố cần thiết để trở thành một môi giới hàng hóa tài năng.

Những giáo sư tại đại học Vanderbilt đều nhớ đến Arnold với tài năng thiên bẩm về tư duy kinh tế. Ngay khi theo học tại Đại học Vanderbilt (Mỹ), Arnold đã hứng thú với các con số và phép tính phức tạp. Các giáo sư tại đây không thể quên cậu sinh viên có bộ óc nhạy bén về kinh tế học. Arnold không chỉ nắm bắt rất nhanh các khái niệm kinh tế mà còn có thể tính nhẩm nhanh các bài toán phức tạp.

“Chúng tôi không hề ngạc nhiên khi cậu ấy (Arnold) bắt đầu kiếm được tiền tỉ”, Giáo sư Stephen Buckles, tại Vanderbilt cho biết. Sau khi tốt nghiệp, Arnold về làm việc tại Tập đoàn Năng lượng Enron (Mỹ). Tại đây, dưới sự dẫn dắt của các trader lão luyện, Arnold đã thực sự thăng hoa, trở thành một ngôi sao vào cuối những năm 1990. Khi làm tại bộ phận giao dịch khí đốt của Enron, Arnold đã thu về cho Enron 750 triệu USD lợi nhuận năm 2001. Và năm đó, anh đã được thưởng 8 triệu USD, mức thưởng cao nhất dành cho một nhân viên.

Sau khi vụ bê bối kế toán nhấn chìm cả Tập đoàn, Ngân hàng UBS đã thâu tóm dàn trader của Enron và có nhã ý tặng Arnold 8 triệu USD tiền thưởng để anh ở lại. Nhưng anh vẫn quyết định ra đi và thành lập quỹ Centaurus khi mới 28 tuổi. Nhờ sự hứng thú của nhà đầu tư đối với các quỹ đầu cơ và hàng hóa tương lai, cùng với tiếng tăm của Arnold, Centaurus bắt đầu đi vào quỹ đạo và từng bước trở thành một trong những quỹ đầu cơ năng lượng có máu mặt trên thị trường.

Có 2 loại hàng hóa tương lai trong lĩnh vực khí đốt: hàng hóa vật chất (nhà đầu tư ký hợp đồng mua hoặc bán khí đốt được giao vào một ngày nhất định trong tương lai) và hàng hóa ảo (không có một thùng khí đốt nào trao tay). Hình thức sau được gọi là “swap” (hợp đồng hoán đổi), một cách hoán đổi rủi ro trước biến động giá năng lượng.

Nếu một nhà sản xuất khí đốt như Chesapeake Energy (Mỹ) lo ngại giá sẽ giảm xuống dưới một mức nào đó, Hãng có thể thực hiện giao dịch với một quỹ đầu cơ như Centaurus. Theo đó, Centaurus sẽ phải trả một khoản tiền đã thỏa thuận nếu giá giảm. Nhưng nếu giá tăng thì Chesapeake sẽ phải trả phần tiền đó.

Một trong những vụ swap nổi bật của Arnold là vào năm 2005. Vài tháng trước khi vào mùa bão, Centaurus đã ký hợp đồng swap với Tập đoàn Dầu khí BP (Anh). BP lo ngại, giá có thể sẽ sụt giảm. Tuy nhiên, các nhà khí tượng học của Centaurus lại dự đoán sẽ có một mùa mưa bão rất khắc nghiệt, có thể sẽ đẩy giá khí đốt lên cao.

Theo hợp đồng giữa BP và Centaurus, Centaurus đồng ý trả cho BP một khoản tiền nếu giá giảm mạnh và ngược lại nếu giá tăng. Khi các cơn bão Rita và Katrina tàn phá vùng duyên hải Gulf Coast của Mỹ, giá khí đốt đã tăng vọt và Centaurus bỏ túi 3 triệu USD.

Hiện nay, Arnold phải đối mặt với thách thức lớn nhất trong sự nghiệp của mình. Nguyên tắc kiếm tiền của Arnold là dựa vào khả năng đặt cược vào những canh bạc khổng lồ. Nhưng CFTC cho biết sẽ áp đặt hạn mức giao dịch đối với các trader lớn nhất trong ngành. Điều này, theo giới quan sát, có thể sẽ là cú “hồi mã thương” đối với trader siêu hạng này.

Tại buổi điều trần vừa qua, Arnold đã nói: “Nếu quy định mới có hiệu lực, sẽ có tác động tiêu cực lên thị trường”. Xét với tính cách của Arnold, đây được xem là một câu phát ngôn trước công chúng khá bạo dạn của anh.

Tuy nhiên, Arnold không hề phản đối những quy định mới mà chỉ đang thích ứng với chúng bằng cách đầu tư vào các kho dự trữ khí đốt lớn, nhằm trở thành một nhà trung gian chủ chốt trong ngành năng lượng. Lượng cung dư thừa, cùng với sức cầu yếu đã khiến giá khí đốt rớt xuống mức đáy. Và Arnold đã nhanh tay mua vào và đặt cược rằng giá khí đốt sẽ tăng cao khi nhu cầu phục hồi trở lại.

Ngay từ năm 2006, Arnold đã thành lập NGS Energy, sở hữu rất nhiều kho dự trữ khí đốt có quy mô cỡ một con tàu chiến. “Đây là sự đặt cược vào nhu cầu năng lượng trong tương lai của thị trường”, Laura Luce, cựu đồng nghiệp của Arnold tại Enron, đang điều hành NGS Energy, cho biết.

Dĩ nhiên, Luce là người phát ngôn trước công chúng, còn Arnold thì khó có thể bị coi là một tay đầu cơ. Vẫn như kiểu làm cũ, Arnold tiếp tục đứng sau hậu trường và nghĩ cách kiếm lời từ cuộc khủng hoảng năng lượng sắp tới của thế giới.Last edited by tigeran; 03-10-2012 at 08:39 AM.

-

Những thành viên sau đã cám ơn :

tronghoangfi (06-10-2012)

-

05-10-2012 05:16 PM #19

Những series bài viết hay về Phân tích kỹ thuật PTKT

Những series bài viết hay về Phân tích kỹ thuật PTKT

Bill Gross – Chủ tịch Quỹ đầu tư trái phiếu lớn nhất thế giới PIMCO

Thế giới đầu cơ vốn khắc nghiệt và không khoan dung nhưng cũng ẩn chứa không ít cơ hội cho ai đó đổi đời và thậm chí đi vào lịch sử. Bill Gross là một trong số ít nhà đầu cơ nổi tiếng nhờ biết luồn lách trong thế giới đầu cơ và biết tận dụng cơ hội, dù chỉ có một lần, nhưng một lần ấy thôi cũng đủ để ông được ghi vào lịch sử thế giới đầu cơ.

Sau nay, khi đã có trong tay số tài sản riêng được tạp chí Forbes (Mỹ) ước tính khoảng 1,3 tỷ USD, Bill Gross cho rằng, bản thân ông là một bằng chứng điển hình của cái gọi là “Cách sống Mỹ”, theo cách hiểu một người bình thường cũng có thể trở nên giàu có.

Dùng tiền kẻ khác

Không có tài sản gì đáng kể mang theo vào đời ngoài tri thức học được tại trường Đại học tổng hợp Los Angeles, Bill Gross làm việc trước tiên cho công ty bảo hiểm Pacific Mutual Life với mức lương không đầy 1.000 USD/tháng.

Lương không cao, nhưng cái mà Gross thu lượm được về cho mình trong thời kỳ làm công này có ý nghĩa quyết định đối với thành công sau này.

Bảo hiểm là một lĩnh vực tài chính, suy cho cùng cũng là một kiểu kinh doanh tài chính, một dạng đầu cơ. Nó đưa lại cho Gross những hiểu biết đầu tiên về thế giới đầu cơ.

Nó thức tỉnh trong Gross những ham muốn trước đây không hề có về khám phá và chinh phục thế giới đầy bí ẩn và thách thức nhưng lại hết sức quyến rũ này. Nó thôi thúc Gross quyết tâm làm giàu bằng đầu cơ và gây dựng nên triết lý đầu cơ riêng là “đầu cơ bằng tiền kẻ khác”.

Năm 1994, Bill Gross thành lập công ty Pimco - một dạng quỹ bảo lãnh đầu tư. Gross huy động vốn của người khác, bản thân đóng vai trò người quản lý quỹ, được người góp vốn ủy thác kinh doanh; trả lời cho họ theo tỷ lệ nhất định đã được thỏa thuận trước hoặc tùy theo mức độ sinh lời trong kinh doanh.

Để hạn chế rủi ro đến mức tối đa, Bill Gross không kinh doanh cổ phiếu và không mua đi bán lại công ty, mà tập trung gần như hoàn toàn vào trái phiếu với lãi suất cố định. Kinh doanh trên thị trường đặc thù này không có tỷ lệ lợi nhuận cao, nhưng bù lại, gần như không bao giờ thất bại.

Cứ năng nhặt chặt bị như vậy mà chỉ sau có 5 năm, Pimco đã gây dựng được danh tiếng của một quỹ bảo lãnh đầu tư làm ăn phát đạt, tài chính lành mạnh, chiến lược kinh doanh rõ ràng và đầy triển vọng.

Cần nhớ lại rằng thập kỷ 90 của thế kỷ trước cũng là thập kỷ ra đời và phát triển mạnh mẽ của các loại quỹ bảo lãnh đầu tư. Việc kinh doanh - cả đầu tư lẫn đầu cơ - trái phiếu tăng trưởng mạnh mẽ chẳng kém gì kinh doanh cổ phiếu.

Quyết định chiến lược thứ hai của Bill Gross là cho niêm yết công ty của mình trên Sở giao dịch chứng khoán.

Bước đi này giúp Gross tiếp tục phô trương thanh thế, nhưng quan trọng hơn cả vẫn là sử dụng tiền kẻ khác. Suy tính của Gross là chắc chắn sẽ có những con cá sộp mua về cổ phần của Pimco, thậm chí mua đứt cả Pimco.

Điều kiện của Gross chỉ là có thể chuyển đổi chủ sở hữu, nhưng không thay đổi người quản lý. Làm như vậy, Gross vừa có tiền, vừa giữ được chỗ làm việc lại vừa tránh được mọi rủi ro. Đúng như trù tính của Gross, tập đoàn tài chính và bảo hiểm lớn nhất nước Đức Allianz năm 1999 đã mua lại Pimco với giá 3,3 tỷ USD.

Bill Gross được trả 243 triệu USD, giữ nguyên chức vụ với mức lương 40 triệu USD/năm. Cho tới nay, Bill Gross vẫn đảm nhận trọng trách như trước trong Pimco cho Allianz và hiện tại số vốn mà Pimco quản lý lên tới 132 tỷ USD, giúp Pimco trở thành quỹ bảo lãnh đầu tư lớn nhất thế giới.

Một ngày làm nên lịch sử

Những kết quả đầu cơ nói trên giúp cho Gross trở nên giàu có, nhưng không quá nổi tiếng đến mức “trứ danh”.

Điều khiến ông ta được coi như một thần tượng trong thế giới đầu cơ là phi vụ hồi tháng 9 năm ngoái. Khi đó là đỉnh điểm của cuộc khủng hoảng thị trường bất động sản ở nước Mỹ.

Hai ngân hàng tài trợ cho xây dựng nhà ở là Fannie Mae và Freddie Mac trở thành cơn ác mộng đối với chính phủ, giới tài chính ngân hàng và người dân Mỹ, đương nhiên cả với cư dân của thế giới đầu cơ. Vì nhiều lý do khác nhau dồn tụ suốt cả thời gian dài, hai ngân hàng này đứng bên bờ vực bị phá sản.

Nếu chúng bị phá sản thì sẽ có nguy cơ hệ thống ngân hàng và tài chính ở Mỹ bị đổ sụp. Bill Gross cho rằng chính phủ Mỹ - vì lý do lịch sử và cả tác động dây chuyền hiện tại - không thể không bỏ tiền ra cứu vãn hai ngân hàng này. Ông đã bỏ tiền mua tối đa những chứng thực thế chấp bằng đất đai của Fannie Mae và Freddie Mac.

Mọi chuyện xảy ra đúng như suy đoán của Gross. Những chứng thực của hai ngân hàng này lại nhanh chóng có giá. Pimco được lời rất lớn.

Có ngày, Pimco thu về được 1,7 tỷ USD. Bill Gross nhờ phi vụ này mà được thế giới đầu cơ suy tôn thành người hùng với sự thán phục không giấu diếm: “Một ngày làm nên lịch sử”.

Không ồn ào và phô trương, ăn chắc mặc bền chứ không ăn xổi ở thì, biết dừng đúng chỗ và biết liều đúng dịp, đầu cơ mà như thể không phải đầu cơ – xem ra đó là những nguyên nhân thành công của Bill Gross.

Nhà đầu cơ trứ danh này tôn thờ những phương châm hoặc cũng có thể coi là nguyên tắc kinh doanh ấy có lẽ bởi chưa khi nào quên cái thời “tay không bắt giặc” và những bài học kinh nghiệm trong chuyện sử dụng tiền của kẻ khác.

Muốn xài được tiền của kẻ khác thì trước hết phải chinh phục được lòng tin của họ mà muốn gây dựng được lòng tin ấy thì phải thực hiện đúng những gì đã cam kết. Có như vậy thì Gross mới có thể có được đủ vốn liếng để thực thi những phi vụ đầu cơ để đời.

Lý giải về thành công của bản thân mình, Bill Gross cho rằng, trong mỗi nhà đầu cơ đều có một chiếc đồng hồ báo thức với chức năng “đánh thức” nhà đầu cơ về thời cơ và thời điểm, về cơ may và rủi ro, nhắc nhở nhà đầu cơ về ranh giới giữa cái được phép và không được phép, cái có thể và không thể, cái liều lĩnh và có tính toán.

Nhưng mỗi chiếc đồng hồ báo thức có thể phát ra tín hiệu báo thức vào thời khắc khác nhau, có thể khi thì quá sớm, lúc lại có thể quá muộn. Với trường hợp của ông, chiếc đồng hồ báo thức đó thường chạy rất chính xác.

Bill Gross năm nay 65 tuổi. Pimco vẫn là một trong những "cỗ máy in tiền" cho tập đoàn Allianz. Đó cũng chính là lý do khiến Bill Gross có được không ít đặc quyền đặc lợi ở tập đoàn này.

Ở cái thời người đã khôn hơn nhiều và của đã khó hơn trước nhiều thì cơ hội lặp lại lịch sử chắc rất mong manh. Nhưng chỉ một lần làm nên lịch sử cũng đã đủ để Gross chinh phục được đỉnh cao của vinh quang trong thế giới đầu cơ.Watch your thoughts, they become words.

Watch your words; they become actions.

Watch your actions; they become habits.

Watch your habits; they become character.

Watch your character; it becomes your destiny.

-

Có 3 thành viên đã cám ơn phuocpham :

tigeran (09-08-2013), tronghoangfi (06-10-2012), trunghieuffb (05-10-2012)

-

08-10-2012 08:19 AM #20

Member

- Ngày tham gia

- Oct 2003

- Bài viết

- 365

- Được cám ơn 215 lần trong 148 bài gởi

Những series bài viết hay về Phân tích kỹ thuật PTKT

Những series bài viết hay về Phân tích kỹ thuật PTKT

James Fisk - “Bá tước ăn cướp”

Thứ sáu, ngày 14/9/1869 đã đi vào lịch sử nước Mỹ với cái tên “Ngày thứ Sáu đen tối” khi mà giá vàng ở Mỹ bắt đầu tụt giá thảm hại, kích hoạt một trong những cuộc khủng hoảng kinh tế kinh hoàng nhất trong lịch sử nước Mỹ. James Fisk chính là một trong những thủ phạm chính của sự kiện này.

“Bá tước ăn cướp” là một trong những khái niệm đặc trưng cho thời kỳ sơ khai của chủ nghĩa tư bản khi nền kinh tế chưa bị điều tiết hay kiểm soát gì, dành để ám chỉ những nhà tư bản kiếm lời, làm giàu bất chấp thủ đoạn, coi nền kinh tế chẳng khác gì một sòng bạc không giới hạn. Không ít những nhà đại tư bản hay đại công nghiệp sau này của nước Mỹ đã từng là bá tước ăn cướp - như John D. Rockefeller hay Cornelius Vanderbilt - và nhờ đó mới có thể trở thành những con người như vậy. James Fisk không chỉ đơn thuần là một trong số đó, mà còn là người thành công và tai tiếng hơn cả, vinh quang và cũng bi thảm hơn cả, để lại dấu ấn thiên thu không phai mờ trong lịch sử kinh tế nước Mỹ. Trong cuộc đời và sự nghiệp đầu cơ ngắn ngủi của mình, James Fisk thắng tất cả những trận đầu cơ lưu truyền hậu thế, nhưng lại thua trong canh bạc mà Fisk luôn cho rằng dễ chơi và dễ thắng nhất, nhưng rồi lại chứng tỏ là khó lường và nguy hiểm nhất, đó là tình yêu.

James Fisk theo học ở trường ít đến mức có thể coi như không đi học. Ngay từ rất nhỏ ông đã theo cha đi bán hàng lưu động, rồi tham gia một đoàn xiếc nhưng chẳng được bao lâu lại trở về hành nghề cùng cha và cũng chẳng bao lâu sau đó xây dựng gánh hàng của cha trở thành một công ty thực thụ và làm ăn phát đạt với 5 cỗ xe ngựa và cả tá nhân viên. Chính vì thế mà James lọt vào tầm ngắm của tập đoàn thương mại Jordan and Marsh đóng trụ sở ở thành phố Boston và được tập đoàn này tuyển dụng làm đại diện. Sự kiện này là dấu mốc trọng đại đầu tiên trong cuộc đời của James. Nó đã mở ra cánh cửa bước vào thế giới kinh doanh lớn và đầu cơ vốn vẫn luôn là tham vọng và sở trường của James.

Ngày 12/4/1861 là dấu mốc trọng đại thứ hai trong cuộc đời James, đó là ngày bùng nổ cuộc nội chiến ở Mỹ. James nhận ra được ngay cơ hội mà cuộc chiến tranh này đem lại cho mình. Nếu được coi là nhà cung ứng hậu cần cho quân đội thì không chỉ có thể kinh doanh kiếm lời từ những gì cung ứng cho quân đội vốn được ưu tiên hàng đầu, mà còn cả từ những gì quân đội có mà không cần đến nhưng bên ngoài lại khan hiếm. Hơn nữa, cái hỗn loạn của chiến tranh cũng như danh nghĩa cung ứng hậu cần cho quân đội là điều kiện tốt nhất để buôn lậu. James vận động, tranh thủ, lôi kéo, mua chuộc, hối lộ, gài bẫy và dọa ép gần như tất cả những nhân vật chủ chốt trong quân đội mà James tiếp cận được để giành lấy độc quyền ấy. Mua rẻ, bán đắt và buôn lậu chi phối hành động của James, chứ không phải mua của ai và bán cho ai. Cuộc nội chiến này đã giúp miền Bắc nước Mỹ đánh bại miền Nam và giúp James trở thành người giàu có cũng như tự tin đủ mức để bắt đầu cuộc chinh phục Phố Wall ở New York.

Những phi vụ đầu cơ ra mắt Phố Wall của James bị thất bại, trừ lần đầu cơ vào trái phiếu của những bang miền Nam trong thời gian rất ngắn sau nội chiến khiến James phải từ bỏ đầu cơ chứng khoán chuyển sang kinh doanh hàng dệt và may mặc. Nhưng công ty này của James bị phá sản sau đó không lâu. Kinh doanh thất bại, nhưng bài học có được từ đó lại đắt giá: đầu cơ chứng khoán mới là nơi James tung hoành, Phố Wall mới là đỉnh cao cần chinh phục. Đối với James, vấn đề không phải là tiền, mà là phiêu lưu mạo hiểm, cuộc chơi càng mạo hiểm thì lại càng hấp dẫn và càng đáng để chơi.

James trở lại Phố Wall và có được bước ngoặt tiếp theo của đời mình là gặp Daniel Drew, một doanh nhân cũng bất chấp thủ đoạn không kém gì James, nhưng cao tuổi hơn và lão luyện hơn trên thương trường. Ý định của James lừa Drew không thành, nhưng lại gây ấn tượng sâu đậm ở Drew tới mức người này mời James cùng cộng sự. Lúc đó, Drew đang sống mái với ông trùm về đường sắt nước Mỹ Cornelius Vanderbilt để giành giật công ty Erie Railroad có tuyến đường sắt từ New York tới biên giới Mỹ - Canada. Drew và Vanderbilt vốn là cừu thù của nhau từ lâu. Năm 1866, Vanderbilt quyết tâm giành quyền kiểm soát Erie Railroad mà cho tới khi đó Drew nắm giữ đa số cổ phiếu. Cách làm của Vanderbilt cổ điển đến mức dễ bị nhận thấy và bị lừa cho nên đã bị Drew và Fisk đưa vào bẫy. Đầu năm 1866, Drew bỏ tiền túi ra cho công ty Erie Railroad vay 3,5 triệu USD, đổi lại nhận được quyền sở hữu 58.000 cổ phiếu của công ty đường sắt này. Drew và Fisk nêu mục đích là nâng cấp tuyến đường sắt, nhưng trên thực tế nhằm hạ giá cổ phiếu để gây thiệt hại cho Vanderbilt. Họ lập hẳn một xưởng in riêng để in số cổ phiếu nói trên, chờ thời điểm thuận lợi và tung cùng một lúc ra thị trường. Chỉ trong vòng vài ngày, giá cổ phiếu của Erie Railroad giảm từ 80 cents xuống còn có 50,3 cents. Vanderbilt bị lỗ 5 triệu USD.

Để gỡ gạc, Vanderbilt tìm cách liên kết với Drew và Fisk nhằm đẩy giá cổ phiếu tăng bằng cách đổ tiền mua cổ phiếu. Hai người này thỏa thuận, nhưng lại không thực hiện thỏa thuận với Vanderbilt. Trong khi Vanderbilt mua vào thì họ lại bán ra. Vanderbilt mua chuộc và hối lộ cảnh sát cũng như tòa án ở nơi này để cấm Drew và Fisk hoạt động thì họ cũng làm như vậy ở bang khác để được hoạt động. Khi cuộc chiến giữa hai bên chính thức chấm dứt vào ngày 10-3-1866 thì cũng là lúc Vanderbilt bị thua thiệt tổng cộng hơn 8 triệu USD và Fisk đã gây dựng được vị thế vững chãi trong thế giới đầu cơ.

Nhưng lũng đoạn thị trường vàng ở Mỹ xem ra mới là thành tựu đầu cơ lớn nhất của Fisk. Fisk nhận ra cơ hội đó từ một hệ lụy của cuộc nội chiến: Chính phủ Mỹ dùng lạm phát để tài chi cho cuộc nội chiến bằng cách phát hành giấy bạc ngân hàng (được gọi là Greenback) không được bảo đảm bằng vàng, nhưng với cam kết là sau chiến tranh sẽ đổi lại ra vàng. Tổng thống Ulysses Grant khi tranh cử cũng dùng cam kết đó để vận động cử tri bỏ phiếu cho mình. James Fisk cùng với đối tác là Jay Gould âm mưu thống trị thị trường vàng trước khi chính phủ bán vàng ra để mua lại Greenback. Họ mua chuộc em rể của Tổng thống Grant để tác động Tổng thống trì hoãn việc bán vàng để cho họ có thời gian đầu cơ tích trữ vàng, đẩy giá vàng lên cao, nhưng sẽ bán đi trước thời điểm chính phủ bắt đầu bán vàng. Khi tổng thống Grant phát hiện ra và ra lệnh bán vàng ngay lập tức thì cũng đã quá muộn. Fisk và Gould đã tẩu tán hết số vàng đầu cơ và sau đó giá vàng sụt xuống thảm hại bắt đầu từ ngày Thứ Sáu, 14 - 9 - 1869, đẩy nền kinh tế nước Mỹ lâm vào khủng hoảng thực sự. Sự kiện đó đi vào lịch sử nước Mỹ với cái tên “Ngày thứ Sáu đen tối”, trở thành biểu tượng cho cơn ác mộng trên thị trường tài chính và chứng khoán. Fisk không dấu diếm cảm xúc riêng tư về sự việc này khi nói: “Chúng tôi được tất cả, chỉ mất có danh dự thôi”. Đối với Fisk, đầu cơ và danh dự là hai thứ mà muốn có được cái này thì phải chấp nhận mất cái kia.

Nhưng sự đời lại thật trớ trêu. Fisk thành công trong đầu cơ bao nhiêu thì lại đen đủi bấy nhiêu trong chuyện tình ái. Tất cả tình yêu của Fisk đều dành cho một cô gái điếm cao cấp tên là Josie Mansfield. Fisk lo cho nàng cuộc sống vương giả trong xã hội New York đương thời, nhưng rồi về sau nàng lại phải lòng đối tác của Fisk là doanh nhân cũng rất thành đạt Edward Stokes. Cả hai lập mưu dùng những bức thư tình của Fisk gửi cho nàng để tống tiền Fisk. Cả hai đều không hiểu rằng ngay đến cả danh dự cũng đã được Fisk dùng để đầu cơ thì Fisk đâu có hãi mấy trò tống tiền ấy. Bực tức vì sự từ chối và khinh bỉ của Fisk, ngày 6 - 2 - 1872 Stokes đã bắn chết Fisk ngay tại cửa vào một khách sạn ở New York. Stokes chỉ bị đi tù có 6 năm, nhưng Fisk đã chết ở độ tuổi 37. Những tín đồ của môn đạo đầu cơ thương tiếc Fisk, còn đối thủ của Fisk thở phào nhẹ nhõm vì tất cả họ đều biết rằng, năng lực đầu cơ của Fisk đang rất sung mãn và nếu Fisk còn sống thì rồi không biết chuyện gì sẽ còn xảy ra trong thế giới đầu cơ.Cuộc đời tàn nhẫn nuôi anh lớn

Xã hội khốn nạn dạy anh khôn

-

Có 3 thành viên đã cám ơn 1nightdream :

tigeran (09-08-2013), tronghoangfi (09-10-2012), xuanduongb2s (16-10-2012)

Thông tin của chủ đề

Users Browsing this Thread

Có 1 thành viên đang xem chủ đề này. (0 thành viên và 1 khách vãng lai)

Similar Threads

-

Công cụ phân tích kỹ thuật trong kinh doanh vàng

By mrtran88 in forum Kiến thức Chứng khoánTrả lời: 1Bài viết cuối: 15-09-2012, 04:37 PM -

Những kinh nghiệm về phân tích kỹ thuật được chia sẻ tại buổi ofline CLB PTKT

By tigeran in forum Nhận định thị trường bằng Phân tích kỹ thuậtTrả lời: 0Bài viết cuối: 06-07-2010, 09:08 AM -

Kinh nghiêm xài SMA trong Phân tích kỹ thuật

By tigeran in forum Kiến thức về Phân tích kỹ thuậtTrả lời: 0Bài viết cuối: 22-06-2010, 04:55 PM -

Kinh nghiêm xài SMA trong Phân tích kỹ thuật

By tigeran in forum Nhận định Thị trườngTrả lời: 0Bài viết cuối: 22-06-2010, 04:52 PM -

Phân tích kỹ thuật ứng dụng ( Forex, tài chính) và chia sẻ kinh nghiệm - Mr.Ken

By linhchiter in forum Forex và Hàng hóaTrả lời: 7Bài viết cuối: 08-04-2010, 12:18 PM

Trích dẫn

Trích dẫn

Bookmarks